原文标题:专访人大教授赵锡军:绿色金融要防范拿“绿色”钱不干“绿色”的事!金融的绿色化要比经济的绿色化先行一步!

赵锡军 | 中国人民大学中国资本市场研究院联席院长

经济学家圈近期就碳市场上线、绿色金融等问题独家专访了中国人民大学中国资本市场研究院联席院长赵锡军。

采编 | 傅碧涵

您认为我国实现碳中和碳达峰目标对经济短期和长期会产生什么影响?

赵锡军:对经济来讲,双碳还是会对经济产生系统和全面的影响的。从目前来讲,我们的所有的经济活动实际上都跟二氧化碳的排放是有关系的,大部分的经济活动都是要排放二氧化碳的,有些经济活动可能排放量还是比较高的。

特别像能源、交通运输、建筑等领域,碳的排放量还是比较高的,而且现在还在增长的过程中。

双碳实际上到2030年排放量允许有一定的增长空间,但是到2030年就是一个增长空间的顶点,2030年必须完成最后的增长了,到了2030年以后就不能再增长。那么我们现在做的事是希望争取在2030年之前,就把碳达峰先给实现。

说到碳达峰,我觉得这并不是特别好的一个表达,因为大家都觉得这个达峰好像是要去做样,实际上是要尽可能提前完成任务,不是说非要等到30年,但压力是非常大的。鉴于这点考虑的话,我个人觉得要完成双碳的目标,对我们的经济短期、长期都是一个挑战,对中国的整个的经济来讲是一个全面挑战。

能否顺利的完成双碳的战略任务,需付出很大的努力,需要系统的、全面的、彻底的对我们现有的经济体系进行改造,然后每一项的经济活动都必须跟碳排放挂钩,这样才能够让每一项经济活动都能够受到双碳目标的约束。排放量大的行业和产业要优先约束。现在我们优先考虑约束的是能源领域,因为它的排放量占到了我们整个二氧化碳排放的80%左右。

能源行业的减排是实现双碳最重要的一项工作,也是工作量最大的一项。而且能源是一个基础行业,它跟所有的其他的行业都是密切相关的,它也会牵涉到其他行业的变化。

石油也好,煤炭也好,本来是用煤炭发电,用石油发电提供动力,如果要实现双碳的话,不仅仅说不烧煤,不烧油就可以了,需要更换其他方式。

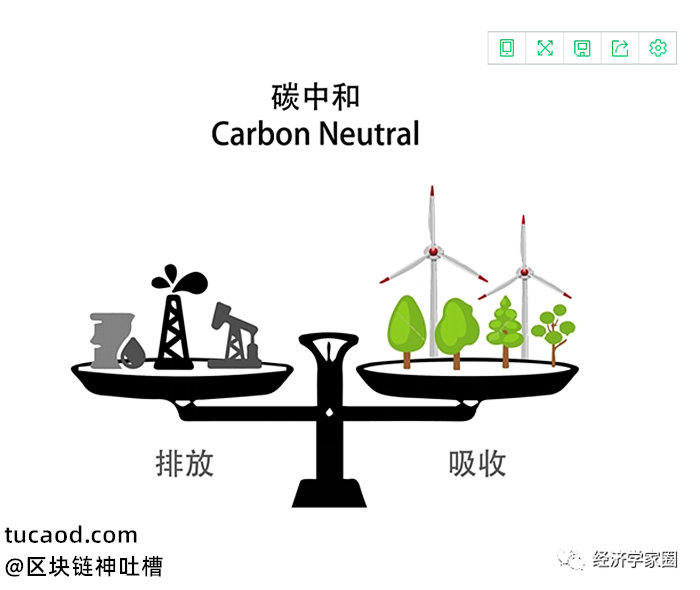

有些行业本来是跟燃油或煤炭发电厂有联系的,如果要用其他方式的话,就会产生变化。交通行业也是一样,汽车原来是用石油石化能源的,如果用替代石油能源的新能源汽车,无论是氢能源也好,还是电能源也好,发动机都在变化。所以它会牵涉到方方面面,不是一个行业本身变化了就可以,这个行业的前端和后端,它都要发生相应的变化,才能够完成减排整体的一个变化。所以这里面非常复杂,再加上有些技术现在不一定能够成熟,用氢来代替燃油,这个技术现在不是一个很经济的技术,它的成本会很高,怎么样才能够把它进行完善,进一步让它的成本降下来,更有效率,真正能够在经济上面可行还需要时间。这是一项重要技术的可得性、技术的推广性及统治性的问题,也是需要解决的。所以双碳目标对经济的长、短期都会挑战,长期的话压力就更大。因为中国最终要是在2060年实现近零排放也就是碳中和,这意味着生产活动产生的碳排放排多少就要吸收多少。回收的能力要建立起来,不可能说什么都不排了,都是零排放,只要有排放,就需要尽力回收大气中的二氧化碳,叫碳汇能力。碳汇能力的建设中国现在刚刚起步,实际上可以依靠海洋和森林等自然碳汇来吸收大气中的二氧化碳。

但仅靠自然碳汇是不够的,必须得有人工的回收,人工回收的能力怎么样建立起来,需要什么样的技术,现在搞了一些技术,但是都还没有达到普遍运用的程度。

所以在这种情况下,面临的挑战是巨大的,我觉得短期首先要把现在不断增长的排放量要压下来,尽可能提前达峰,度过峰值,经济增长还不能受到很大影响。要想长期保持在“净零排放”状态,如何提高碳汇的能力,这是一个考验。所以,实现碳中和碳达峰目标对经济长短期都构成了巨大的挑战。

能源、建筑行业等高耗能行业碳达峰、碳中和实现路径?这些重点行业如何把握机遇?能源数字化能否助力?

赵锡军:从能源的角度来讲,能源是排放的一个重点领域,这个行业实际排放量是最大的,要改造的压力也是最大的。一方面,中国目前能源的使用量是越来越大的,消费量也是越来越大的,要满足消费,必须要生产能源,而按照我们现在的技术水平的话,生产能源大部分都是排放比较大的行业。煤炭发电是最大的,排放是最大的。而且对经济的影响也是很大的,如果把它改造改成别的方面,首先要想什么样替代的技术路线?

现在我们是多元化来发展,但是多元化下真正成熟有效还成本相对较低的技术不多,现在我们第一选择是核能,第二是水电。中国发展水电比较快,核能现在也是越来越重视了。相对来讲风能和太阳能的技术要求更高一些。当然不是说核能就技术要求低了,从目前技术的成熟程度来讲和普世性来讲,水电现在很成熟了,核能也相对比较成熟了,当然现在还在开发核聚变,俗称“人造太阳”,这个技术如果开发出来我们的能源就一劳永逸的解决了,但目前还在实验室的阶段。

就风能来讲,成本不低,而且它受各种各样的自然条件影响因素比较大,有些地方能做,有些地方它不能做。太阳能的话,还有一个问题,太阳能的成本也是很高的。如果是用太阳能电池板,在生产的过程也是高污染的。

从太阳能发电这个角度来讲,它可能是一个清洁的定位,但是如果从前端制造太阳能发电的这些整个设备的过程来看,它又是一个高耗能的过程。综合起来看,就要有一个平衡的判断,除非前端制造的过程也清洁化才是清洁能源的定位,那么这个成本又大大提高了。

从能源这个行业来讲的话,绿色能源的进程是比较复杂的,它受经济增长对能源需求的约束,如果大幅度的降下来,经济增长就会受影响,这是最核心一个的因素;然后还受技术的约束,有些技术不是特别成熟,还不能大规模的使用,还在完善的过程中;有些受自然地理环境的约束,这些都可能从不同的层面会影响到中国能源行业的绿色化、清洁化,它不完全简单的靠一个政策就能够解决。中间是有很多综合考虑的,现在2030年要完成达峰的战略任务的话,这些约束的因素我们都要考虑,而且要突破这些约束才能够实现。

首先经济增长要控制,如果光想要达到一个什么样高的增长速度,对能源的需求肯定想上去,那么排放肯定会超标的。然后各类清洁能源的技术要加快开发、推广及应用。改造的过程中金融支持的力度要加大,因为很多设施要变成绿色的设施,金融的支持的力度肯定要加大。在这个过程中间,绿色项目投资、金融、税收等方面政策支持力度将加大 ,还要有激励机制,这样大家才有动力去做这个事情。

所以,我觉得绿色能源肯定是要发展的方向,而且是一个不能避免的发展方向。我们没有别的路可走,只有这一条。

全国碳市场已经上线,您怎么看?

赵锡军:碳市场实际上不是解决问题的根本。碳市场只是说在确定一个排放的规模以后,排放的规模在不同的市场主体之间的一个配置的问题。那么这种情况的话,我觉得碳市场只是一个辅助的手段,不是解决这个碳排放的根本性手段。它的规模是人为确定的,一旦人为确定以后,它就会受很多的干扰。如果确定排放多少是人为规定的,它会受政策也好,经济增长的压力,技术层面的影响也好,甚至保不齐,私下可能会有些猫腻。

碳市场只是双碳目标的一个辅助的手段,它不是从根本解决实现两个目标的手段,因为碳市场是交易,在不同主体交易,交易的额度是人为来定的,它所能起到的作用就是说在这个额度之内,怎么样让别人多排多掏钱,是排放权的转移的问题,不能从根本上面解决排放量的问题。

中国是否可分行业同时适用碳税和碳市场?

赵锡军:我觉得是可以的,因为碳市场是解决排放权的转移的问题,碳税是解决排放的成本问题。碳税是无论排多少都要交钱,碳市场是要额外排放的话要交钱,这就是碳税和碳市场之间的差异。

碳市场和碳税都是经济的手段,一个是超额排放的部分要交钱,碳税是所有排放需要掏钱,两者是可以同步实施的。

国内“30·60”目标的提出将对企业和金融机构产生的影响?怎么看绿债市场?

赵锡军:刚才提到的我们要完成双碳目标的话,我们整个经济体系,能源体系,交通的体系等等都要发生根本性的变化,这个变化里头很重要的一点就是要进行改造,要对这些原来是能源的生产、运输、消费都要进行改造,这里面就需要投资了。

按照现在大部分的测算,在2060年之前要达峰的话,绿色投资超过100万亿。100多万亿的投资,肯定不是说靠国家一家能拿得出来的,需要通过金融手段市场化,广泛的动员资金才能够完成。为各种各样的减排项目来提供融资,就是金融要做的工作,而且任务繁重。

另外的话,除了新项目需要提供融资,还有那么多老的项目运行,每年有很多贷款维持它的运行,这些老的项目也要完成改造。所以这些领域里头也要有相应的绿色的考虑,所以我觉得金融的部分和整个经济的部分是分不开的,经济要绿色化,金融肯定是要绿色化,经济变成一个权力的经济,金融也是要变成一个权力的金融,两者不可能分割开,而且因为金融很多是前置于经济的,不能等到经济要绿色以后,金融才跟着绿色,要有贷款企业才能去做绿色项目。所以经济的金融的绿色化要比经济的绿色化要先行一步,它是一个前置的条件。

这就要要求金融部门,包括监管部门、管理部门到金融机构甚到金融市场,都要完成绿色化的改造。现在我们是在慢慢的做,中国人民银行在进一步研究绿色债券和绿色贷款标准的统一,这个标准出来了,金融产品的标准就出来了。现在也在弄绿色信贷的标准,2020年末我国绿色贷款余额近12万亿元,存量规模世界第一,但真正绿色的跟排放相关的大概只占70%。现在有个新的词叫漂绿,一直受到诟病,绿色贷款规定资金需用于绿色产业项目的建设、运营、收购等,比如说给企业100亿额度,只要30个亿是绿色的,其他70亿不是绿色,也可以算绿色信贷,因为30亿做绿色把70亿带绿了。所以,绿色金融标准制定就非常重要,防范拿“绿色”钱不干“绿色”的事。

- 从金融的角度来讲,一方面要支持绿色的项目,减排的项目,提供融资的支持。

- 另外一个就是要对所有的金融产品制定绿色的标准,争取能够按照绿色产品的绿色的要求来提供金融服务,支持经济完全的绿色化。

我觉得是很重要的,这里头实际上我做了一些分析,一个是对新的项目的支持,一个对现有金融资源存量进行全面绿色化改造。

对新的项目的支持方面,中国人民银行行长易纲预计,2030年前,中国碳减排需每年投入2.2万亿元;2030-2060年,需每年投入3.9万亿元。清华大学《重庆碳中和目标和绿色金融路线图》课题报告估算,如果重庆市(GDP规模占全国比重约1/40)要在未来三十年内实现碳中和,累计需要低碳投资(不包括与减排无关的环保类等绿色投资)超过8万亿元。基于这些估算,未来三十年内,我国实现碳中和所需绿色低碳投资的规模应该在百万亿元以上,因此将为绿色金融带来巨大的发展机遇。

理论上讲,2030年碳达峰,意味着符合绿色金融要求的融资至少要达到50%的比例,2060年碳达峰则意味着全部金融金融业务都要完成绿色化转化,也意味着从2031年开始,在融资结构中符合绿色金融要求的的融资比例将不断提高,直到完成全部绿色化。而这将是一个非常艰巨的任务。

按照中国人民银行的统计,2020年末社会融资规模存量为284.83万亿元,其中,对实体经济发放的本外币贷款余额为173.7万亿元;企业和政府两项债券余额为73.68万亿元,而年末本外币绿色贷款余额约12万亿元,存量规模居世界第一,占全部贷款余额的比例约为6.9%;绿色债券存量约8000亿元,居世界第二,占全部企业和政府债券余额的比例约为1.09%,为支持绿色低碳转型发挥了积极作用。如果按照最宽松的假设,所有绿色贷款项目都具有低碳、零碳和减碳的作用,那么,要在10年内把比例从6.9%提高到50%,每年的增长比例必须达到4.3%,也就是说每年必须完成7.45万亿元贷款存量的绿色化转化。如果按照同样的假设,则在10年内要把绿色债券的比例从1.09%提高到50%,每年的增长比例必须达到4.89%,也就是说每年需要完成3.6万亿元的存量债券绿色化转化。除此之外还有37.45万亿元的委托贷款、信托贷款、承兑汇票和股票融资同样需要在10年内完成50%的绿色化调整。

按照今年一季度末的数据,绿色贷款中投向具有直接和间接碳减排效益项目的贷款合计占绿色贷款的67.3%,那么12万亿元的绿色贷款余额中符合碳中和要求的贷款约为8.07万亿元,占全部贷款余额的比例为4.64%,那么,要在10年内把比例从4.64%提高到50%,每年的增长比例必须达到4.54%,每年必须完成的绿色化转化贷款存量7.89万亿元;如果我们按同样的结构比例对绿色债券进行测算,那么8000亿元绿色债券余额中具备低碳、零碳及减碳作用的项目占比只有0.73%,在10年内把比例提高到50%,每年的增长比例必须达到4.93%,每年需要完成绿色化转化的存量债券必须超过3.63万亿元。

可见金融向绿色低碳转型以满足碳达峰的工作量有多大,任务有多艰巨。

从金融机构和行业层面看,2020年末我国金融业机构总资产为353.19万亿元,负债为321.17万亿元,如果不考虑增量,那么金融机构到2030年需要完成176.6万亿元的资产和160.6万亿元负债的绿色化转化,每年需要绿色化的资产和负债平均达17.66万亿元和16.06万亿元。其中银行业机构总资产为319.74万亿元,负债为293.11万亿元,每年需要绿色化的资产和负债平均达16万亿元和14.66万亿元。证券业机构总资产为10.15万亿元,负债为7.51万亿元,每年需要绿色化的资产和负债平均达5075亿元和3755亿元。保险业机构总资产为23.3万亿元,负债为20.55万亿元,每年需要绿色化的资产和负债平均达1.17万亿元和1.03万亿元。

以上还只是按照现有金融数据进行的一个简单测算,还没有考虑每年社会融资及金融业资产负债增量部分的绿色化。如果要考虑到每年按同样比例增加绿色化融资,则存量增量加在一起的社融绿色化转型规模将更大。同时,如果考虑到这些庞大金融资源后面所对应的每一个具体项目,考虑到每一个项目的生命周期及其低碳、零碳或减碳技术进行替换的可能性和可得性,则实际的绿色化转型要远远复杂的多。

总的来说,金融是绿色经济的前置条件,有绿色金融以后才能够实现绿色经济。

金融是实现“双碳”目标的重要抓手,现有的项目要运行,离不开金融,所有的经济活动基本上都跟金融有关系。每个企业都需要融资,金融能作为一个抓手,通过金融影响到这些企业,影响到它们的投融资的活动。如果是说我们能够把双碳的目标把它真正具象化,把它能够落到金融活动上面去,就可以在金融领域里头建立各种各样的与碳相关的定价机制,我觉得是非常核心的。

因为我们现在金融产品定价是按照风险来定价的。排放就是一个风险,怎么样把风险内化到金融产品的定价机制中间去,这是我们要解决的一个核心问题。

央行可以制定一些标准,达到什么样的要求,就是一个绿色债券了,但是每个绿色债券所投向的项目是不一样的,每个项目它减排的减排的量是不一样的,不好说哪个更绿一些,哪个更浅绿一些,不好评价的,市场就会有套利的行为出现。弄一个减排并不多的一个项目来响应政策,然后似乎是实现了减排的目标了,但是实际上并没有或者实现的目标很少,无法解决根本的问题。所以绿色项目必须得更加具体化,减排量达到多少才能够算绿色项目,减排量可以大,减排量可以小,但是根据减排量的不同,有一个绿色的程度,定一个债券的价格,就能真正把减排的多少和绿色的金融真正的挂起钩来。

我把这个过程叫做把碳排放的风险内化到金融产品的定价过程中间去,不管企业是放贷款也好,发债也好,将来发股票也好,只要企业要融资,就必须的把项目的排放量算在里头。市场投资者不只是看排放量可能会看别的,比如回报率等等,但是它必须把碳排放量作为一个定价的因素。

所以从这个角度来讲,我觉得金融机构和金融部门任重道远,需要把每个项目的碳排放给弄清楚,然后进行一个风险的评价,排放到什么程度,风险有多大,进行定价,然后把这个价格附加在发行债券的利率上头去也好,或者贷款的利率上面去也好,或者是股票的溢价上面去也好,把它作为融资的成本的一部分。然后再看是否对融资成本有直接的影响,这样才能够真正把风险碳排放的风险考虑在里头。我觉得这是对金融来讲必要做的事情。

经济学家圈

微信号:jingjixuejiaquan

关注思想市场

区块链神吐槽

区块链神吐槽