前言

新能源汽车的资本圈里人头济济,而背后的新能源材料股却鲜有人关注。一是新能源材料专业性强,投资认知门槛比较高;二是前十年的资本市场上,互联网概念气息过于浓重,制造业难露头角。

7月6日,李克强总理在同英国工商界代表举行视频对话会上表示:中国的制造业已经全面开放,服务业正在有序开放,开放的大门会越开越大。我们在构建新发展格局的进程中,将继续致力于打造市场化、法治化、国际化营商环境,对包括外企在内的各类市场主体一视同仁,欢迎更多外资进入中国。2021年的中央政治局工作会议指出:要让工业占GDP比例不再下降。全面建成小康社会以后,我国制造业可能将以一种全新的姿态加速启航。

容百科技是一家锂电池正极材料供应商,专注新能源材料——三元正极材料及其前驱体的生产,属于新兴制造业.容百科技的高镍三元材料的出货量已经连续排名国内第一,是众多新能源概念企业的关键“幕后推手”。

今天的文章将借“容百科技”这只被忽略的新能源优质股,看看新能源材料行业背后的发展逻辑和风险。

内外兼“优”:容百科技机遇隐现

1、市场大而稳

(1)老市场数码3C平稳,“万物互联”加速回温

市场潜力上:三元正极材料的老市场是3C市场,包括计算机、通讯设备、消费电子产品。虽然2015年后3C市场增速放缓,但由于市场存量巨大,即使是存量替换(比如高存量和稳增长的手机),未来也将会带来低速、稳定的增长空间;而5G、物联网技术延申,也将推动可穿戴设备、无人机等消费电子市场的崛起。可以说,三元正极材料的老3C市场地位比较平稳,5G和物联网技术有可能加速3C市场回温。

图片

材料地位上:过去,3C产品锂电池正极材料常用钴酸锂,但由于成本高、寿命短,眼下正快速被高稳定性、高循环性以及强安全性的三元正极材料所取代,比如NCM523。因此,不过,目前NCM523由于技术门槛不高,市场上供过于求,下游企业议价能力强,可能会对生产商利润空间造成影响。

(2)新市场:新能源车、储能电池市场潜力巨大

三元正极材料的新市场主要指新能源汽车市场、储能市场。

新能源汽车市场:

出于能源安全、生态保护等因素的驱动,世界各国在新能源汽车市场中纷纷大展拳脚,可以说,汽车行业的未来就是新能源汽车。目前,日本、印度、法国、加拿大等国家均已提出至2030年将新能源汽车产销份额提高至30%的发展目标,而我国是40%-50%。目前,在新能源汽车赛道上,中国是唯一能和美国同日而语的国家,除了屈指可数的几家新能源龙头车企以外,全球主流的传统汽车制造商也开始制定新能源汽车发展规划,市场争夺野心可见一斑。

图片

根据Canalys最新预测,预计到2021年,电动汽车将占全球新车销量的7%以上,销量将超过500万辆,同比增长66%;预计到2030年,电动汽车的销量将会达到全球乘用车销量的48%。到2025年,全球电动车销量将达到1500万辆,到2030年全球电动车销量将达3000万辆。2021-2025年,全球新能源汽车年均复合增速为36.37%,2026-2030年,全球新能源汽车年均复合增速为14.87%。

图片

全球新能源乘用车销量及渗透率

新能源车企要取胜,电池的综合性能最为关键;而决定电池综合性能的主导因素,就是电池材料的革新。目前,主要新能源车企针对不同车型和产品定位,选择的正极材料不同,但大部分新能源车企更倾向于选择三元正极材料。

图片

储能市场:

储能的应用场景包括电网储能、通信储能、家庭储能。根据中国能源研究会发布的《中国能源展望2030》,我国将逐渐提高清洁能源的使用量,预计清洁能源比重将从2020年的17.7%升至2030年的26.9%。高效储能技术是提高这些新能源利用率的根本动力,而正极材料恰好是储能电池设备综合性能的关键影响因素。对此,磷酸铁锂、三元正极材料各有千秋。磷酸铁锂稳定、安全、便宜,三元正极高容量、高密度。不过目前,磷酸铁锂在储能市场的渗透率更高,而三元正极材料解决高成本、安全问题后,发展空间更大。

另外,随着5G技术应用拓展,我国5G基站储能需求得到进一步释放。而蓄电池是确保通信基站连续供电的核心设备,主要用于改善供电质量、备用供电。根据工信部发布的数据:2020年,我国累计简称5G基站71.8万个,2021年将新建5G基站至少60万个。新建站点需要配套全新资源,储能电池需求也将大幅上升。据悉,中国铁塔早在2018年就已经停止采购传统的铅酸电池,而统一采购梯次利用的锂电池。

总的来说,容百科技作为研发生产锂电池最核心、最新正极材料的龙头企业,上游供应商稳定多元,下游承接市场确定且广阔,基本可以说是不愁原料、不愁销路,只要保持研发和成长,未来必然会来。

2、容百技术先进且更迭快,护城河深厚

容百科技的主要产品包括三元正极材料、前驱体。

(1)三元产品:技术壁垒高,获现能力强

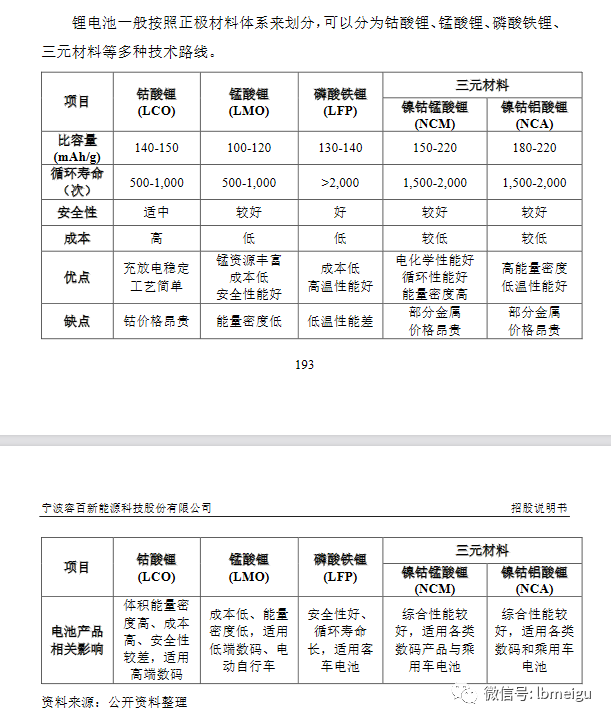

正极材料是当前全球瞩目的新能源动力材料,其内部构成直接决定了锂电池的性能。正极材料成本占锂电池总制造成本的30%-40%。三元正极材料是锂电池正极材料的一种,除了三元正极材料,还有磷酸铁锂、钴酸锂、锰酸锂等正极材料。容百科技是三元正极材料的龙头生产商,三元产品覆盖广,技术先进,研发能力强,获现能力强。

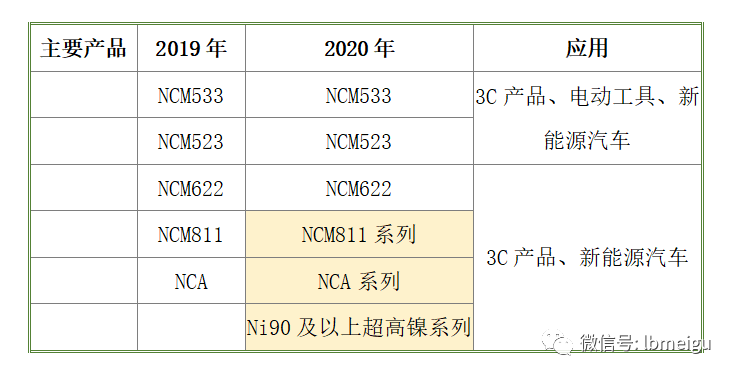

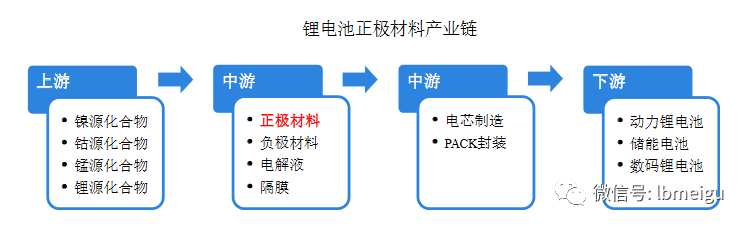

目前,容百科技生产的主要正极材料包括NCM系列、NCA系列、超高镍系列。

根据镍、钴、锰(铝)的大致构成比例,可以分为以上几类产品,不同比例的正极材料性能侧重性有所不同;比如镍负责电池容量、续航能力,钴负责充电速度,锰(铝)负责安全性和稳定性。不同比例构成的正极材料适用的产品不同,因此对接的市场也有差异。

随着电池行业的技术进步,三元正极材料市场正在逐步往高镍方向发展,已从早期的NCM333材料进步到NCM523和NCM622,并逐渐升级到NCM811和NCA甚至今年的Ni90及以上超高镍系列,容量密度增长十分可观。而从811到Ni90,容百只用了不到1年,研发速度堪称优秀。

根据容百2020年年报,未来几年内,容百将推动规模生产超高镍产品,推进NCM811系列产品升级及新一代Ni90超高镍系列产品量产,率先完成Ni95及以上的超高镍NCM\NCA产品的中小试工艺开发。在前沿材料方面,重点推进固态电池、无钴正极、富锂锰基、钠离子电池等相关正极材料的开发。

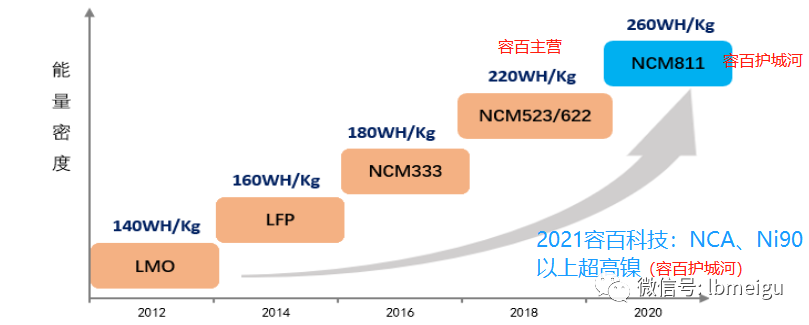

锂电池正极材料产业链

产业链上:正极材料的上游是原材料、材料生产设备商,下游是锂电池生产商,包括动力电池、3C数码电池、储能电池生产企业。根据2020年年报,容百科技目前镍、钴、锰、铝等主要原材料供应商包括赣峰锂业、雅保、中伟、格林美、天齐锂业等,建立了长期合作关系;下游合作商有宁德时代、SK、孚能科技、亿纬锂能、蜂巢能源等。作为中游产业,容百科技要承担“背靠背失效”的风险,“维护、优化产业链关系”将对容百运营结果形成不小的影响。

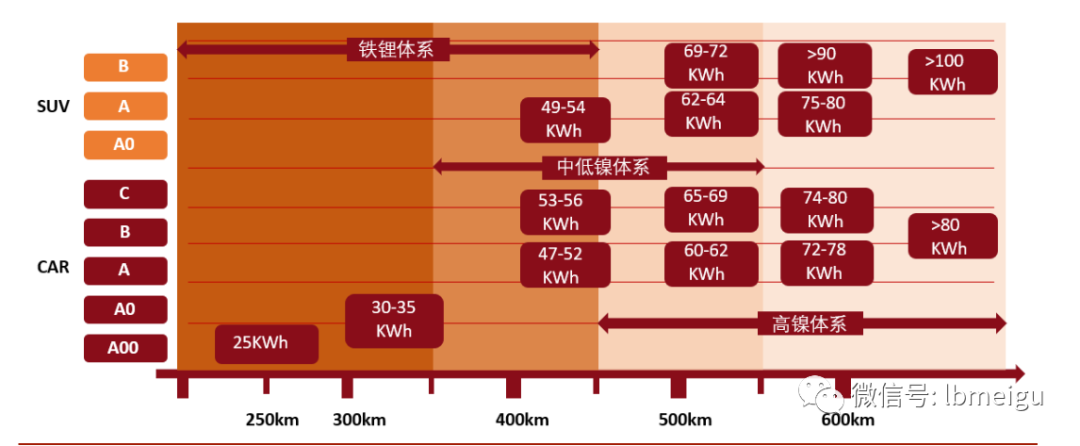

三元正极材料瞄准的主要市场是新能源汽车,但新能源汽车并非只有三元正极材料一个选择。

其中一大竞争对手——磷酸铁锂凭借其低成本、安全等优势,目前仍在新能源汽车赛道上前行,比如比亚迪研发的“超级磷酸铁锂”。目前还没有确切证据证明磷酸铁锂和三元锂谁将最终在新能源汽车赛道中胜出。

三元锂虽然贵,但高镍毕竟是趋势,它代表了未来,市场十分广阔。就目前而言,消费者购买新能源车最关注的莫过于里程和价格。容百科技最先进的技术、最贵的产品(高镍),都是围绕里程和价格这两大市场需求产生的。

里程肯定是越高越好,而代表高里程的就是高镍。一般真实情况下,新能源汽车的平均里程通常仅能达到标称里程的70%-80%,而寒冷的北方高速上,真实里程仅能达到标称的50%。所以,要打消消费者的里程焦虑,未来的新能源汽车必须具有更高的电池容量,也就是更高的材料密度。也就是说,在快充基础设施完备的基础上,标称里程达到600Km才能符合正常的用户需求,而要达到更高需求的800km标称里程,容百科技的高镍(NCM811、Ni90等)几乎是唯一选择。

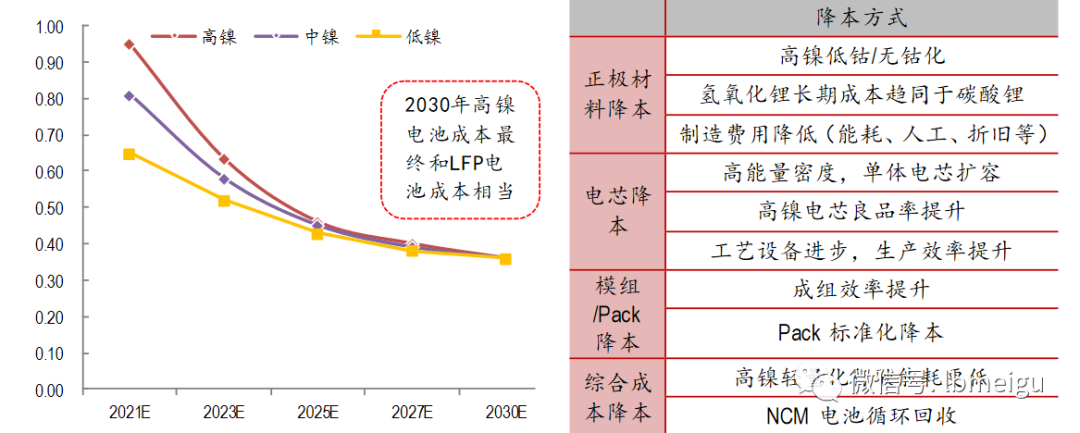

价格肯定是越低越好,但目前高镍就是贵。过去,为了符合补贴政策要求,更多的新能源汽车放弃了传统的磷酸铁锂,转而选择高能量密度的三元锂电池。而眼下,补贴政策退坡,新能源车企不得不重新考虑成本问题。不少人认为,行业可能会重新选择成本在600元以内的磷酸铁锂,而放弃1000元以上的三元锂。不过,也有专家表示,磷酸铁锂的短续航是技术硬伤,新能源车企不会为了成本控制放弃快充、高续航、高稳定的“三元锂”未来,而成本,是一个终究会被技术和运营解决的问题,所以,三元锂在新能源汽车市场的地位短期不会被撼动,容百科技作为三元锂的龙头企业,拿下这一波行业发展头筹的可能性较大。

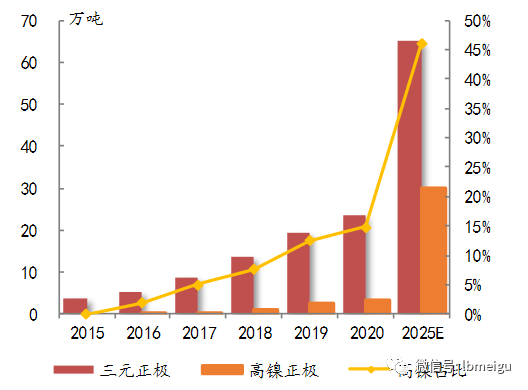

GGII数据显示,2019-2020年中国三元正极材料销售额占比中,高镍动力电池发展速度最快,由11%上升到24%。随着高镍技术成熟、良率提升、材料体系规模化,高能量密度优势凸显,电池综合成本降低,高镍电池市场占比将进一步提升。据悉,众多著名车企如特斯拉、标致、宝马、大众已经在多款车型中搭载了高能量密度NCM811动力电池。戴姆勒也在将推出的新车型中明确公告将采用NCM811高镍材料动力电池。

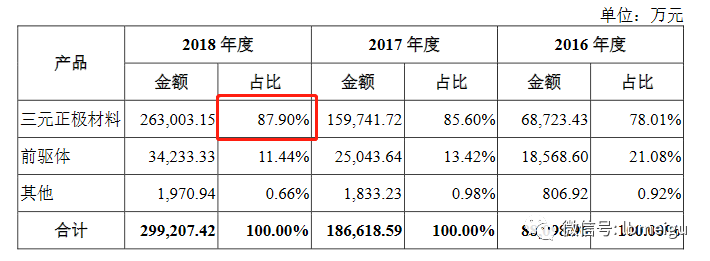

(2)前驱体:占比少,潜力大,有待开拓

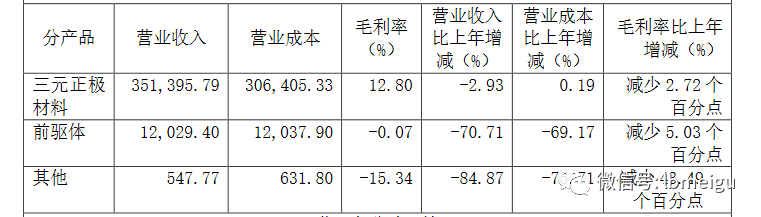

容百的另一主要产品是前驱体,前驱体品质直接决定三元正极材料的最终质量。三元材料前驱体的技术壁垒较高,是容百科技最核心的竞争力之一。不过,容百的前驱体业务营收不太乐观,根据2020年年报,容百前驱体营收仅占总营收的3.16%,潜力巨大,未来仍有待开拓。

3、紧跟时代前沿,响应国家号召

行业规范壁垒高:

工信部于2018年修订《锂离子电池行业规范条件》,对生产企业的研发能力、工艺先进性、质量检测、智能制造能力等方面做出了严格要求,同时,强化企业社会责任,严格规范资源综合利用、环境保护、安全生产能力,鼓励企业打造绿色制造产业链。

政策环境好:

《新能源汽车产业发展规划(2021-2035年)》为锂离子电池产业链上下游技术研发、产业布局指明了方向。深化“三纵三横”研发布局,强化新能源汽车核心技术攻关工程,包括开展正负极材料、电解液、隔膜、膜电极等关键核心技术研究,加强高强度、轻量化、高安全、低成本、长寿命的动力电池和燃料电池系统短板技术攻关,加快固态动力电池技术研发及产业化。

4、隐含风险

容百科技赛道是不错,护城河也十分深厚,但仍然面临不可避免的隐含风险。

(1)业务单一化的风险

容百科技虽属于新能源材料这样朝气蓬勃的新兴制造业,也有强劲增长的能力,主要依靠研发生产三元正极材料、前驱体赚钱,但也仅这俩产品而已。业务单一化,使得容百不得不担起“一旦有更先进的材料出现,三元正极将全军覆没”的重大风险。

不过就目前而言,三元正极材料仍然是锂电池的“香饽饽”,容百仍然是高出货量、高研发力、高市场渗透的“老大哥”。另外,在2020年报中,容百的定位是:先做强,再做大,极度专业化。这样看来,容百的确是言符其实的。

图片

(2)被上游供应商卡脖子的风险

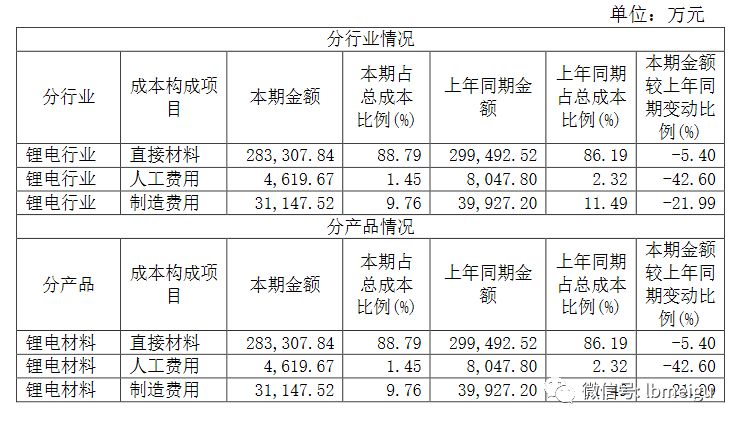

由于业务单一化,容百科技的主打产品——三元正极材料的风险就尤为关键。根据容百2020年年报可知,其锂电行业产品的成本中,直接材料占比超80%,虽然同比有所下降,但体量大,一旦上游原材料涨价,成本也将大幅拉升,毛利率也不可避免地被打压,对容百的盈利和增长都极为不利。

且近日镍、钴、锰、铝的价格都呈现上涨趋势,且根据历史涨跌幅看,除了铝,包括镍、钴、锰在内的大宗商品走势均有一定的增长空间。可见,容百被上游供应商卡脖子的风险不可忽视。

图片

图片

图片

图片

图片

小结:

(1)新能源材料“三元正极”赛道隐秘,对接新能源汽车、5G和物联网储能,前途明朗;

(2)容百科技凭借技术、运营力迅速布局,研发能力超强,实力显现。

容百科技财务现状有喜有忧

1、盈利情况:

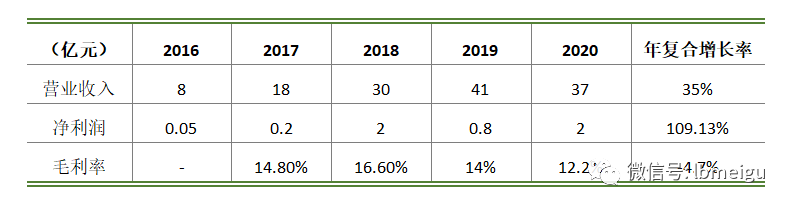

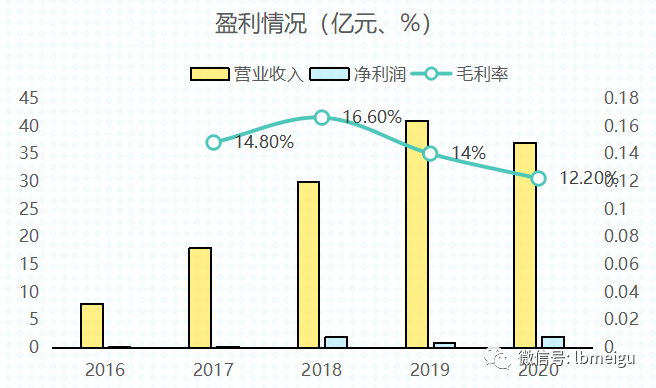

营业收入:

容百科技近5年营业收入稳定增长,5年营业收入年复合增长率为35%,但2020年有所下滑,同比减少9.43%;容百解释为上半年疫情下游客户开工率下降、原材料价格波动导致产品价格调整、大客户规模化采购导致销售价格调整 。

净利润:

容百2020年净利润为2亿元,同比增长150%,5年复合增长率为109%。在收入减少、成本增加的情况下,容百科技仍然实现了翻番的净利润增长,这可能是高镍产品高定价带来的收入结构化调整所致。

毛利率:

容百科技的2020年的总体毛利率水平有所下降,容百认为主要是营业收入下降导致。但不难看出,毛利率下降可能是由于产品结构化调整导致收入下降、原材料价格上涨以及疫情叠加所致。其中,三元正极材料毛利率同比下降2.72%,前驱体总体下降5.03%,其他产品下降43.49%,可见三元正极材料毛利其实是相对趋稳的。

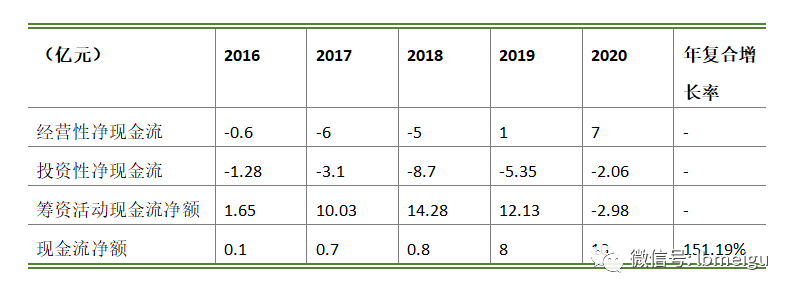

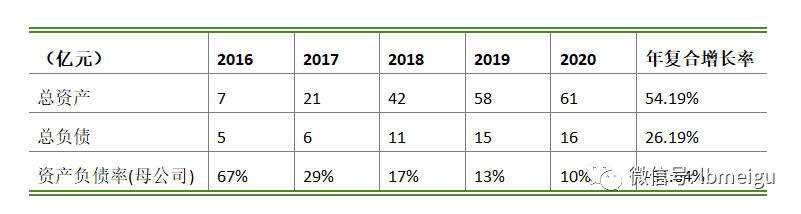

2、现金流情况:

2016年到2019年下半年,容百主营业务,也就是卖三元正极材料挣的钱无法支持扩大性的研发投资活动,研发和生产是依靠筹资完成的。但这一现状从2019年下半年到2020年开始扭转,2020年虽然被疫情耽误半年,但容百仍然依靠三元正极材料等主营产品实现了经营、投资、筹资三路同“正”的局面,说明其研发生产的三元正极材料具有极强的变现能力,并且在超高镍产品的推动下,这一局面才刚刚打开。

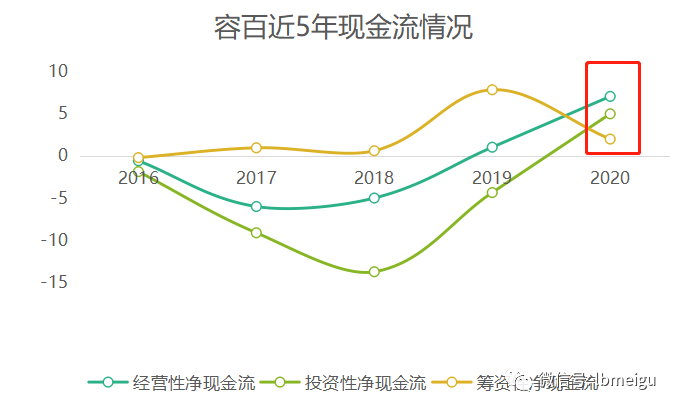

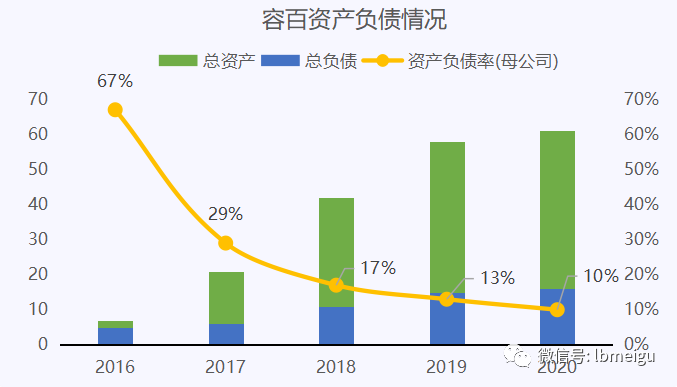

3、资产情况:

根据容百近五年的资产负债情况,总资产呈逐年扩张,近两年增速趋缓,说明容百科技一个阶段的产业布局可能已经几近完成,开始进入利润增长期;同时,资产负债率从2016年的67%高位降至2020年的10%,处于逐年下降的趋势。总体看来,容百科技当前的资产负债情况十分健康,局面良好。

总体而言,容百科技当前无论是盈利能力、现金流情况以及资产负债情况,都显露出其喜人的财务状况。

4、面临风险:

值得注意的是,容百科技既然位于产业链中游,就免不了要承受上下游的施压,这其中既包括原材料供应商控价,也包括下游应付账款的流失。对此,容百科技于2019年对部分的应收账款余额单项计提了较大金额的坏账准备,2020年公司客户结构优化,回款情况良好。其中,容百2020年开始与华为、IBM等管理咨询团队合作,开始转向内部优化,破除毛利率被打压、回款周期长的魔咒,意图打开新一轮的盈利格局。

图片

小结:

(1)容百科技盈利能力较好,产销均强,增长快;现金流状态正向扭转,技术获现能力突显;资产负债状况相对健康;

(2)容百科技仍然面临毛利率趋低问题,是否买入可能还要重点关注原材料镍、钴、锰、铝价格涨幅情况;

(3)容百科技计提大额减值准备,“回款周期长”的问题还无法彻底解决。

全文总结

(1)容百科技配套新能源汽车赛道,技术大牛,前途明朗;

(2)容百科技暂无严重的财务问题,内部运营优化或可助力接下来的高增长;

(3)身处新兴制造业中游,容百的增长面临原材料价格、下游客户回款周期两大难题,这两个因素可能会对其毛利、盈利以及可持续增长造成影响。

声 明

本文部分图片来源于ECdataway、tradingeconomics、华鑫证券、智通财经、容百科技招股书以及年报,本文观点不构成任何投资建议

— END —

感谢关注微信公号“梁斌penny”,公众号聊天框内提交您的问题,针对有代表性的提问,我们将会有专业人士为您解答。公众号聊天框发关键词【美股】获得进美股群的方式。感谢支持!

抖音|南京码注

淘宝店铺|梁博严选

微信公众号|程序员招聘

(长按二维码关注)

往期内容回顾:

奈雪的茶招股书:老赛道还能盈利吗?(第24期)

季报背后的故事——京东Q1季报是新转机吗?(第21期)

时代天使招股书——隐形牙套背后的百亿估值(第20期)

原文链接:https://mp.weixin.qq.com/s/Nz-sIDHyjkQqXpEMRI2WaA

梁斌penny

微信号:lbmeigu

功能介绍:lbmeigu,即梁博美股研习社,是一个帮助大家学习美股知识的平台。详细解答美股中的专业知识,解读财报,和大家一起学习和成长的平台。

区块链神吐槽

区块链神吐槽