作者:许哲

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

最近市场波动蛮大的,然后早上在自己个群里阐述了一下最近的概况,发现很多朋友都不晓得最近发生的事情。我是不喜欢事后诸葛亮的,事情发生了再分析为啥为啥,总有办法能说圆的,但没任何意义。但有鉴于隔行如隔山,我给大家翻译翻译最近发生了个啥。

美国 国债的收益率

最大的变化是美国国债的收益率一路飙到了 1.5%这个水平。

这个是比较要命的,因为金融市场最底层的原理是收益风险的代偿原理。资金并不关心投资了什么,只关心收益率,资本只有一个目标:增值。资产可以有风险,但必须有收益率的溢价,同样的收益率,如果一个无风险,一个有风险,那么资本会抛弃风险资产,涌入无风险资产。

美股现在的股息回报率大概在 1.5% 的水平,从去年三月份市场大跌,联储干预把利率直接打到零大概0.5%左右的十年期回报,到现在1.5%,整整上了1% 了。这是什么概念呢?联储一次加息的幅度大概是 25 bps,也就是0.25%,这是市场连续自行一年内加了四次息,已经比上一次加息周期里最快的一年三才还要快了。

所以美股的动荡不安也就非常好理解了,加息是一切泡沫资产最后灰飞烟灭的起因。而连续快速的加息会让一切基于投机者幻想的旁氏游戏嘎然而止。

巴菲特的比喻是利率犹如股市的引力,利率越高地心引力越大。为什么之前各种妖股能乱飞,因为地心引力为零了。突然飙升的利率犹如突然恢复的重力。

2000年 .com bubble 的涨幅和对“新范式”的推崇一点不弱于当下。无数对于价值投资的蔑视和“这次不一样”的自信,都遭遇到了毁灭性的惩罚。

波澜壮阔的30年期美国国债的收益率,飙到了 2.33%的水平。这个上升速度如果持续下去,那梦醒时分就迫在眉睫了。

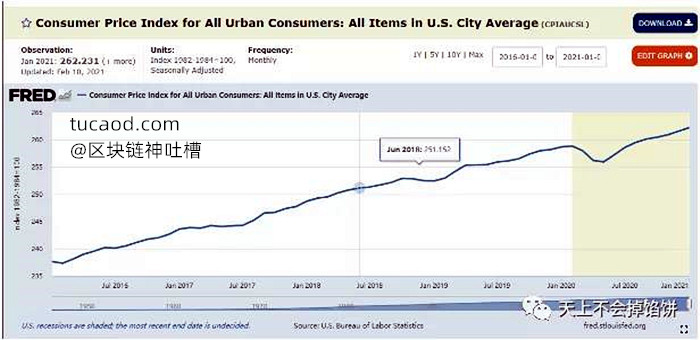

好,那么问题来了,为什么美国国债的收益率会一路快速飙升呢?这主要是市场对于通胀的预期,有极端悲观的看法。关于这一点,大部分公众号都没解释清楚,这个通胀预期是咋回事。首先,真实的通胀率并没有飙升。

这是美国的CPI指数,可以看到上涨的斜率是稳定的,因为疫情还出现了罕见的下跌,目前慢慢恢复正常水平而已。那所谓的通胀预期飙升是什么呢?

这里涉及到一个金融市场的知识,大家都知道通胀就是钱变得更加不值钱了,如果通胀率高对于借钱的一方是有利的,而对于出钱的一方是不利的。假设一种极端情况,如果通胀率比利率还高了,那么借钱的人相当于占了便宜。

如果今天馒头是一块钱一个,我借你100元,能买一百个馒头。如果一年之后,你还我103元,只能买到96个馒头,那么我承担了你违约的风险和一年的时间价值之外,我的购买力还缩水了,就是被借钱一方白白占了便宜。

市场上大家都不是傻子,在高通胀预期下,除非利息升高,否则大家都不愿意借贷,在高通胀的背景下还借钱给政府,那就是额外再交一笔税。为了解决这个问题,发明了一种通胀保护型的国债。它的收益率计算方式=普通国债收益率-CPI 指数。这个CPI指数财政部每2年调整一次。

因为债券的价格和收益率成反比,也就是收益率提升的时候,债券的价格下跌;而收益率下降的时候,债券的价格上升。那么当CPI指数上升的时候,按照计算方式,通胀保护债券的价格就会上升。从而起到了保护国债购买者,在通胀的情况下不会受损。

这类通胀保护债券的名字叫Treasury Inflation-Protected Securities,简称TIPS。

我们来对比一下最近国债的价格和 TIPS 国债的价格:

K线图是TIPs国债,蓝颜色的线是相通久期的国债产品,可以看到国债的下跌是可怖的,而TIPs国债的下跌是非常有限的。这说明,在扣除通胀预期后,实际的利率并没有大幅度提升。

我们再复习一下,TIPs国债的收益率是国债收益率-CPI,所以TIPs对应的收益率是真实的收益率,是通胀调整的。而国债收益率的上升,则未必是经济提升的收益率,可能只是因为投资者害怕通胀让自己吃亏了而已。

要注意的是,这里的 TIPs 的价格是市场交易出来的价格,它代表的不是当下的CPI,而是对于相应的国债这个期限内的通胀的预期。这里 iShares 的这个 TIP 国债ETF对应的久期是7-10年,所以这个通胀率是对7-10年内的平均通胀率的预期。

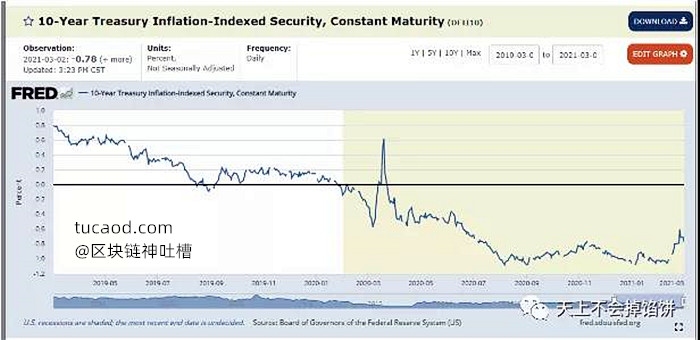

而这个扣除了CPI预期后的收益率,也有一个指数:

这个指数就是根据 TIPs 国债的价格反推出来的收益率,叫做 Treasury Inflation-Indexed Security 指数。

我们可以看到,这个指数已经在零轴之下了。图中黑颜色的线是0轴线。

啥意思?就是目前CPI预期比国债收益率还要高。

所以这才是如今国债收益率飙升的真正原因,因为拜登的1.9万亿和联储的滥发货币,造成的通胀预期已经飞天了,即使国债收益率飙升,也飙不过通胀预期。如金的这个指数是负的,意味着市场认为以现在 1.5% 的水平借债给美国政府,依然是跑不赢通胀的,是被白占便宜的。

也就是说,如果通胀预期再不下来,国债收益率还要升。而股息回报率已经要低于10年期国债回报率的情况下,国债收益率再上涨的话,对于风险资产,意味着超大的地心引力,已经在天上的各种泡沫,又当如何自处?

好,问题又来了?为什么市场会有如此极端的,突然抑制不住的通胀预期呢?

美联储加息与美国国债关系

这就不得不提到最近里应外合的一对联储雌雄大盗了。

拜登上台后,颠覆了川普的政策,不但不驱逐非法移民还要大发福利,并且不征收中国的关税。又要花钱,又不征税,钱从哪里来呢?

整整1.9万亿美元的刺激计划,钱呢?

答案是联储买国债,于是乎为了配合默契,拜登提名了前美联储主席耶伦做财政部长。耶伦的背景一直是经济学家而非财政公务员,让她来做这个位置,无非就是为了配合联储更好的做这件事情。因为联储买债是不用成本的,联储就是创造美元的地方,而联储持有的美国国债的利息收入,大部分又要上缴财政部。联储去年盈利了800多亿美元,自己只留了3亿美元,其余悉数上缴了,所以等于免费借钱。

耶伦卖国债的压力很大,拜登给的任务是要 1.9万亿的开销,还不能加税。于是耶伦放风说,要实现这个目标,必须趁利率低的时候多发债,不要错过历史时机。

皮球到了联储主席鲍威尔这里,当大家问到鲍威尔,联储目前发了那么多货币,还要有这么大的财政刺激计划,通胀怎么办?

鲍威尔给出了一个让人非常恐惧的回答:那就忍忍。

市场炸锅了,合着你没办法,就让我们忍着?大家一起忍物价飞涨,你们好交差是吧。

这等于公开宣布了联储对通胀是束手无策的,于是乎利率飙升。

利率本来应该是联储管理控的场子,所有不同期限的国债收益率都飙升的情况下,记者们又去采访联储,关于利率飙升你们怎么看?是不是通胀不行了。

联储的回答更加让人错愕:那是因为经济太好了。

好的,新冠疫情原来是假的,美国经济太好了,所以利率上升了。Treasury Inflation-Indexed Security 指数都负了!实际收益率低于0,你告诉我国债收益率上升是因为经济太好了。

我从未见过有如此厚颜无耻之人

为什么联储的人会说出如此反常识的话呢?

无非是去年三月份的时候,为了救市,一下子扩表了一倍,动作太大,导致流动性泛滥,于是乎出现了各种妖孽,最夸张的就是 Game Stop 连续逼空事件,本质上都是钱多惹的。比特币的暴涨也有赖于此。如今,要想彻底抵抗市场通胀预期带来的国债抛售,害怕了。

最尴尬的场景莫过于最近的一次国债拍卖,卖不动。

耶伦心里苦死了,老娘要卖将近2万亿的国债,史上最大的销售任务,没有之一。这个时候你联储居然让大家的通胀预期给上天了。

是联储没有买债吗?并没有,我查了一下纽约联储最近的公开市场操作,现在美联储每个月购买的国债高达1200亿美元。这个速度已经超过了伯南克在QE3时候最疯狂的860亿美元每月的购买速度。

真的印钞买资产是真的可能引起通胀的,所以最牛的联储主席是能不买东西让大家安心,一般的联储主席是买资产且让大家预期很安心,最次最次的联储主席就是如今这位,手下买的真实的量比谁都多,但还是无法阻止市场的不信任。

你要再让联储购债的速度比现在1200亿美元都多,也是需要勇气的,我看这届联储断无此魄力。只能做鸵鸟,头往沙子里一埋表示是经济太好了了。昨天的ADP就业数据也不知道配合演一下,真是不体贴领导。

我们梳理一下:

联储表示通胀大家忍忍吧 -> 市场通胀预期上天 -> 国债收益率暴涨 -> 股债双跌 -> 经济预期更差 -> 联储买资产加速 -> 通胀预期更大->联储怂掉控制不住利率飙升->股债继续跌

现在最让人担心的是,如果国债真卖不动了,市场已经 price in 了的天量订单落空,这玩笑可开大了。

这届联邦政府和联储的水平辣眼睛,无限信用卡都能给刷爆,风险资产还做梦基金抱团可以抵抗规律的话,真的是没法吐槽了。

天上不会掉馅饼

微信号:risk_and_return

让大家认清一些披着金融投资外衣的诈骗的真相,防止上当受骗。夹带普及一些投资方面的常识。

公众号评论

林昶华

人们高估了需求侧复苏的力度,也低估供给侧复苏的力度。所有人都认为疫情一过,需求复苏+大放水=大通胀,为何1990年以来美国通胀率都没有突破2.5%的,甚至在过去十数年连突破2%都无能为力,那是因为全球工业能力的发展已经达到商品过剩产能过剩的时代,疫情一旦过去,工业机器滚滚转动,通胀根本无法上行。这个问题在2013年美联储首次开始缩表计划已经实证过,都以为2008以来的大放水会导致恶性通胀,2012年通胀率刚上行突破2%就开始提议美联储缩表,之后通胀率直线下挫,近十年一蹶不振。这也是鲍威尔上次听证会为什么说各国央行对通缩的担忧要大于通胀,没必要忧虑通胀。(通缩的表现源头是现阶段世界需求量远远低于供给量,经济的活力低下又找不到新的经济引擎。)

作者

说的很好,只需要通胀预期而非真实通胀就可以拉高实际利率,从而让风险资产泡沫破灭,还能反向造成通缩。

kestar

就是通胀再不下来,美股就要大调整了,连带这整个资产定价都要调整了,所以有郭主席说的那一席话,那请教一下许大现在普通人最好的操作是不持有资产,留着现金吗。(当年我还在读书的时候看到你写15年的牛市来得蹊跷那时起就很佩服您,将事情写的深入浅出,很有逻辑,当时我连A股是啥都不知道但还是看懂了您写的东西)

推荐阅读

区块链神吐槽

区块链神吐槽