稀缺的创新器械出海公司

周二给大家分享了一家即将上市的细分赛道小龙头上海澳华,上海澳华与开立医疗是国产软性内窥镜国产替代的两个主要的潜在标的,而随着内窥镜行业的增长和内镜下微创手术渗透率的提升,内镜下耗材也有着很不错的成长空间,今天就来聊聊国产内镜下微创手术耗材龙头南微医学。

南微医学也是创新医疗器械领域比较稀缺的能打入欧美市场的国产厂商,公司有40%以上的收入来自海外市场,并且以欧美市场为主(部分出海的器械企业主要在发展中国家市场),在细分领域具有和跨国器械巨头“掰掰手腕”的能力,实力不容小觑。

01公司概况南微医学成立于2000年,最初的核心产品是非血管支架产品,经历近20年的创新发展后,公司目前建立了三大技术平台和内镜诊疗领域六大子产品系,主要包括微创诊疗器械、肿瘤笑容设备和内镜式光学相干断层扫描系统(EOCT),是国内内镜耗材领域的国产龙头。

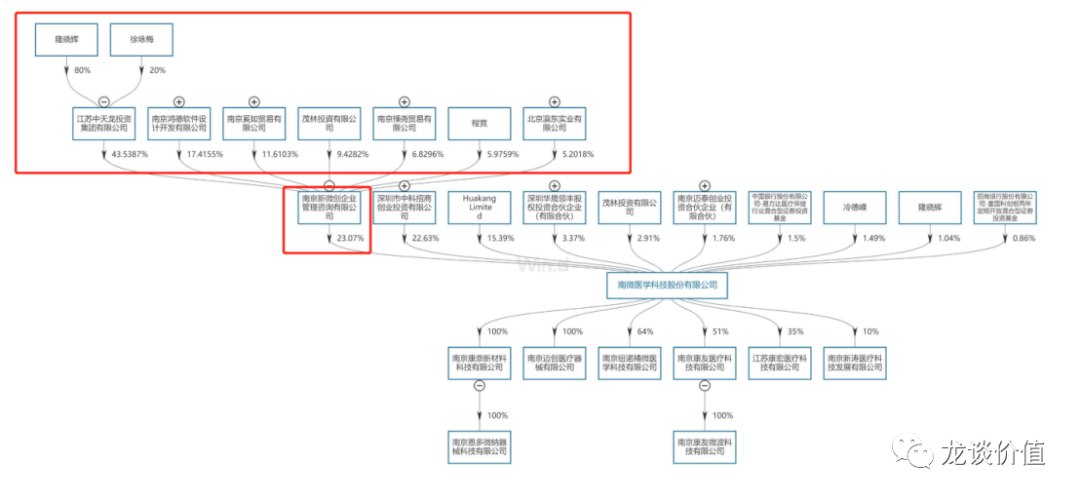

南微医学股权结构

南微医学股权结构相对分散,无实控人,公司第一大股东是南京新微创企业管理咨询有限公司,公司董事长隆晓辉持有江苏中天龙80%的股权从而控制微创咨询43.54%的股份,是公司第一大股东的实控人,公司总经理冷德嵘通过持有鸿德软件95%的股份而间接持有微创咨询17.42%的股份。

由于公司第二大股东中科招商持股22.63%与第一大股东持股接近,第一大股东无明显持优势,公司持股比例集中于前三大股东且无任何单一股东持股超过30%,因此公司不存在控股股东和实控人,但是公司的董事长和总经理间接持股比例较高,公司核心高管普遍通过股权激励计划而对公司有直接或间接持股,因此我们认为公司核心高管团队与公司股东利益还是一致的。

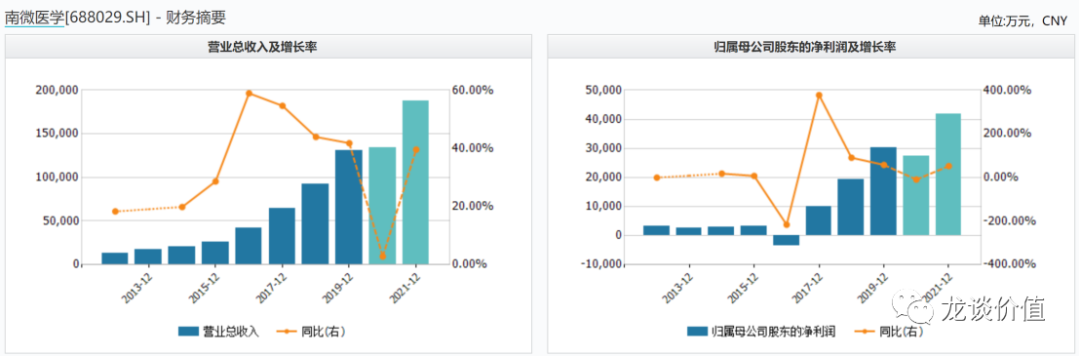

财务方面,南微医学当前的当家产品和谐夹自2015年开始大幅放量,2015年销售2517.48万元同比增长231%,2016年销售9168万元同比增长264%,收入占比超过20%,并且在未来几年继续大幅放量,使得公司的收入在2015-2019年实现超高增长,四年增长5倍,年化复合增速50%,在此期间扣非净利润增长9.6倍,年化复合增速76%。

2020年海内外的新冠疫情对南微医学的业绩增长影响极大,2020年前三季度营收9.31亿元同比下滑3.08%,归母净利润2.08亿元同比下滑8.19%,扣非净利润1.61亿元同比下滑28.05%,三个季度的营收增速分别是-14.02%、-2.11%和5.14%,逐季度回暖,但是仍然远不及2019年及以前的增速,预计公司四季度继续回暖,今年业绩弹性较大。

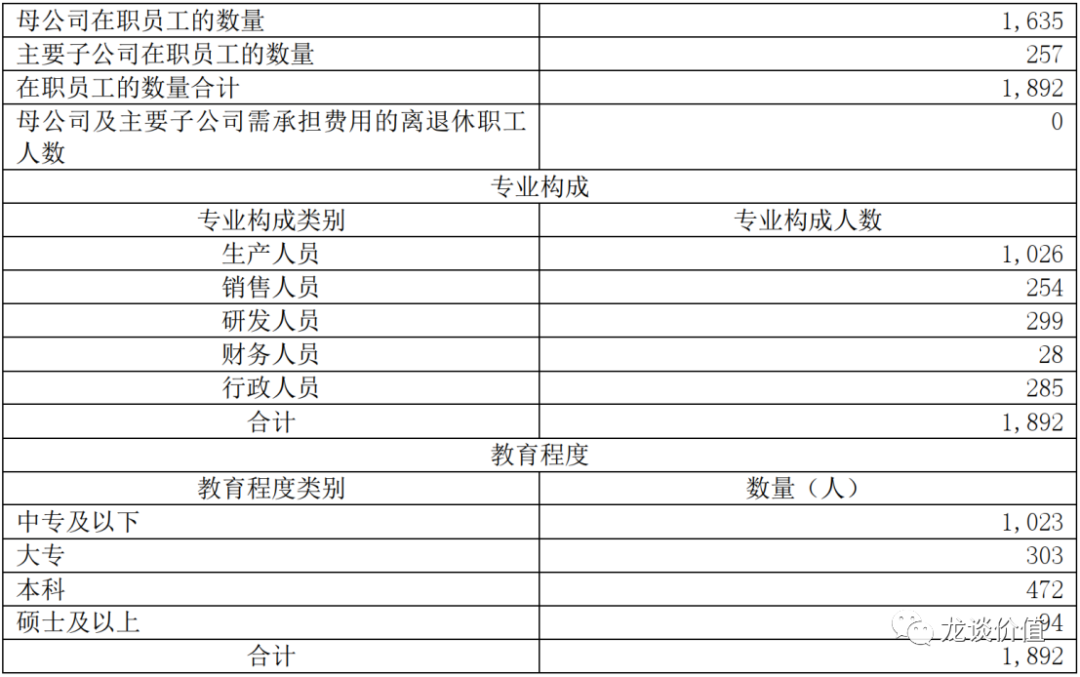

南微医学2019年年报员工结构

员工结构方面,公司截至2019年年报的员工总数是1635人,2020年预计公司人数又有20%左右的增长到接近2000人,其中生产人员占比63%,研发人员占比18.3%,本科及以上学历员工占比35%。

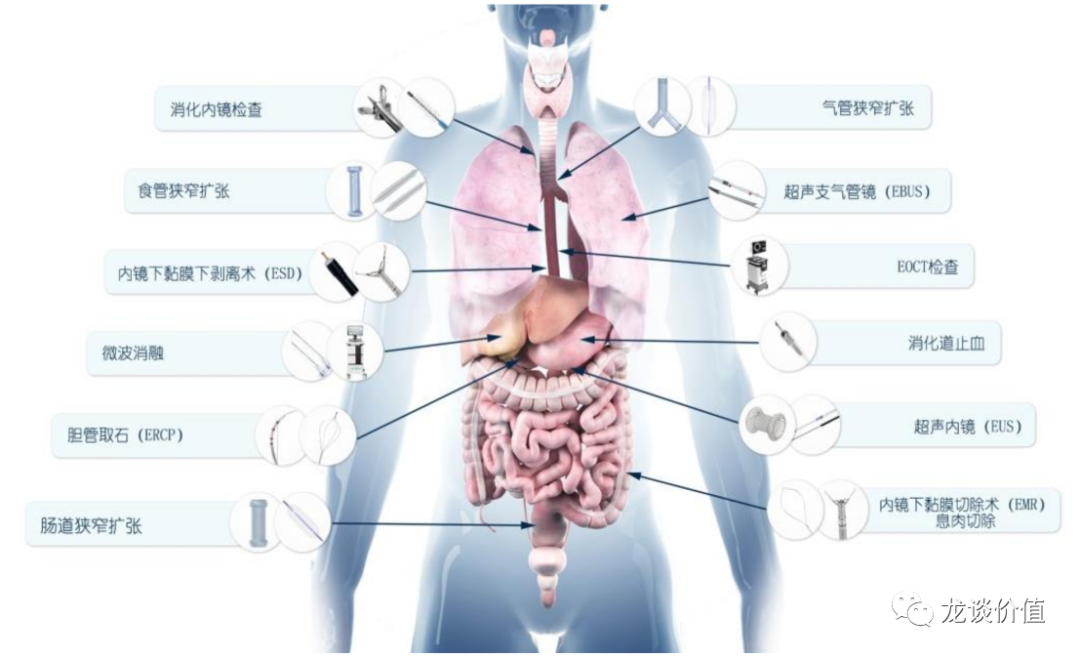

02业务分析南微医学主要从事微创医疗器械研发、制造和销售,公司主要产品包括内镜下微创诊疗器械、肿瘤消融设备两大主营产品系列,公司新研发的内镜式光学相干断层扫描系统(EOCT)已获得美国 FDA 批准,在我国该产品已进入国家药监局创新医疗器械审批绿色通道。

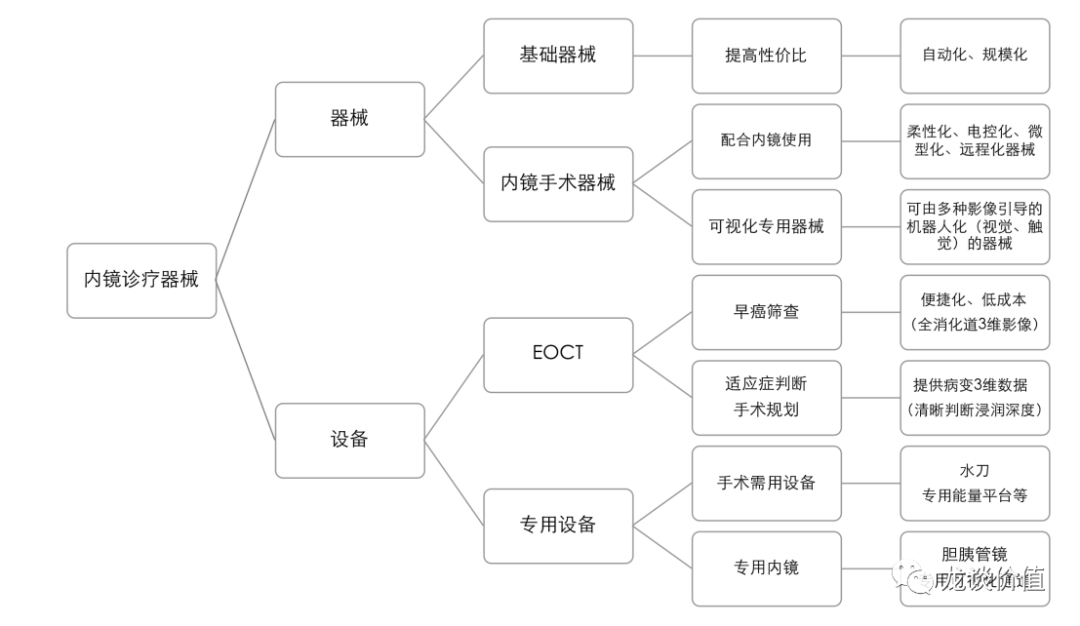

南微医学产品线布局

(1)内镜下微创诊疗器械

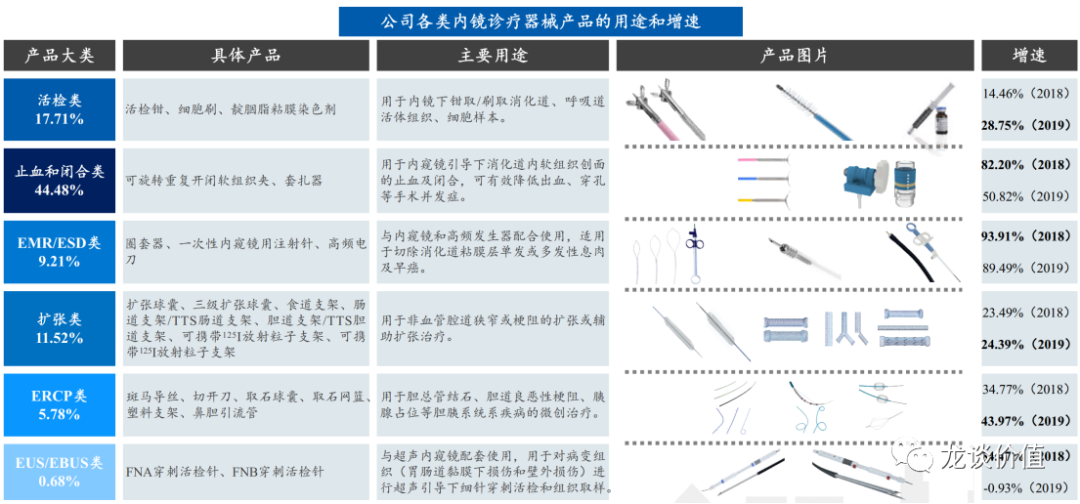

南微医学的微创诊疗器械主要是配合消化道内镜(软镜)或呼吸道内镜使用的专用医疗器械,公司经过十几年的自主研发和医工合作,形成了六大类内镜诊疗核心技术和产品,并通过技术创新打破进口垄断全面实现国产替代,甚至走出国门将核心产品出口至欧美市场。

活检钳曾经是公司收入占比最高的细分产品,近年增速有所下滑,收入规模也被增速最高、产品最具比较优势的止血和闭合类产品超过。

收入占比最高的止血夹,也就是公司的核心产品“和谐夹”2019年收入5.82亿元同比增长51%,收入占比达到44.5%;根据BSC公布的数据显示2018年全球消化道止血产品市场规模约6亿美元,南微医学市占率接近10%。

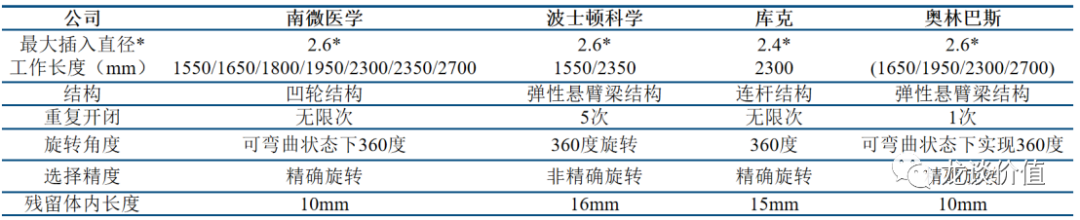

公司的和谐夹主要优势是产品型号丰富、可无限次重复开闭,并且在可弯曲状态下实现360度精准旋转,产品性能优于波士顿科学和奥林巴斯等跨国器械巨头的产品,价格上则是只有不到波科的一半,产品性价比极高,因此在欧美也可以占据一定市场。

和谐夹性能对比

黄金刀有望成为继和谐夹以后的下一个爆款产品,公司的黄金刀进行了诸多创新设计,双极电刀近距离刀头刀身直接短接,不经过心脏,适用于起搏器植入患者;刀丝涂层技术减少组织碳化和刀头结痂,顺应性鞘管保证顺利出刀和收刀;新一代黄金刀集切割、注水、标记功能于一体。

产品创新设计使得一把刀相当于奥林巴斯几把刀,有望复制和谐夹的发展历程,在国内实现国产替代的同时抢占欧美市场,目前黄金刀的放量速度颇有前几年和谐夹放量的态势。

(2)肿瘤消融

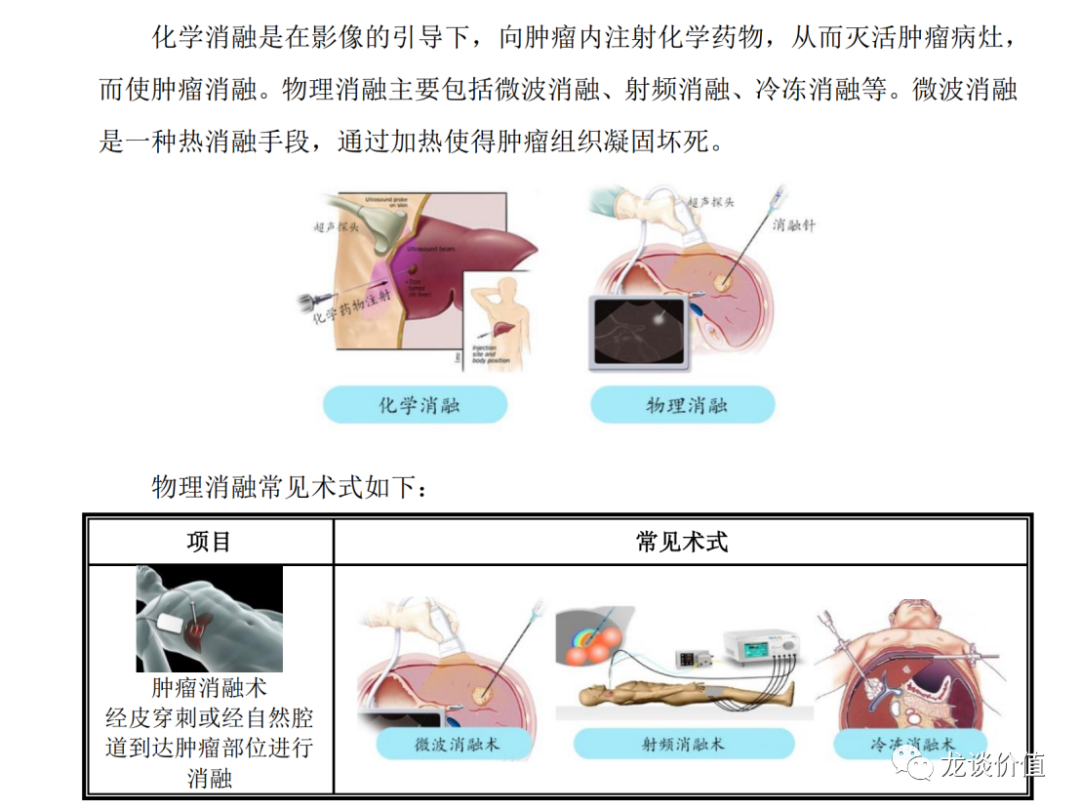

肿瘤消融技术是在影像设备引导下对肿瘤直接应用化学药物或物理灭活,是一种精准、微创的诊疗技术,公司于2015年收购康友医疗51%股权完成对肿瘤消融产品线的搭建,肿瘤消融业务近年增速比较不稳定,2019年收入0.95亿元同比增长39.4%,预计2020年受疫情影响较大出现20%左右的下滑。

(3)EOCT

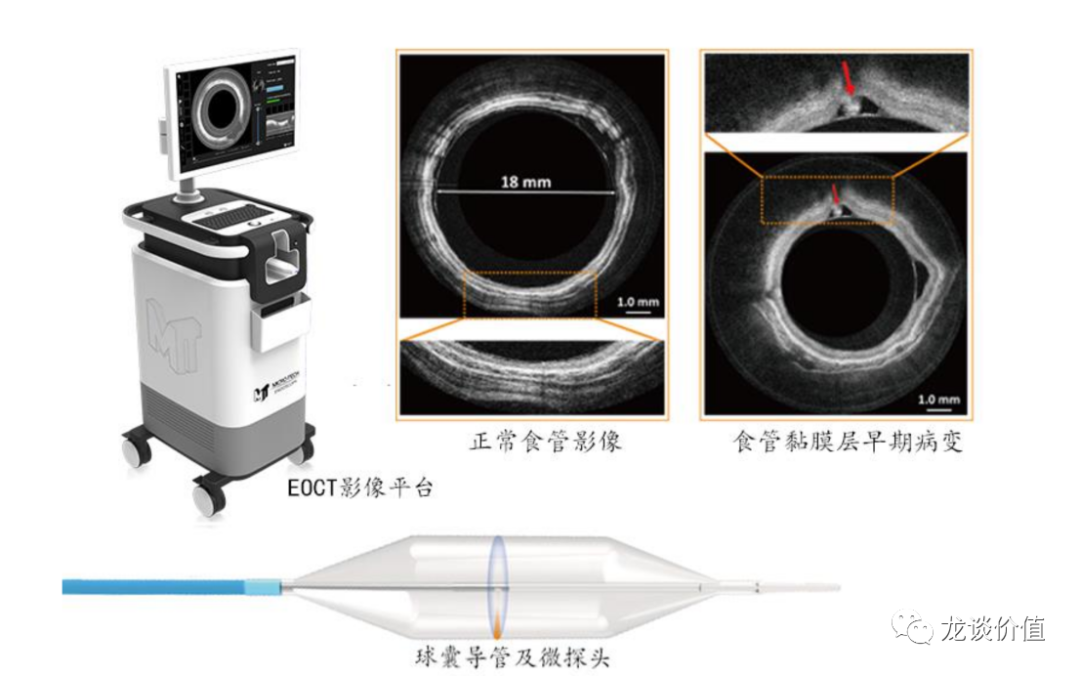

EOCT是内窥式光学相干断层成像系统,成像范围介乎内镜和超声之间,可以对黏膜下5mm的位置成像,从而可以观察到内镜观察不到的粘膜间病变,可以用做病理诊断和早癌筛查:

公司产品在约翰霍普金斯大学独家授权专利基础上自主开发,为国内首创,此前已经获得美国FDA的注册,不过海外的进院比较复杂,根据我们此前与公司交流的情况,公司会先放一批设备到医院去试用,影像学到病理还需要学习,因此真正产品到商业化还需要比较长的时间。

但是考虑到产品在早癌筛查、早诊早治和术前规划、术后评估等方面都有重要意义,分辨率高、清晰度高、覆盖率高,公司可以提供早期病变筛查(EOCT)、发现后确诊(活检系列产品)、确诊后治疗(ESD电刀及止血系列产品)、治疗后评估(EOCT)以及晚期姑息治疗(支架等扩张系列产品)的全疾病周期解决方案。

预计2021年EOCT可以开始贡献少部分收入。

核心竞争力及潜在风险点公司的核心竞争力和发展潜力我们认为可以从几个角度来考虑:

- 行业红利和先发优势:公司聚焦在消化内镜微创耗材领域十几年,专注创新耗材产品研发,同时赶上国内内窥镜高速发展的时期,内镜检查渗透率和普及率快速提升,专注+先发优势+行业红利成就公司过去的成绩,这个过程也积累了明显的渠道优势和规模效应下的成本优势。

- 产品设计优势和价格优势:公司的和谐夹和黄金刀在产品设计上可以比肩跨国器械巨头波科和奥林巴斯的产品,波士顿科学在微创介入耗材领域拥有大量的专利,公司绕过专利的同时还能保证产品的质量,与波士顿科学的的产品整体差距在持续缩小,而价格远低于波科。

- 消化系统疾病高发:国内消化道肿瘤中胃癌、肠癌和食管癌位列国内新发癌种发病率前列,内镜检查和内镜下微创手术渗透率还有较大提升空间,在内镜行业持续发展和国家政策支持下预计内镜耗材行业增速会以高于内镜设备的增速发展。南微医学目前在三甲医院收入占比较高,未来分级诊疗驱动下也有基层下沉的空间。

- 进口替代+创新器械出海:国产精密制造设备/器械只要能研发成功,很容易在全球占据明显的成本优势和规模效应,但是在医疗器械领域真正能实现自主研发、专利保护完整布局和抢占欧美市场的公司比较少见。

南微医学2015年创立美国子公司MTU,欧洲市场收购MTE作为全资子公司,负责海外市场的销售,目前公司在欧洲和美国分别有30人和70人的本土化销售团队,海外销售团队随着收入规模扩大而稳步扩张。

南微医学最大的风险点还是集采的风险,国内微创手术耗材合计不到100亿的市场,并且细分品类非常多,活检钳终端市场30亿左右,不排除有集采的可能,不过南微医学好的地方在于即使集采了顶多是国内的收入部分受到一些冲击,海外的收入还是会贡献增量,相对来说抵御集采风险的能力强一点,但也不是可以忽略。

看未来在南微医学的招股说明书中,公司对未来的研发规划如下:

公司的研发规划方面主要是争取在两方面的突破,一个是EOCT用于早癌筛查方面的突破,另一个是对现有内镜耗材产品进行可视化升级和开发具有视觉、触觉功能的新型器械。

同时南微医学去年上马了一条活检钳的自动化生产线,自动化生产可以进一步降低产品生产成本(上文中有提到公司生产人员占比较高),可以在产品参数比肩甚至优于跨国器械企业的情况下具备更高的性价比。

公司在研项目非常丰富,整体思路是完善产品线、优化产品性能、临床需求未被满足的新领域寻求技术突破。

在微创手术耗材领域公司产品还有比较大的迭代升级的空间,当前医保控费的趋势,尤其是已经开始试点的DRG/DIP政策,比较明确的就是对住院患者医疗费用的管控,未来日间手术和微创手术也会是长期发展趋势,南微医学近年主动降价以获取更大的市场规模,自身高速扩张的同时也可以提高行业的渗透率,符合医保控费需求和趋势。

从我们与公司交流的情况来说,公司也非常清楚医疗器械的竞争从来都不仅仅是拼价格,一定是要有好的设计和解决实际临床需求,和谐夹、黄金刀等爆款和潜在爆款产品的开发都是基于这种思想并且进行迭代创新,公司产品早期推广的过程也比较复杂,进行了比较多的学术推广和免费送给医院使用,最终通过产品力赢得医生的认可。

......

中国医疗器械行业的发展在近年有所加速,2月9日工信部发布了《医疗装备产业发展规划(2021-2025)》(征求意见稿),其中提到医疗器械行业2025年发展愿景是“全产业链优化升级、产业体系丰富健全、中国品牌发展能力显著提升、新型产业生态快速发展”,并提出到2025年有6-8家企业进入全球医疗器械行业50强。

目前国内能进入全球医疗器械50强的唯一一家公司是迈瑞医疗(目前的目标是全球20强),还有5-7家器械企业要争取进入全球器械行业50强,会有谁呢?

公众号 龙谈价值

中型私募医药研究负责人、医药股投资经理,深挖行业及公司基本面,守正出奇,坚守价值。

区块链神吐槽

区块链神吐槽