牛股历史复盘之立讯精密

文章来源:《明河双周》247期

作者:姜宇帆

保持长期高速增长有多难?

用Wind做一个简单的筛选:

截至最近9月19日,过去3年收入、利润复合增速超过50%的上市公司在全A股4015家公司中共有139家,过去10年收入、利润复合增速超过50%的有22家。

而同时满足过去10年收入、利润复合增速超过50%,并且3年收入、利润复合增速也超过50%的(即不是爆发式增长后陷入停滞),仅有三家公司:立讯精密、恒力石化和淮北矿业。恒力石化2016年、淮北矿业2018年进行重大资产重组导致营收猛增,实际上满足10年维度和3年维度收入利润高增长的,仅立讯一家公司。

所以保持长期高速增长有多难?大概是要做到1/4015,也就是全市场0.025%的比例,说一句立讯精密优秀,应该不为过。

10年的复合高增速,筛选的是实现了巨大成长的公司,而10年加上3年维度的筛选,背后还有一个“稳”的特点。

回看立讯精密的历史营收和利润增速,除了2012、2016年因新产能投产影响较大导致的利润下滑和增速明显下降,其他年份收入利润均保持较高增速。不得不感叹一句:老哥,稳!

*图:立讯精密2010-2019营收、利润增长情况

立讯精密的起家业务是连接线和连接器,应用领域覆盖3C、汽车和医疗等,现在的业务已经拓展至马达、无线充电、FPC、天线、声学和电子模块等产品的研发、生产和销售。

细看立讯精密的历史营收结构变化,可以看到明显的消费电子单业务放量驱动。如果说2011~2014年间,立讯精密享受了全球智能手机普及潮的红利,那么2015年往后手机市场进入存量搏杀阶段,立讯的消费电子业务还能保持高速增长,就不仅仅是享受行业增长的增量市场红利那么简单了。

用三个关键词概括立讯精密的成长历史,那就是苹果、战略和管理。

苹果

立讯的成长怎么都绕不开苹果这个超级大客户,也绕不开苹果背后的富士康。

上市前的2007~2009年,富士康是立讯的第一大客户,立讯对富士康的销售收入占当期营业收入的比例分别为47.73%、56.46%、45.38%,可以说富士康的订单养活了立讯。

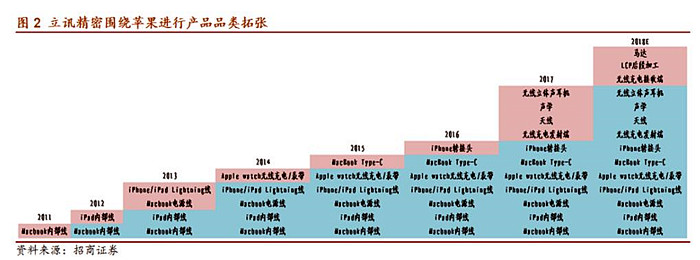

上市后,立讯的业务则紧紧地围绕着苹果展开。从2011年收购昆山联滔电子开始,立讯获得了苹果的MacBook内部连接线业务,顺利切入苹果供应链。自此开始,立讯精密在苹果的业务不断扩张,内部连接线覆盖的产品从MacBook到iPad,再到iPhone,随后产品品类从连接线扩张到电源线、lightning线、无线充电、天线、声学器件甚至耳机,消费电子业务的飞速增长,离不开苹果的大力扶持。

立讯精密2011-2018在苹果产业链产品布局

苹果对立讯等大陆消费电子厂商的大力扶持的背后,是以苹果为代表的消费电子产业链向大陆的迁移。中国大陆拥有大量低价优质的劳动力,尤其适合发展组装和制造等劳动密集型产业。从2012年到2019年,占据苹果每年采购额98%的核心供应商在中国大陆的数量从8家增长至40家,而全球其他地区的供应商数量则从148家增长至160家,仅增加了12家,对中国大陆企业的扶持力度可见一斑。正是在这样的产业转移趋势下,以立讯精密为代表的一系列大陆消费电子企业顺势崛起。

战略

立讯有着“老客户新产品,老产品新客户”的公司战略,恰恰和公司实行的横向品类扩张和纵向一体化战略相匹配。

抱紧苹果爸爸的大腿,横向在苹果体系内不断扩张品类,提升产品的供货份额,就是践行老客户新产品的战略,将苹果这个大客户的资源价值实现了最大化。

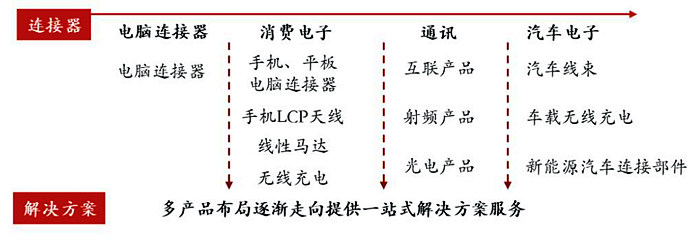

纵向一体化则是通过收购上下游的企业,实现产业链的垂直整合。例如立讯精密在上市初期融资收购了当时的第一大供应商江西硕博科技,获取现有厂房和产能,向产业链上游延伸,提升公司的连接器业务竞争力和盈利能力。在此基础上,凭借连接器的竞争力,将连接器业务沿着老产品新客户的路线,扩张至电脑、消费电子、通讯和汽车电子领域,进而在各个领域继续做横向品类扩张。

立讯精密的“老客户新产品,老产品新客户”战略体现

通过纵向一体化和横向品类扩张,立讯精密在每一个细分领域内的从多产品布局走向一站式解决方案供应商,成为产业链中的精密制造大平台。通过覆盖更多的产业链环节,帮客户降低产品成本的同时,也增强了客户的粘性。近期,立讯精密公告收购苹果手机组装供应商纬创旗下昆山纬新工厂,也是垂直整合战略的进一步深化,业务与苹果也进一步绑定。

管理

说到立讯的管理,就不得不提出身富士康的董事长王来春女士。王来春在富士康线装事业部工作近十年,深受郭台铭管理风格的影响。1997年离开富士康后,王来春把富士康的管理风格带到了立讯精密,其车间和工厂内也随处可见富士康的标语。

其实无论是连接器还是手机内的其他零部件,从其毛利率水平上可以看出,都不是技术含量特别高的产品。立讯精密各条产品线的毛利率近几年都不超过25%,而且近年来随着业务向下游模组、声学整机组装的进一步延伸,毛利率整体呈现出一定的下降趋势。这说明立讯的业务所处的产业链环节,拼的还是管理。

*图:立讯精密各产品线历年毛利率情况

即便是低毛利的业务,也不是谁都能做。苹果的真无线蓝牙耳机AirPods最初上市的2017年,其第一大供应商是台湾的英业达。但英业达的良率并不让苹果满意,传闻期间苹果也有意让富士康承接AirPods的组装业务,但最终还是立讯扛下了这杆大旗,把精密制造与管理的能力在AirPods这款产品上发挥到了极致。2018至2020年间,立讯的收入快速增长,其中有一半都是AirPods做出的贡献。

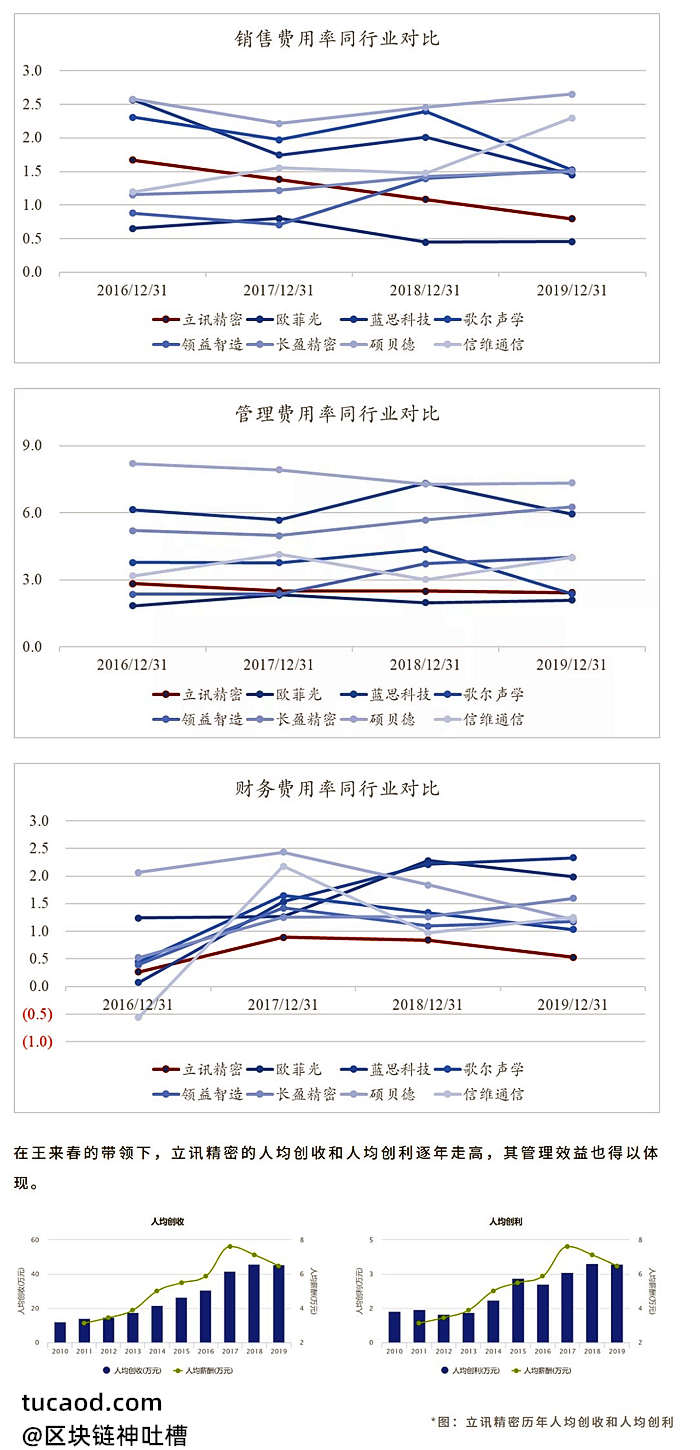

那么立讯的管理能力有多好呢?与同行业的歌尔股份、蓝思科技、欧菲光等相比,立讯精密的销售、管理(不计研发费用)和财务费用均处于行业较低水平,并且由于和大客户常年保持较好的合作关系,其销售费用率逐年走低,管理和财务保持着稳中有降的状态。

在王来春的带领下,立讯精密的人均创收和人均创利逐年走高,其管理效益也得以体现。

*图:立讯精密历年人均创收和人均创利

启示

其实立讯精密所处的电子制造业是十分辛苦的行业。

从供应商的角度看,立讯精密面对的是产业链话语权极强的大客户苹果,无论是应收账款还是现金流压力都不小。从立讯历年的现金流状况可以看出,经营活动现金净流入不足以覆盖业务高速扩张所需的投资金额,因此立讯在历史上也进行了不少筹资活动。同时,利润的现金含量常年低于100%,总体的盈利质量也说不上多好。

*图:立讯精密历年现金流情况

从消费电子产业的角度看,要保持营收和利润的增长,就要确保每年卖出的产品销售额比去年更多,而且大概率要卖给新的一批最终消费者。随着电子产品换机周期拉长,每年寻找新客户的难度越来越大,存量市场中,无疑要寻找新的利润增长点。诚然,如果没有苹果AirPods的爆发,中国大陆消费电子制造企业崛起的势头就在2017年按下减速键,立讯的高速成长也不会持续10年之久。

立讯精密的成长是中国大陆电子制造业崛起的缩影,其高速成长的背后有行业的beta,也有独特的alpha。研究的目的是挖掘公司的alpha,并在增加研究覆盖量的过程中形成可复制的挖掘alpha的能力。但相矛盾的是,寻找优秀公司的过程中,我们关注的那些具有alpha的公司,往往具备着不可复制的独特竞争力。放到立讯精密身上,我想就该是公司管理团队的管理能力和前瞻战略眼光。

在充分市场化竞争的行业中,技术和生产know-how的壁垒,或多或少都可以用资金和时间攻破,唯有可以发挥主观能动性的人是最为关键的壁垒。这正应了研究方法论中的,研究到最后是阅人阅事再阅物,人才是最关键的那个因素。

声明

本公众号中提及标的、案例为讨论需要,不构成投资建议,本公司保留最终解释权。本微信公众号所刊文章不应被视为购买或销售任何金融产品的某种要约,亦非对任何交易的正式确认。本文所载信息和资料的来源皆被本公司认为可靠,但本公司对其准确性、足够性、完整性及其使用的适当性等不作任何担保。若涉及版权问题,请通过微信后台与我们取得联系。

明河投资

微信号:riverfund

功能介绍:上海明河投资管理有限公司官方微信

区块链神吐槽

区块链神吐槽