原文标题:一个高成长器械细分赛道

医疗器械行业自2020年中见顶后至今回调幅度非常大,主要原因是当时的器械板块尤其是一些科创板公司的估值出现非常明显的泡沫化,在我们小密圈的GPC中有一些器械公司,当时市场给这些小器械龙头的市值基本都比我们目标估值要高非常多,当时也有很多人觉得不可能跌到合理估值,结果最近看下来很多都跌下来或者至少到合理估值附近,这也是我们认为今年医疗器械依然可以重点关注的重要原因。

今天给大家分享一个行业处于发展早期且高速成长的医疗器械细分赛道——电生理,电生理主要用于治疗心律失常相关疾病,2019年国内电生理器械市场空间约47亿元,过去五年复合增速超过30%,国产化率不足10%,国产厂商的很多产品已经完全具备国产替代的能力。

电生理手术市场概况

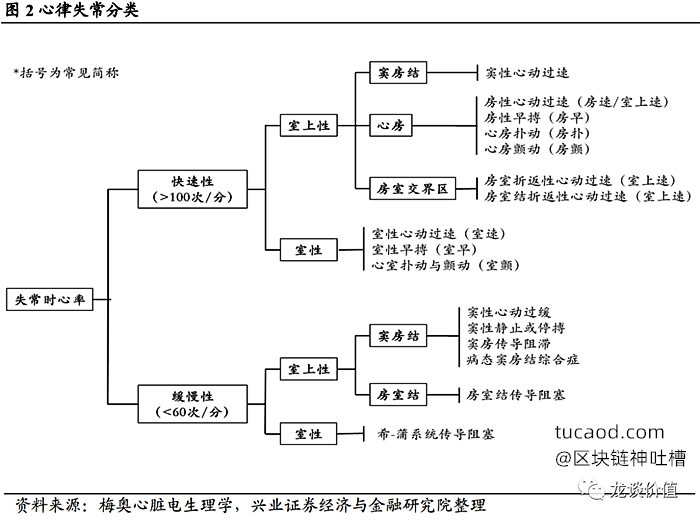

心律失常疾病主要包括过速性(心率大于100次/分)和缓慢性(心率小于60次/分),其中重点讨论的是过速性心律失常,包括室性和室上性,其中室性的恶性程度更高,比较急性,室上性大多是择期手术,不太紧急,因此今年疫情中非紧急、可延期的室上性手术受影响相对较大。主要的心律失常疾病包括房颤、房扑、房早、室上速、室速等。

2018年国内心律失常患者人数超过2400万人,心律失常是年龄相关疾病,随着人均寿命的延长和人口老龄化加剧,国内心律失常患者人数将会持续增长,预计未来国内心律失常患者将达到4500万人,且患病率和诊疗率都会大幅提升。

目前电生理手术对于房室结双径路折返、房室折返等机制明确、手术简单的室上性室速的治疗有效性比较高,一年随访的有效性可以达到90%以上甚至95%以上,阵发性房颤的有效率近年手术有效性持续提升,从80%左右也提升到90%左右,但是对于持续性房颤的成功率还比较低,只有70%左右,虽然不像很多医生讲的那么高,但是随着创新器械新产品的推出和医生手术更加成熟,手术有效性持续提升的趋势是非常明确的。

房颤的影响中比较严重的一个是房颤可能会导致脑卒中,通过导管消融可以预防卒中,还可以通过左心耳封堵预防卒中,房颤手术大概是6-8万的价格,左心耳封堵也是差不多6-8万的价格,如果要做一个“一站式消融”也就是先做射频消融再做一个左心耳封堵(防止复发后引起血栓)合计要16万。目前电生理整体的手术价格还是比较高,未来国产耗材市占率有所提升后我们相信也是可以降低整体的手术费用的。

电生理医疗器械市场规模方面

2019年国内市场规模约47亿元,同比增长40%左右,增速高于国内电生理手术量增速,主要原因是消融手术的普及和消融手术耗材的产品升级,2018年国内电生理手术量18万台,预计2023年手术量增至34万例,年化复合增速超过15%,我们预计在国产耗材市占率提升将带来手术价格下降和手术渗透率提升,从而使得未来几年手术量增速有所加速。

电生理医疗器械竞争格局

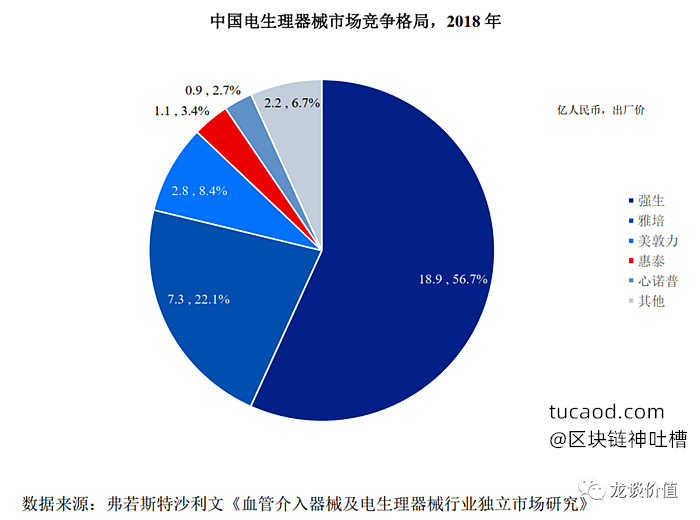

2018年强生占据国内接近60%的市场,雅培和美敦力合计占据接近30%市场,三家外资占据国内接近90%的市场,国产市占率第一的惠泰医疗市占率只有3.4%,国产市占率第二的心诺普主要收入来源是手术中用到的穿刺针,整体国产化率非常低。

电生理手术产品

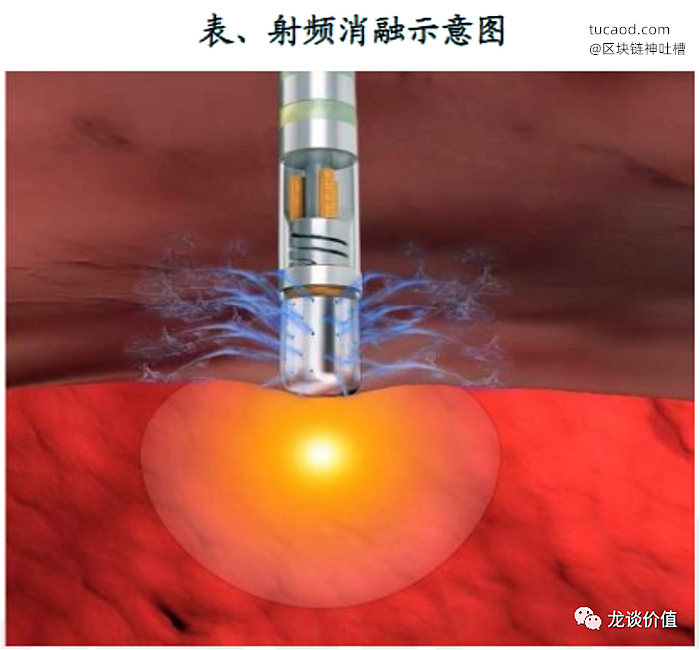

心律失常手术主要的治疗方法是导管消融,导管射频消融手术涉及到的产品主要有三块,分别是三维标测系统、标测导管、消融导管,简单来说就是先用三维标测系统和标测导管对心脏进行标测和建模,测量心脏局部电信号和起搏并找到病变位置,然后用消融导管对病变位置进行消融处理(加热使得心肌组织凝固性坏死),消融也包括射频消融和冷冻消融。

目前对于房室结双径路、房室折返等相对简单的、机制明确的室上性室速进行射频消融治疗的有效性可以达到95%左右(一般指一年期不复发),对于阵发性房颤成功率也已经可以达到90%左右,而对于持续性房颤则只有70%左右的有效率,术者操作经验的增加和新产品的持续推出预计会持续提升手术有效率,医生需要一定的学习曲线,三维系统的普及和冷冻球囊等产品的推出等都可能会缩短医生的学习曲线。

(1)三维标测系统

电生理手术有二维标测系统和三维标测系统,二维标测系统相当于是一个平面图,对于医生的空间想象能力要求非常高,医生需要非常长的学习曲线,而三维标测系统可以建立3D模型,精确定位导管的位置,标测密度高、速度快,三维标测系统的使用大大提升手术成功率且降低医生学习难度,有助于手术的推广和渗透率提升。

全球来看三个主流的三维标测系统分别是强生的CARTO系统、雅培的EnSite系统和美敦力的RHYTHMIA系统,其中前二者都具备快速建模的能力。

国产厂商目前上市的有微创医疗的第一代磁定位产品和锦江电子的电阻抗定位产品,同时微创医疗已经在研二代的三维标测系统,微创电生理的二代产品目前还没有太多的数据披露,我们预计应该是电磁结合的定位原理,微创电生理后续也将在科创板分拆上市,其招股说明书中可能会披露部分信息。惠泰医疗的电阻抗+磁定位的电磁结合定位三维标测系统预计将在2021年上市成为国产首个电阻抗+磁定位结合的产品。

目前国内对于三维标测系统还是更加认可强生的Carto等成熟产品,国产产品更多还是仿制海外的产品,硬件可以仿制但是在算法上还是有比较大的差距,这其实也是很多器械领域的现状,需要补短板的地方还很多。

当然,目前国产产品已经完全可以用于一些相对简单的疾病,产品也相对比较成熟,过去用二维系统都可以进行电生理手术,目前有三维系统已经比当时的二维系统好很多,多数常规的电生理手术已经可以比较成熟。

(2)标测导管

标测导管方面目前国内已经有比较多的国产产品,包括微创医疗的5款产品、惠泰医疗的1款产品、乐普医疗的2款产品、锦江电子的2款产品以及其他小厂商的产品,微创医疗、惠泰医疗和乐普医疗等公司的产品(及在研产品)丰富度还不错。

(3)射频消融导管

射频消融的核心原理是通过消融仪传出能量给消融导管,消融导管将能量传输到心肌组织,使得心肌组织发生凝固性坏死,因此最关键的指标就是温度、功率和压力,射频消融导管需要达到足够的温度和功率,并且从海外临床数据来看有压力感应的压力导管可以大幅提升手术成功率。

在温度和功率方面国产厂商基本能对标进口厂商,根据我们与国内电生理手术专家交流情况来看,业内资深手术医生认为国产的普通标测导管和消融导管已经完全可以替代进口产品,但是在压力感应方面还有比较大的差距。

国内目前还没有国产压力导管获批上市,不过微创医疗、乐普医疗、锦江电子早在3-5年前就已经进行了相关专利的布局,说明该领域的国产厂商布局还是比较前瞻的,其中惠泰医疗的压力导管预计在2023年可以上市。

射频消融导管方面国产厂商里微创电生理和惠泰医疗同样是产品相对比较丰富的厂商,另外心诺普、乐普、锦江电子、先瑞达等都有产品。

总体来看国产电生理厂商处于高速成长期,目前在一些比较常规的标测导管和消融导管领域国产厂商基本可以实现替代,只不过还需要市场培育和医生教育的时间,压力导管、冷冻球囊等产品国产厂商在未来3-5年也将陆续有所突破。

我们认为国内医保控费和支持国产创新器械的大背景下,国产电生理器械产品的国产替代将持续推进,DRG/DIP政策推行下国内的医生会有更多的动力尝试国产产品的替代进口。不过由于电生理领域产品还在持续迭代创新中,国产厂商只是追赶的话是可以抢占一定市场, 但是未必能像介入瓣膜领域那样有机会参与全球竞争。

另外现在电生理行业还远不够成熟,还有很多机制没有搞清楚,还需要很长的时间来摸索和完善该领域的治疗方案,冠脉支架集采以后,我们认为也不排除PCI手术医生会更有动力去学习和做电生理的手术从而带来行业的加速增长(电生理手术与PCI手术共用导管室,在不同时间手术),毕竟现在一个支架还不如烫一次头发贵.......

电生理行业主要公司

国内电生理领域相关公司主要是微创电生理、惠泰医疗、心诺普、乐普医疗、锦江电子等公司,其中微创电生理即将分拆至科创板上市,电生理龙头惠泰医疗已经在科创板上市且估值达到150亿元。乐普医疗的电生理业务此前公司对外披露的不多,不过经过和公司领导确认,的确是放在上市公司体内,现在的规模也还比较小,不排除后续也会分拆上市,我们可以继续观察公司如何运作。

这里我们也简单说一下惠泰医疗,惠泰医疗的业务主要有两块,分别是电生理和血管通路类产品(冠脉和外周),收入结构如下图:

电生理方面公司共有8个电生理产品的国内III类医疗器械注册证,其中电生理电极导管和多道电生理系统都是国家科技部认定的国家重点创新产品,电生理电极导管和可控射频消融导管也是国内首家获证的国产产品。公司电生理业务近三年收入复合增速34%左右,略高于行业增速,国产市占率第一。

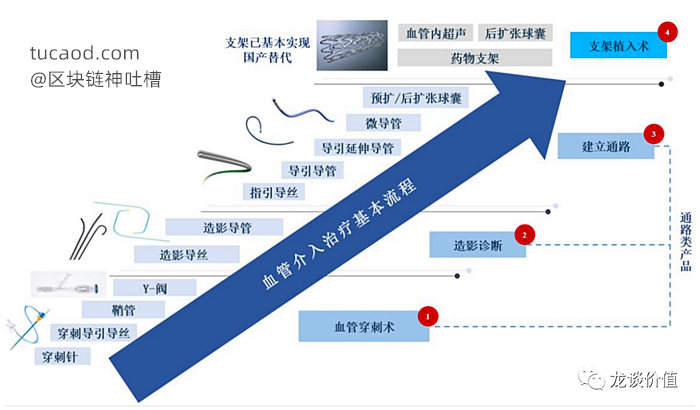

另一块血管介入方面主要有冠脉通路类产品和外周介入类产品,冠脉通路类产品主要是为了满足PCI手术中的穿刺、冠脉造影和建立通路等步骤的产品:

冠脉手术高值耗材中,冠脉支架已经实现国产替代且去年11月进行了全国带量采购,但是手术中使用的导管导丝实际上还是以进口厂商为主,进口品牌占据绝大部分市场并且价格也比较贵,2019年国内冠脉通路类产品的市场规模约60亿元,其中国产厂商的销售规模不到8亿元,国产化率仅13%左右。

国产血管介入产品的注册数量、产品布局与境外产品仍存在较大差距,根据我们此前与PCI手术专家交流的情况,进口产品在使用手感上也的确要好于国产,类似我们讲到的电生理,国产替代还需要产品的完善和市场教育的过程。

2019年预计国内冠脉介入手术量超过105万台,冠脉介入手术也是最主要的血管介入手术,随着冠脉支架集采后价格大幅下跌,冠脉手术渗透率预计还是会有所提升,对应的是对冠脉通路类产品需求将持续增长。

国内冠脉通路类产品起步晚,技术工艺不够成熟且医生认可度不高,国内市占率排名前五的厂商包括泰尔茂、美敦力、雅培、麦瑞通、波科等五家。惠泰医疗2018年的冠脉通路类产品收入还只有7600万,市占率1.4%,2019年已经达到1.4亿元,另外2019年的外周介入类产品收入达到3290万元(2018年为0),这两块血管介入业务的收入规模已经和电生理的收入齐平。

除冠脉介入外,外周血管介入和神经介入行业都还处于发展的非常早期,行业增速更高相较冠脉介入领域更高;而冠脉介入市场相对成熟,未来可能会存在国产替代的趋势,整体的增速预计不会很高,尤其是国产替代趋势下的平均单价预计会有所下行,未来导管导丝等冠脉通路类产品预计也有可能会进行集采。

高值耗材集采

还有一点比较值得关注的是电生理和冠脉通路类产品是否有集采的风险,电生理行业目前还处于发展的偏早期,国产化率低且产品、技术持续在进步和更迭,因此我认为电生理行业3-5年内集采的难度都是比较大的。

正如主动脉/外周介入和介入瓣膜领域一样,即使5年后行业更加成熟具备了集采的条件,由于行业内还有很多可以创新的领域,我们相信相关的公司也还有足够的发展空间,因此对于电生理产品集采这块目前我并不担心,惠泰医疗和微创电生理是国产电生理的龙头,有机会最大程度上分享行业发展的红利。

冠脉通路产品领域我们认为是完全有集采的可能,因为行业相对比较成熟且竞争者也相对比较多,冠脉支架集采后支架的价格还不如导管导丝的价格贵,很自然的是在冠脉支架集采后接下来可能会对该类产品进行集采。

不过导管导丝的国产化率还很低并且国产产品还不具备完全可替代的能力,就像我们此前谈到的人工晶体领域虽然已经比较成熟但是产品SKU非常多,并且在高端晶体领域的国产替代能力还不够,导管导丝的使用也比较依赖医生的使用习惯,SKU众多且单品的市场空间普遍不是很大,所以集采难度是有的,我们还是继续观察政策推进的方案设计和产品选择,该领域假如集采预计也可能会像人工晶体一样,本身价格也没有那么高,叠加国产化率很低,降价很难特别激进,至少不太可能像冠脉支架一样极端的杀价。

医疗器械行业的特点就在于有非常多的细分领域,且各个领域之间存在非常明显的技术壁垒,很难出现横跨多个领域的行业龙头(因此海外器械龙头大多是通过并购扩张,商誉余额较高),目前国内医疗器械有诸多细分领域仍处于培育期或高速成长期,行业龙头初步走出来,我们之后也会花更多时间来研究这些有趣的细分赛道和细分赛道龙头公司。

今天就聊这些,有问题留言区交流~

公众号:龙谈价值

中型私募医药研究负责人、医药股投资经理,深挖行业及公司基本面,守正出奇,坚守价值

飞利浦是在布局三维电生理系统,不过新的进口厂商再进入国内市场未必能有优势了。

区块链神吐槽

区块链神吐槽