谁创造出 Empty Set Dollar 团队?

原始的初创团队是匿名的。

谁控制着 Empty Set Dollar?

自从发表以来,Empty Set Dollar 一直都是链上治理的模式。这意味着任何更新、或改变协议本身,都需要社群的投票参与。 也就是持有 ESD 代币的每个人都是治理的一份子。

什么是 Empty Set Dollar?

Empty Set Dollar (ESD) 是一种为了满足去中心化金融(DeFi)而生、一种基于演算法且不需要抵押物所生成的稳定币。 并且有以下几个特点:

- 稳定 - 由于 ESD 是使用演算法来让价格尽可能地维持在接近 1USDC ,整个过程都是透过协议的运作、利用演算法定时触发,并透过激励制度由市场来调节 ESD 代币本身的价格。

- 可扩展与组合 - 由于 Empty Set Dollar(ESD) 本身依然符合 ERC-20 代币标准,尽管拥有自动调节的机制在里面、但它依旧能轻松嵌入于各种 DeFi 协议里面进行交互、抵押,或者参与流动性挖矿。这大大了增加可开发性以及避免掉许多未知的潜在风险。因为它跟其他 ERC20 代币一模一样。

- 去中心化 - 没有预先挖矿、没有私募、没有预留任何团队份额,Empty Set Dollar 完全是由去中心化的链上治理发育而来的。

为何 ESD 与其他稳定币不同?

Empty Set Dollar 撷取了许多其他区块链协议中的优点、并且针对漏洞进行了改善。有了前人的付出、致力于搭建一个更为平衡且公平的去中心化协议。ESD 就包含了各式不一样的特性。

相比于其他中心化的稳定币协议,譬如 USDT, USDC 以及 TUSD,他们都有许多中心化发行商所扮演的潜在缺点。

相比于其他重新调仓(Rebase)类型的代币,譬如 AMPL&BASED 代币,他们都无法避免的面临“死亡螺旋”的问题。

相比于其他超额抵押的代币,譬如 sUSD&DAI,ESD 不需要用户进行任何超额的抵押

且更重要的是,ESD 可以无缝地支持与嵌入至许多的 DeFi 协议当中。

ESD 是如何达到“可持续性”的循环的?

想要成为被大众所接受的稳定币(如 USDT, DAI)、且顺利在 DeFi 协议上顺畅流动,不可或缺的特性就是需要达到实至名归的”稳定“。 然而在大多数时间,基于演算法调节供需量的稳定币 、在一开始的价格肯定是会剧烈波动的。 但是随着调仓的次数上升、大众对于 ESD 代币运作方式的了解,便会大大的降低其价格的波动性。

为了使 ESD 像 USDT 或 DAI 一样成为可持续使用的稳定币,必须开始被 DeFi 和以太坊协议上的其他应用程序接受为货币。 在波动期间,令牌的效用可能会降低。但是,随着协议的成熟,波动性将随着其受到更多人使用而下降。

票券(Coupon)的机制

票券(Coupon) 是一种减少货币供应的手段;协议藉由提供溢价(Premium)来激励用户烧毁当下手中的 ESD、来达到减少市场上所流通的 ESD 数量,来达到通缩的目的。这个设计是为了让用户自发性地去烧毁 ESD、来购买能够在未来兑换的票券(Coupon)。就好比在当下购买债券、能够在未来兑换成现金,以及一部分的利息收益。

什么是捆定(Bonding)?

绑定/捆定是一种锁定你的 ESD 代币的代币治理方式。藉由锁定你的 ESD 代币在 DAO 治理当中、你可以获得投票的的权重、以及获得更多的ESD 代币收益。

什么是暂定状态(Staging)?

当你进入 DAO 系统时、你的代币必须等待一定的期间,我们姑且叫做暂定状态。这个状态的设计,是为了提供协调当你的代币为“可变动的(fluid)"状态时所设计的。 我知道你不太明白这个状态设计的意思。不过没关系,我们继续往下看。

我该如何捆定(bonding)我手中的 ESD 代币?

你可以点击 Bond 按钮,将你手中的 ESD 代币状态改为捆定(Bonding)。

为何某些 Epochs 会有金库奖励、但有些 Epochs 却没有办法拿到奖励?

如果市场需要更多 ESD、则其在 Uniswap 上的单价将会超过$1,这会驱动智能合约自动印出更多的 ESD,并且投放/奖励那些锁仓的用户。

如果市场不需要这么多的 ESD、则其在 Uniswap 上的单价将会低于$1,这会驱动智能合约进入通缩、并且发起更多债务(Debt)以及票券(Coupon); 驱动用户主动的烧毁手中的 ESD 去购买票券(Coupon)、来促使市场上的 ESD 减少,使单个价格的 ESD 提高。(直到趋近、甚至超过$1)

简单来说,ESD Protocol 透过债务(Debt) 以及 票券(Coupon)的形式,激励用户减少货币流通、达到通缩功能。(这跟现实生活的政府举债时发行债券很像); 而当 ESD 价格超过$1 时,则透过奖励锁仓(staking)以及奖励提供流动性者(LP)、来让 ESD 的单价下降到其应该要有的身份 - 也就是稳定在 $1。

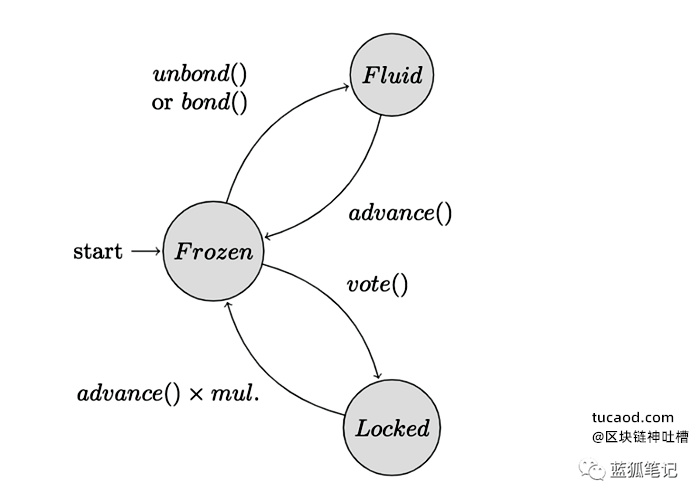

什么是"冻结状态(Frozen)" 以及 "转移中(Fluid)状态"?

最好的理解方式就是看图:

提现/充值 ←→ 定性 ←→ 捆定/解除捆定 (Deposit/Withdraw ←→ Staged ←→ Bond/Unbond.)

无论任何时刻选择 捆定(Bond)/解除捆定(Unbond)、你都会在当前的 Epoch 进入 转移中(Fluid)状态。

直到下个 Epoch,你才会转变成为"冻结状态(Frozen)"

在"转移中(Fluid)状态":

你无法进行 提现或者充值的动作。

你可以随时选择任意数量的 ESD 进行 捆定(Bond)/解除捆定(Unbond)。

在"冻结状态(Frozen)":

你会在下个 Epoch 后能执行提现或充值。

这意味着当你在捆定后想要提现的话,你需要先去执行解除捆定(Unbond),然后度过剩余的 Epoch 后到达 转移中(Fluid)状态。 到了“转移中(Fluid)状态”后、才会转移到 "冻结状态(Frozen)"。则你便可以在下次 Epoch 时顺利提现。

倘若你想要充值,你需要充值后在同一个 Epoch 下进行捆定(Bond)、以及 定性(Staged),你依旧会在下个 Epoch 后转变为"冻结状态(Frozen)"。 简单来说,无论你是充值、还是提现,你都有“过度周期“需要度过。

"冻结状态(Frozen)" 以及 “转移中(Fluid)状态” 都会在钱包页面、以及流动性奖励(LP Reward)页面下展示。虽然这听起来有点容易搞混,但基本上你可以你可以在这些页面中完成 捆定(Bond)/解除捆定(Unbond) 来参与在 DAO 当中。

“转移中(Fluid)状态” 以及 "冻结状态(Frozen)"只不过是一种帮助你了解自己当前处于哪个状态的一种方式。详细细节可以参考白皮书。

微博@探索猫 - 原文链接:https://weibo.com/ttarticle/p/show?id=2309404586053456495124

稳定币是加密领域的圣杯

稳定币是加密领域最重要的赛道之一,因为它可以解决加密货币波动性过大的问题,在DeFi中有越来越广泛的应用。这在市值上也体现了出来。从2020年以来,稳定币的整体市值增长非常迅猛,如今超过260多亿美元。

图片(加密稳定币整体市值超过260亿美元,Coingecko)

图片(算上AMPL和ESD,已有10个市值超过1亿美元的稳定币,Coingecko)

稳定币是加密领域的圣杯,是未来有机会跟比特币和以太坊并驾齐驱的加密赛道。这注定了会有源源不断的项目参与进来,以实现最终的加密稳定币梦想。

稳定币的迭代:风险与机会

第一代的稳定币试验是将法币代币化,例如将USD代币化,从而诞生了USDT等一系列美元稳定币。第一代稳定币是法币和加密货币的重要桥梁。

第二代的稳定币试验本意是要构建去中心化的稳定币,但随着MakerDAO的演进,早期ETH抵押品波动性过大,可能会导致清算,而清算导致价格继续下跌,而价格下跌进一步导致更多的清算,由此产生连锁效应。在今年3.12黑天鹅事件之后,为应对市场风险,MakerDAO引入了一些中心化资产作为抵押品,如USDC、wBTC等,为了稳定性,MakerDAO在去中心化方面做出了一定的权衡。

第三代的稳定币试验是加密原生的稳定币,例如AMPL、YAM的弹性稳定币试验。这些稳定币无须使用抵押品,主要通过算法和机制来调节。关于AMPL和YAM可以参考之前的文章《AMPL:另类的稀缺性》《YAM:AMPL的新变种》。

第四代的稳定币试验是加密原生的算法稳定币试验,例如ESD和BASIS。它们参考了之前富有盛名的Basecoin的设计,并结合了流动性挖矿和弹性稳定币的经验,从而设计出新的稳定币机制。

需要说明的是,第一代和第二代稳定币已经获得了较为广泛的采用,而第三代和第四代的稳定币依然处于试验阶段,存在很多的不确定性。不过,这是未来稳定币的探索方向。这个不确定性本身具有极高风险,同时也是机会。

今天蓝狐笔记主要聊的是算法稳定币的双雄之一ESD。算法稳定币设计源于的basecoin(具体参考蓝狐笔记之前的文章《深入思考稳定币Basis》),不过由于压力,basecoin项目并没有持续下去,如果当初能够持续,如今或许有机会大放异彩。

ESD继承了basecoin的设计思想,通过激励措施实现流通供应的调整,无须抵押品(USDT和MAKERDAO需要抵押品),不过它也借鉴了如今DeFi的流行模式,比如没有代币预挖、流动性挖矿以及DAO治理这些新趋势。此外,它在可组合性上,相比较于AMPL和YAM,更容易被其他DeFi协议集成。

ESD的稳定机制

ESD是去中心化的,但去中心化面临最大的问题是:如何保证其稳定性?

稳定币的第一要义是稳定,而不是去中心化。如果稳定和去中心化兼得,当然更好,但却是不容易实现的。目前为止,还有没有真正成功实现这一点的稳定币,不管是DAI、AMPL、YAM,还是ESD、BASIS都还在路上,都还没有真正实现这一目标。但在这条路上,加密领域的探索源源不断,生生不息。

USDT和USDC是USD的代币化,它需要抵押USD,需要信任托管机构,它是稳定的,但不是去中心化的。DAI目前整体市值超过11亿美元,是超过10亿美元市值的稳定币中最接近于去中心化的,但其抵押品中有不少中心化资产(USDC和wBTC等),这让它无法满足加密领域的最终愿景。此外,DAI和sUSD需要超额抵押生成,需要保证其抵押品的可偿付性,一旦有市场波动风险,对其稳定性也会产生影响。这一点在2020年3.12黑天鹅事件中也有体现。

AMPL采用全新的弹性调整机制,称为rebase(重新调整供应量)。当代币价格高于目标价格,则增发代币,并自动分配给代币持有人,通过通胀来促使代币价格回落;而当代币价格低于目标价格,则缩减代币,让代币变得稀缺,从而提升代币价格,使之趋于目标价格。AMPL每二十四小时进行一次供应量的再调整。通过此种弹性机制实现价格趋近于目标价格。

跟AMPL和YAM不同,ESD的代币调整不是通过智能合约进行全局调整,ESD的代币供应调整是通过用户主动完成的。而刺激用户行为的是ESD的激励机制。

这个激励机制是ESD不同于其他稳定币的关键。当价格高于锚定价格(1USDC)时,用户可以选择将其ESD质押从而有机会获得更多新增发的ESD奖励。由于ESD增多,增加ESD流通量,从而降低ESD价格。当价格低于锚定价格时,ESD协议发行债务,代币持有人可以购买。ESD会发行Coupon(优惠券),ESD持有人通过销毁ESD获得优惠券。

为什么用户愿意购买优惠券?

这是因为购买优惠券有折扣,当未来ESD价格高于目标价格(1USDC)时,用优惠券可以赎回更多的ESD。当ESD协议债务的数量越多,用户可以兑换的ESD数量就越多,因为其当初的折扣越大。随着债务增加,折扣增大,这会激励代币持有人销毁更多的ESD,买入优惠券,从而减少代币供应量,并提升代币价格。

在这种机制下,ESD会激励套利者进行套利。用户通过质押其ESD或购买优惠券,有机会获得更多的ESD。质押ESD可以被动地获得收益,而购买优惠券可以通过套利获得收益。当然购买优惠券也有较大风险,并不适合所有人。

需要注意的是:当前Coupon设置了一个有效期,优惠券会在90个纪元后到期,相当于30天。这是它的一个风险,因此普通用户购买Coupon须谨慎,如果没能在有效期内完成兑换,则会造成损失。Coupon更适合专业玩家。

这种机制的好处是,某种程度上可以减少用户恐慌,不易产生死亡螺旋。在AMPL和YAM的rebase机制中,当代币价格低于锚定价格时,人们会产生较大的心理恐慌,即便是用户知道其拥有代币的比例是不变的,但是看到钱包里的代币数量在减少,同时价格也在下跌,这会导致一些用户抛售,从而进一步导致价格下跌,钱包的代币数量进一步减少。当然,从目前为止,从实践看,AMPL和YAM在某种程度上抵抗住了死亡螺旋。在ESD中,持币用户钱包中的代币不会减少,因此不会产生钱包代币数量减少所带来的视觉和心理冲击。

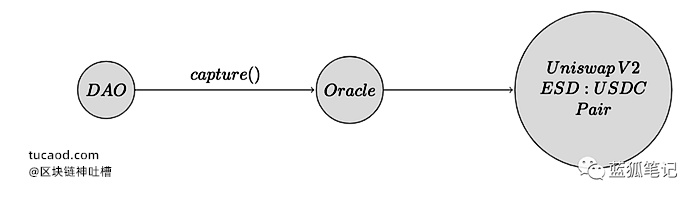

ESD的预言机

ESD的价格预言机来自于Uniswap的流动性池USDC/ESD。从本质上看,ESD也是一种合成资产,跟DAI和sUSD类似。

ESD的预言机采用了Uniswap的TWAP,ESD

ESD每8个小时一个Epoch(纪元),在纪元转换时,ESD智能合约会通过预言机获知ESD价格。ESD采用了Uniswap的TWAP(Time-weighted avaerage Price),关于TWAP,可以参考蓝狐笔记之前的文章《Uniswap V2:未来的Uniswap会是什么样》。它是过去8个小时的加权平均价格,因此要想操纵其预言机价格存在较大的难度。当前TWAP价格是1.2286USDC,会触发增发。

ESD的可集成

目前的稳定币中,USDT、USDC、DAI都有ERC-20标准代币,开发者较容易将它们集成进其协议中。而AMPL和YAM则不易于被集成,原因是代币自动调整的机制。

ESD不会直接改变用户钱包中的代币数量,而是通过增发或优惠券来刺激用户的反应,从而调整供应,也易于集成到DeFi协议中。

ESD增发的分发

ESD新增发行首先要偿还债务,满足Coupon的赎回。Coupon持有人可以兑换其ESD,先到先得。在完成ESD优惠券兑换之后,才会生成更多新的ESD。

那么,在完成优惠券的兑换后,新增的ESD会发给谁呢?

首先给到在DAO中质押ESD的用户,这部分用户会获得新增发行代币的80%,而剩余的20%则会分配给那些在Uniswap上为ESD/USDC提供流动性的用户。

流动性提供者将其Uniswap代币池的LP代币质押到ESD上。当前为了解锁用户LP代币,需要等待5个纪元,也就是说40小时后才能退出其流动性。而参加DAO质押ESD也会有锁定,目前DAO质押退出需要等待15个纪元,也就是需要5天。这个解锁期的设计,会减低瞬间ESD的市场流通量。这在早期有利于扩大ESD的整体市值,增加回报率,增加协议的吸引力。虽然,这并非是稳定币的本义。

ESD币持有人如何获得收益

ESD作为稳定币本身不具有升值空间,但ESD代币的持有人也有机会获得收益,原因是ESD代币的持有人通过质押其代币有机会获得新增的ESD奖励。当然,前提是ESD市值不断增长。目前ESD市值为2.37亿美元,假设其市值有机会增长到10亿美元,会有数亿美元分发给ESD流动性提供者和代币质押者。

截止到蓝狐笔记写稿时,ESD运行了310个Epoch,也就是大约接近3个半月。其当前TWAP预言机价格为1.2286USDC,接下来ESD将增发5,664,897.87ESD。

图片(ESD的流动性提供者当前的收益,Coingeco)

ESD的状态锁定,ESD

此外,ESD代币的持有人还可以通过购买优惠券进行套利,不过优惠券存在有效期,也有一定的风险。

ESD用户在账户处于Frozen或Fluid状态时,可以Bond或unbond,而只有在Frozen或Locked状态时才能存储、提取或投票。这种状态设计支撑其安全模式。

ESD的风险

如果ESD的机制无法如预期那样运行,长期高于或低于目标价格过大,有可能会导致其无法成为真正的稳定币。它也面临USDT/USDC/DAI/AMPL等稳定币的竞争。如果无法保持相对稳定性,那它就很难为其他DeFi协议所采用(例如作为借贷抵押品)。长期来看,ESD机制如何演化还需观察。此外,ESD协议也同样跟其他DeFi协议一样面临黑客风险。

-------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

加入蓝狐笔记的知识星球:https://t.zsxq.com/Iq3VzfM

欢迎加入蓝狐笔记群微信:donnell008

蓝狐笔记

微信号:lanhubiji

通往区块链的新世界。

区块链神吐槽

区块链神吐槽