原文标题:【随笔·深度观察】支付行业:激荡二十年

一、支付的两大类型

支付,一般是指支付货币。当人类有了以货币(或包括其前身一般等价物)为中介的交易后,货币支付行为便产生了(以物易物时代,没有货币意义的支付),贝壳们终于不用整日提心吊胆被当钱使了,但还是会偶尔集体失踪。但当时的支付,非常简单,就是一手交钱,一手交货,钱货两清。当然,如果两个人之间有信任,那么也可以赊购,交货后欠一段时间再支付,结清债务。这时的支付,就是把拿在手上的货币(金属币、纸币或其他材质)交付给对方,即实物货币的交付,一般用于“现场支付”场合,几乎无法用于远程支付场合(除非把货币邮寄给对方,但这很罕见,在我国直接禁止邮寄纸币,大家请勿效仿)。

银行存款货币出现之后,人们在银行存款账户中的一个数字成为了货币。准确地讲,这银行存款货币其实是货币的代表物、凭证,据此可以向银行提取货币。但如今,已没啥必要去提取了,直接通过转账的方式即可完成支付。比如付款双方都在同一家银行存款,那么通过存款转账来支付时,银行就减记付款人账户数字,加记收款人账户数字,一增一减,支付就完成了。此时的银行本质上充当了记账系统,货币就是记账。转账的出现,方便地实现了远程支付,即收付款双方可以不在同一地方,只要双方建立信任,那么转账汇款就能完成支付。

因此,以实物货币交付为主的现场支付、以银行存款转账为主的远程支付,构成了传统上最为典型的两大类支付手段。到这里为止,支付依然非常简单,几乎没啥研究价值,也没有所谓专门的“支付行业”。

二、银行卡时代

相比起实物货币支付,转账支付有很多优点:钱存在账户中,不容易丢,为国人养成路不拾遗的优秀品质做出了极大的贡献,因为在路上可拾的遗越来越少了,同时也省去了大量携带现金的麻烦,可以应对极大额支付,应对极小额时还不用找零,可以直接精确到分。因此,人们开始思考如何在现场支付中使用转账支付。

最先想到的方法是签发票据,比如支票。

现场支付的时候,付款人优雅地从包中掏出一叠支票,写上金额并签名,交付给对方。对方凭支票到银行收款,银行将款项从付款人账户中划转至收款人账户。当然,支票也可以用于远程支付,签发完了后寄给收款人。不过上述场景我们一般只在西方老电影中才能看到,因为支票这东西没在中国流行,中国从拿毛笔签发银票到刷银行卡的漫长岁月中,支票从来没流行过。

后来承担这一功能的是银行卡。

银行卡真的是非常棒的发明,它起源于赊账会员卡,最终却实现了把银行账户随身携带,并且用一张磁卡实现了信息交互。严格地讲,磁卡并不是银行账户本身,磁条中只存储了银行账户的ID(账户其实是开在银行里,不是开在卡里,因此丢卡不等于丢钱,去银行补办一张即可),刷卡的动作就是输入你的银行卡ID,然后再输入密码确认你是账户主人,然后就可以从银行账户中将资金划转至收款人。

关于银行卡起源与发展的详细过程,请参阅:

【报告】卡片魔方:银行卡产业及卡组织专题

有了银行卡,银行账户的支付功能从远程支付普及到了现场支付,并且使用过程非常方便,因此成了互联网时代之前非常流行的一种支付方式。再也没有人掏支票本了,还不如掏一张黑光闪闪的钻石卡更能证明身份。但银行卡支付也有缺点,就是它成本更高,比如商户要铺设受理银行卡的POS机,这会产生成本,然后每笔支付时,也会产生佣金,这也是成本,生活随时在提醒我们,证明身份是要有代价的。

转账支付中,还会涉及一个重要的问题:银行的跨行清算。

我们前面的例子都是基于收付款双方在同一家银行开户,但现实中肯定不是。如果两人在不同银行开户,那么就涉及不同银行的清算问题。理论上,A银行开户的付款人转账至B银行开户的收款人,那么两家银行之间,资产负债右边是存款的转移,而资产负债表左边是两家银行存放央行的准备金的转移。

举一个虚拟例子:工行的持卡人小金在建行的ATM上取钱,取走100元,这100元现金其实是建行替工行垫付给小金的,然后便会形成工行与建行之间的债务债权关系(工行欠建行100元)。当日终了,银联就会进行“清分”(注意,银联严格地讲是清分,不是清算。但口语中一般不会分这么细,就直接把清分、清算合起来了),算清楚一天下来所有的银行之间到底形成了怎么样的债务债权关系。方法是:计算每家银行对其他所有银行的“净债务”,比如建行一算,发现自己净欠“其他所有银行”200元,工行发现自己净欠外面-100元(就是外面所有银行净欠工行100元)……很显然,如果没算错,那么所有银行的净债务总和肯定为0。然后,银联把这个数据上报至央行清算系统,央行按这数据,在银行开在央行的准备金账户里增减数字,就完成了清算。很显然,同行交易是不需要清算的。清算处理的是跨行交易产生的债务债权关系。

有了银行结算、跨行清算两个系统(“清算—支付”二级体系),人们终于实现了在现场支付领域用上了转账支付。这时,也没有所谓的支付行业,提供这些转账服务的就是银行自己,及其背后的跨行清算体系(一般由央行主办)。

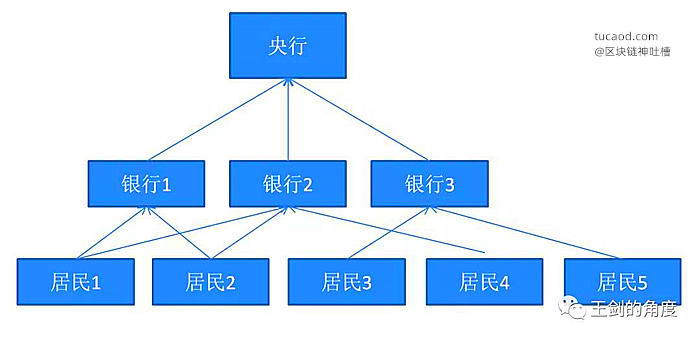

总结一下这个“清算—支付”二级体系:就是人们在银行开户,银行在央行这里开户,央行成了银行的妈,俗称“央妈”。人们通过银行转账完成结算,如果是双方是不同银行,就是跨行交易,这会导致不同银行之间也得结清债务,这就需要央妈来给儿子们的的账户之间转账来完成。央妈维护着几乎所有银行儿子间清算系统,视其为金融基础设施,非常重要。

三、互联网支付

进入电子商务时代之后,人们对支付的需求开始丰富起来。

2000年之前,我国开始出现网上商城,B2C,一些大型的购物网站出现,大家上去买东西,需要完成付款。最原始的方法,是网上下了订单后,按网站提供的银行账户、邮政汇款地址,把钱汇过去,对方收到钱后发货。但这是建立在用户信任这家网上商城的基础上。学习强国题目中也经常会贴心地提示建议不用采取这种方式网购,以防诈骗。

这种汇款方式显然是比较麻烦的,后来有了银行提供的网上银行支付服务。用户开通网上银行,在网上商城下了订单后,会自动跳转到一个银行列表(就是本商城支持的网上银行名单),选择某银行,然后就会跳转至该银行的网银页面,用户输入账户、密码等有关信息,完成支付。这时,本质上依然是转账支付,即资金从用户账户转至商城账户。

但这一模式下,多家银行要和多家网上商城商谈开通网银支付的事项,“多对多”交易,交易成本高昂。

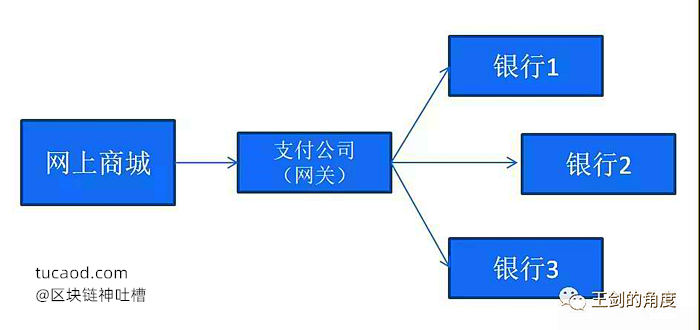

于是,第三方支付公司此时登上历史舞台。

它提供的其实是网关服务,比如我2000年使用过的首信支付(1998年由北京市政府、人行等一起开办):下了订单后,选择首信支付,就跳转到首信支付的页面,页面有多家银行网银可供选择,然后点击某银行,再跳转至该银行页面,后面流程就一样了。很显然,支付公司此时的功能,是由它来和所有银行对接,然后网上商城和它对接,省去了所有网上商城和所有银行“多对多”交易的高昂成本。因此,起初的支付公司就是个大网关,他们不保管钱,他们只是支付圈的搬运工。可以说,它较好地解决了B2C电商模式下的支付问题,但C2C模式下的支付一直没得到很好解决,早期的C2C网站代表是易趣。

2003年,淘宝成立,C2C开始普及。理论上,C2C网站也可以接一个支付公司的网关,对接所有网上银行。但这C2C和B2C不一样,卖家是一个个完全不认识的个人,不是信用良好的大企业,如何让买家能信任他们,放心地给他们汇款呢?起初,买家在网上下了订单,然后也和早期一样,汇款给卖家,卖家收到钱就发货。但是,货值小的时候可以这样,但如果交易较贵的东西,买家就不敢轻易汇款了,毕竟卖家是远在异地的陌生人。

淘宝于2004年推出支付宝,创造性地解决了两个陌生人之间的信任问题。方法是:支付公司为用户开立“虚拟账户”,买家的钱支付过来后,就先由支付宝保存,然后通知卖家发货,买家收到货后,通知支付宝将钱打入卖家的虚拟账户。卖家可以从虚拟账户中将钱转回银行账户,但有些卖家以后还要买东西,就懒得转回来了,所以虚拟账户中开始沉淀资金。用户存在虚拟账户的资金,其实类似于预付款,支付宝会将其转存于自己的开户银行。

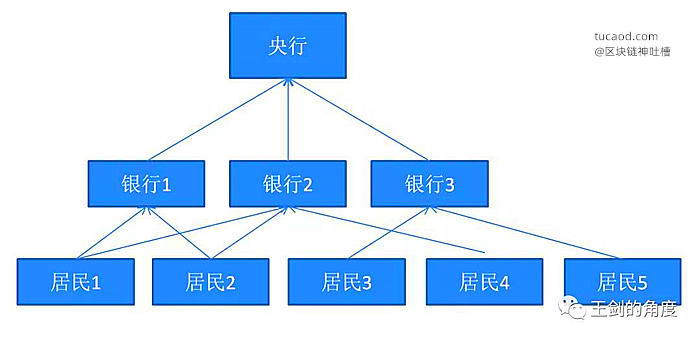

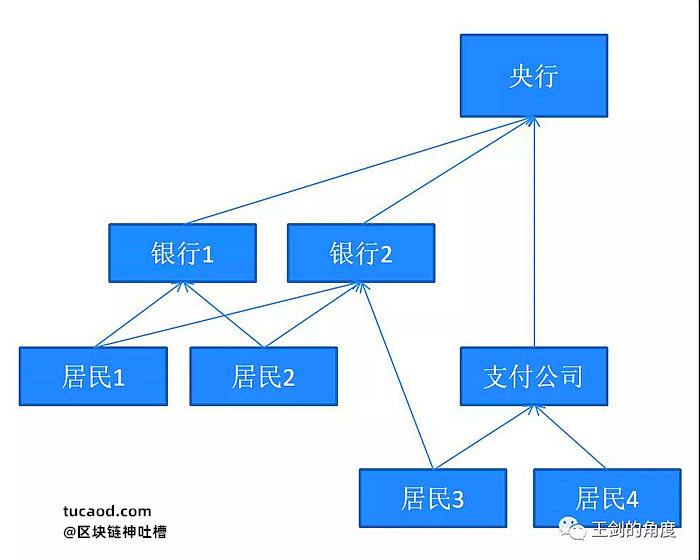

早期的支付公司是网关,并没有什么明确的监管要求。但支付宝发明了虚拟账户后,留存了客户资金,为了保障客户资金安全,有必要施以监管。2010年,央行发布了《非金融机构支付服务管理办法》,正式履行对支付公司的监管。文件要求,客户留存在支付公司虚拟账户的客户备付金,要按要求存放到银行,不得挪用,由银行施以监督,利息由支付公司享有(支付公司:我们是中间商,但我们不赚差价,我们赚的是你的利息)。“清算—支付”二级体系变成了三级体系:

但这时,由于支付公司是银行的大额存款人,是大甲方,银行在支付公司面前其实比较弱势,并没有很好地履行监督职责,因此支付公司挪用客户资金、借账户洗钱等不法行为屡禁不止。这世界上最不靠谱的事情,莫过于让乙方监督甲方,可偏偏这种事情还特别多。

以下是一种典型的有风险隐患的操作模式:

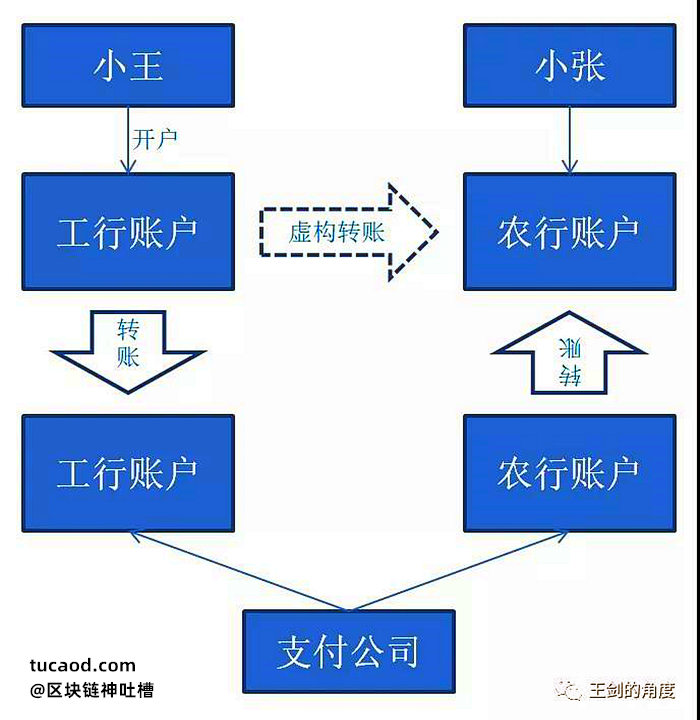

小王、小张两人均在某支付公司开有虚拟账户,同时各自有工行、农行的银行卡,并都将银行卡绑定了支付公司。同时,支付公司也在工行、农行开立有账户,存放客户备付金。小王从工行,通过支付公司提供的汇款服务,向小张农行账户汇款。那么支付公司可以这样操作:将资金从小王工行卡转至自己的工行账户,然后从自己的农行账户将资金转至小张的农行卡。

这样,监管部门只能看两笔同行转账,看不出来是小王向小张汇款。本质上,支付公司自己虚构一次“跨行清算”,完美地完成了支付圈搬运工的任务,这形成了一种倒金字塔型的结构,于是称为“反接”。由于搬运工绕开了央行的清算环节,存在洗钱等活动的隐患。

四、线下之争

- 以支付宝等代表的互联网支付公司用户体验很好,逐渐占据了线上支付市场(远程支付)。

- 而线下的现场支付,仍然是以现金和银行卡为主。

因此,线上线下一开始泾渭分明,井水不犯河水。

但是,线下的银行卡支付依然面临一些缺点。比如,有较高门槛,得先铺设POS机,每笔交易还有佣金。这对有持卡人是非常不友好的,而且对一些非常底层的小生意人来说,是非常不便的。首先他们不可能摆POS机,太贵,其次,每笔交易要收取佣金,佣金按监管要求有个比例,并且有个最低金额(比如5元、10元)。这意味着如果一个小店卖2块钱矿泉水的话,如果刷卡交易,货款都不够交佣金。监管部门通过佣金率的设置(比如利润率微薄的商超行业降低了佣金率),但依然无法顾及到所有的小生意人(统称“小B”,其实是类似于C端)。

一些收单商(为商户摆POS机并提供刷卡的收单服务的支付公司,也包括银行)开始考虑这个问题。

比如尽可能降低POS机成本,或者提供简易的POS机(比如直接插在手机上就能用的POS机),同时也逐步降低佣金率。有些银行则开始考虑另一种方法:将收款人的账户信息转换为一个二维码(可以把二维码就简单理解为就是收款人账号),付款人扫二维码就能识别对方账号,然后从自己账户中将资金转至对方账号。这一步的本质,其实是省去了输入对方账号的麻烦,用扫码替代了输入账号这个动作,然后就在现场完成了一笔汇款。于是,现场支付不再需要拿出银行卡,只需要把账号转换为二维码,用智能手机上的银行APP一扫,就直接能实现转账了。支付公司也觉得这一方式很好,也开始积极跟进。

但这一模式也有很大风险:二维码是一个超级简单的技术,安全漏洞很多,有不法分子把自己的账户转成二维码,别人一扫,就中毒了。类似这样的案件时有发生。于是,央行于2014年叫停了二维码支付的试点。

后来支付公司换了个思路,改为付款人“被扫”模式,即付款人出示自己的账户二维码,收款人拿受理设备(扫码枪)扫之,将资金转过来。这种风险会相对小一些。

于是,支付宝等支付公司获得央行准许,继续试点。它们趁此机会在线下大规模扩展了扫码支付,抢占了很多小商户。用户扫码支付的习惯慢慢养成。

而扫码支付的发明者银行,则相对保守,风险容忍度低,动作慢了一些,没有大面积拓展商户。但这时,银联开始着急了。

银联并不直接从事支付,它从事的是清算,就是银行卡跨行交易后,要到银联完成跨行清算(见前文“清算—支付”二级体系的介绍)。

一直以来,支付公司主要负责线上,银行卡主要负责线下,井水不犯河水。所以银联和支付公司本来没有竞争关系。

但如今,支付公司通过在线下小店贴二维码,将自己的支付服务伸到了线下(当时称O2O,Online To Offline,意思是用线上支付完成线下交易),原来走银行卡清算的,现在直接从支付公司内部了(从付款人银行账户转至收款人虚拟账户,或者在双方的虚拟账户间转账),这就不需要银联了。

银联自己称之为“过顶传球”,都没有短兵相接,就直接被绕过了。后来知名科幻小说《三体》又为这个事另起了一个名字,叫“降维打击”。

而从银行的角度,它们则发现,当用户在支付公司绑定了银行卡(比如快捷支付)用来支付之后,自己的银行卡账单上只能看到是在某某支付公司消费,看不到最终的商户。

这般,银行沦落为了后台资金管道,掌握不了交易信息,客户都被屏蔽掉(无法基于交易信息增加客户粘性,以及客户二次开发),它们产生了巨大的不安全感。

于是银联联合银行开始反击,推出云闪付,其目标是:让银行卡能够实现和支付公司一样方便的线下支付服务。一开始使用NFC技术,但需要较多的手机硬件更新(目前新式手机一般都支持),并且使用习惯不同于扫码(其实是比扫码方便,因为不用打开APP),但由于用户扫码习惯已经形成,很难更改,于是云闪付后来也推出了扫码支付。

银联的云闪付,是在云闪付自己的APP、或手机银行APP、或手机钱包(比如APPLE PAY、华为PAY等)APP中绑入银行卡,然后通过扫码、NFC完成支付时,便相当于是刷这张银行卡。也就是说,使用的是这张银行卡支付,后台的清算也和传统刷卡一样,这样银联就不会被过顶传球了。经过一番努力,目前云闪付用户数增长势头也不错,但和龙头支付公司相比,份额还是不大。

关于移动支付竞争的恩怨情愁,请参见:

【随笔】移动支付恩仇录(上):历程

【随笔】移动支付恩仇录(中):对决

【随笔】移动支付恩仇录(下):NFC-HCE初体验

【报告】银行账户保卫战

五、监管入场

我们将上面的线下之争做个总结:线上支付是以支付公司为主,线下原本是现金、银行卡为主,但小额领域被支付公司的扫码模式占据,并还在抢占更多份额,银行卡较为被动。这一格局在监管介入后有所改观。

前文已提及,支付公司通过直接连接多家银行,“反接”,能够实现自己虚拟一笔清算,从而绕开清算系统,存在洗钱等不法活动的空间。原本按当时的监管要求,支付公司客户备付金的存管行有监管责任,但这明显是乙方监管甲方,形同虚设。于是,央行在2016年推行了一项重大改变:断开与银行的直联,备付金统一缴存央行。

2017年1月,央行印发《实施支付机构客户备付金集中存管有关事项的通知》,后续不断有具体文件出台。最终的具体方案是:支付公司不再在银行开户,而直接在央行开户,然后资金直接缴存于该户中,不再存银行。支付公司自2018年7月开始逐步缴存,至2019年1月全部存完。完成缴存后,银行的支付公司存款消失(负债端),而资产端则是银行存放央行的准备金(属于基础货币下的二级科目),转至央行基础货币中的“非金融机构存款”二级科目。因此基础货币总额不变,但存款总额下降,于是M2下降。

然后,支付公司涉及银行账户的业务(比如,从绑定的银行卡向支付公司虚拟账户中充值,或从虚拟账户中资金提现至银行卡),则新成立网联公司来负责清算,当然也可以找银联清算。网联和银联有竞争关系。

关于这一项监管举措的分析,请参见:

【报告】央妈的圣意:正接“网联”

还有一个细节,就是在最新的这一监管模式下,绑定了银行卡的支付公司快捷支付,支付公司会将更多交易信息共享给银行,银行卡账单上终于看到商户信息了,不再会被完全隔绝于客户信息之外。

六、格局初定

至此,支付公司被重新纳入了“清算—支付”二级体系,得到了良好的监管。当然,这整个过程和前端支付关系不大,用户完全体验不到整个变化。

前端支付环节:

(1)线上:支付公司为主,云闪付(银行卡支付)也占据了一定份额;

(2)线下:

大额领域仍然以银行卡和转账汇款为主。

小额领域,支付公司O2O的份额较大,云闪付(银行卡支付)也占据了一些份额,这两者都需要网络环境。此外仍然有一些现金(纸币、硬币)支付,但占比越来越低。

目前央行正在研制数字货币DCEP(部分城市开始试点),这归入现金的范畴,地位和纸币、硬币一样。但和纸币、硬币不一样的是,它还可以支持线上交易;和支付公司O2O不一样的是,数字货币支持无网络环境的线下交易。但是其未来份额如何,现在还不得而知。

关于未来数字货币的分析,请参阅:

【发稿】央行数字货币会如何改变我们的生活(上)

【发稿】央行数字货币会如何改变我们的生活(下)

【随笔】数学之美:写给大家看的数字货币原理

而后端清算环节,目前则主要由银联、网联和央行的其他清算系统负责。

因此,经过二十年风云激荡,支付行业最终格局初定,回归了央行主导并坚定维持的“清算—支付”二级体系,央行、清算系统(包括银联、网联)、银行、支付公司各司其职,为我们广大居民提供着优质的支付服务。

王剑的角度

微信号:wangjianzj0579

投研就像摄影,永远胜在角度。分析师、摄影师王剑,欢迎交流。

王剑,CFA

国信证券经济研究所 金融业首席分析师

中国人民大学国际货币研究所 特聘研究员

国家金融与发展实验室银行业研究中心 特聘研究员

中国人民银行郑州培训学院 客座教授

作者自2000年开始持续关注金融信息服务业。求学阶段完成多篇金融信息化相关研究成果。工作后,拥有5年支付行业从业经验,以及9年金融行业研究经验,发布一系列支付行业相关成果,并出版专著《回归本源:我眼中的互联网金融》。

本文为金融热点探讨。本文介绍有关背景知识,不是证券研究报告,不构成任何投资建议,涉及个股也仅为举例或陈述事实之用,不代表我们对他们的证券或产品的推荐。具体投资建议请参考我们的研究报告。

区块链神吐槽

区块链神吐槽