偶然中的必然——从巴菲特割肉航空说起

今天早上被一条新闻刷屏了,巴菲特割肉了之前“抄底”的航空股。被尊为价值投资之神的巴菲特,按道理不是应该越跌越买吗?

为什么航空股一跌就割肉了?

于是吃瓜群众们纷纷展开了讨论。很多人说巴菲特背叛了价值投资,并对一个90岁的老人展开了无情的嘲笑。

我倒通过这件事,对于巴菲特有了更新更正面的认识,他这次果断纠错实际上是给他的门徒深深上了一课。

价值投资不简单等同于越跌越买、买入并持有,而是需要对持仓不断地进行动态审视,一旦发现自己错了,要果断地纠错,而且在纠错的过程当中,不应该有价格的锚定心理,哪怕短短不到一个月股价已经较买入价腰斩了。

股神清空航空股

我觉得还是更有必要猜测一下老巴割肉航空股的心理动态:

很多人认为,巴菲特割肉航空股是因为巴菲特认为后面还会有更大的衰退,以至于很多致力于传播制造恐慌的自媒体又抓住了新的稻草并大做文章。而实际上,这种说法是站不住脚的,巴菲特除了航空股外,还持有了大量的股票。

总体而言,航空股占他的持仓总比例并不高。如果真的是担心衰退,那他应该是整体大幅降仓,而不是只针对本身占比也不是很高的航空股。芒格说过一句话——“宏观是应该忍受的,微观是可以作为的”,巴菲特也不止一次的提到,不应该把宏观放在一个特别重要的位置。当然也并不是说不要看宏观,而是宏观本身就是起起落落的轮回,太关注起起落落的轮回,还不如去寻找谁能在这种轮回波动中强者恒强。

所以,我更倾向于认为,巴菲特是通过了宏观的波动,更深刻地认识到了航空行业商业模式的缺陷。

但卖出航空股的主因本身并不是宏观波动,而是航空商业模式的缺陷,所以他只针对航空进行了减仓。

那么航空商业模式上到底有什么缺陷呢?

说到底,航空行业在最一开始就并不太符合巴菲特的投资框架,航空股是典型的高杠杆高资本开支低毛利的特征,这种行业有着非常巨大的固定成本。

而相比同样固定成本巨大的一些公用事业,例如水电,航空的需求波动又剧烈得多;而和机场比,航空又缺少机场更深的独占性壁垒,而使得航空缺少差异化。

在这种情况下,使得航空业很难获得足够强的定价权,而只能通过足够高的杠杆来提高ROE,而同时因为需求的剧烈波动而使得业绩非常不稳定。

但美国的航空行业,确实在2013-2019年走出了一段非常强的整体上升趋势,这和航空行业集中度大幅提升、竞争格局改善有关,在这段时间航空行业各项经营指标确实走出了一段上升期,这也诱使巴菲特买入了航空股。

但到2020年,我们发现,在疫情这种系统性的冲击下,之前竞争格局的改善似乎并没有什么用,航空之前高杠杆高资本开支高固定成本低毛利的特征并没有发生本质的改变。竞争格局的改善只是让航空行业在顺境时,比之前更好过了一点,但并没有增强航空业在系统性冲击下的抗风险能力。

我简单算了下,虽然2013-2019是美国航空行业难得的一段黄金期,但2020年一年美国的航空业可能得亏掉2009-2019年所有年份利润总和的一半,如果悲观一些,有可能还远远不止。

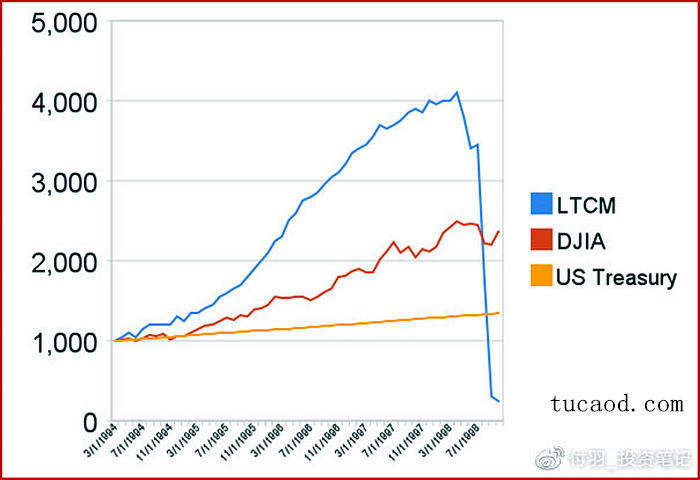

航空业的商业模式,有点像LTCM的商业模式,航空实际上是在赚油价折旧和运力定价中的差价,而因为经营的差异化能力不足,而使得这种差价是很微薄的,而最终再通过高杠杆来对微薄差价进行放大。

2013-2019虽然是个顺境,使得航空各项经营指标尤为好看,犹如LTCM当年上升的净值曲线图,但这个净值曲线图是有欺骗性的,在一个比较巨大的系统性冲击下,有可能一年就可以亏掉多年来赚的辛苦钱。

保罗都铎琼斯曾经说过一句让我印象深刻的话——“所谓百年一遇的事件往往五年就会发生一次”,世界远比我们想的脆弱。

我在上面用2020年航空业的可能亏损来和2009-2019年的利润总和来做对比,但我们别忘了,2009年前一年正是另一个航空行业遭受厄运的年份。也就是说,这种巨大的宏观冲击也就是差不多十年一次。从某种角度上讲,十年一次的事件看似是偶然,实际上是必然,上次是美国次贷危机,这次是新冠疫情,未来一定还会不断出现,只不过我们无法预测。

所以,我们不要责怪2020年是一个运气不好的年份,不要假设如果一月份武汉控制出了那可能一切就OK了,很有可能这只是社会发展的必然产物,人类根本没有能力完全规避。所以,我们所投资的东西,一定是要包含这个假设。

在LTCM最风光时,巴菲特也并没有对LTCM表示很充分的认可,后面证明巴菲特对了。而在这次航空行业可能要亏掉过年十年赚取的利润总和至少一半时,我猜巴菲特有可能会想起当年他对LTCM的看法。

但无论如何,我不会嘲笑巴菲特,我只会因为他的果断纠错而对他更为景仰,而他对于航空行业再一次的投资失败更是值得我们借鉴。

一定要尊重一些看似偶然的必然事件,并在投资中考虑到最坏的结果,让我们的投资组合抗击打能力更强更健壮,只有这样,我们才有资格说这句话——“宏观是必须要忍受的,微观是可以作为的”。

原文链接:

微博评论:

Simon_春:之前也研究过航空行业,只是从做贷款角度。原以为航空业,对股权投资人来说不是一个好的行业,但债权角度会是很好的资产标的。飞机租赁业务,畅销机型不必说,即便是747等违约概率也极低。所以,还总结出一句:天上最好的是飞机; 地上最好的是地产,都是标准化产品。低风险、高收益(银行放贷角度)。

奶牛:没这么复杂。他估计是算了一下航司的燃油对冲合约会赔到破产。航司通常会做燃油价格对冲,买入看涨油价的衍生品。肺炎爆发后,油价暴跌,同时航司业务量暴跌,双倍重锤可能会破产。//@付羽_投资笔记: 作为万人瞩目的股神,一举一动都可以引发市场无限的遐想。他如果顾及自己的面子

推荐阅读:

《段永平怎么做投资语录合集》

区块链神吐槽

区块链神吐槽