原标题:银行业不能像黑社会一样只进不出

王剑,CFA

国信证券经济研究所 金融业首席分析师

中国人民大学国际货币研究所 特聘研究员

国家金融与发展实验室银行业研究中心 特聘研究员

本文为金融业研究方法探讨,并结合时事,也是对已发证券研究报告的进一步延伸解读。

本文不是证券研究报告,不构成任何投资建议,涉及个股也仅为举例或陈述事实之用,不代表我们对他们的证券或产品的推荐。具体投资建议请参考我们的研究报告。

(1)银行业是不是应该有进有出,还是像黑社会一样只进不出?

显然,监管者不能让自己成为黑社会老大,市场经济就该有进有出。但如果要有银行退出,那么又面临第二个问题:

(2)树上有10只银行,打掉1只银行,还剩几只?

本文内容主要来自于2018年初的报告《金融大监管强化银行特许价值》,该报告讨论了一个问题:银行业该安排一个什么样的行业竞争格局,如何安排准入和退出。

一、银行的自由竞争

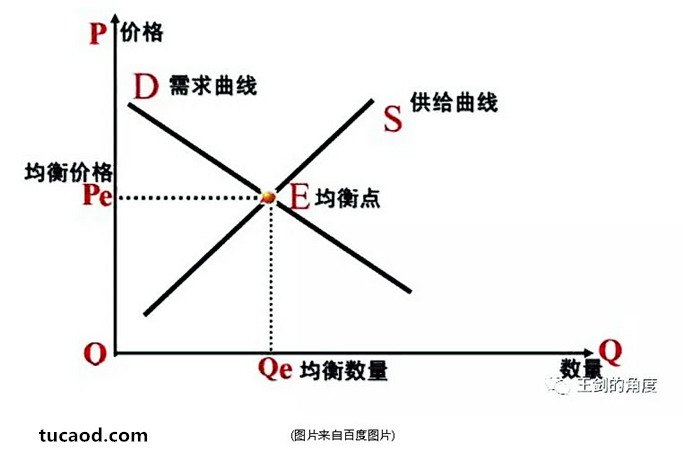

大一时,微观经济学的老师就给我们介绍一个最简单的市场竞争模型,供给曲线和需求曲线一交叉,达到一个出清点,得到自由竞争市场中的均衡的量和价。

但这里,隐含了一个假设,就是这个出清点是通过残酷的市场竞争达到的,即完全竞争市场。

最后活下来的厂商是幸存者,更多的厂商因为无利可图甚至经营破产,退出了市场。

或者,另一边,如果利润还较可观,那么更多厂商会加入,直接拉低利润。

这就是这一模型的一个假设:厂商的自由进出。

但是,放到银行业上,这一假设有点棘手。

因为,银行的退出一直是个令人头疼的问题。

银行负债中占最大比重的是存款,存款和普通的负债不同之处在于,它被公众持有,履行着货币的职能,称为“存款货币”。而货币必须是随时随地可流通,任何人不用担心它被拒收。从这一角度出发,银行是不能轻易破产的,破产时其存款减记甚至沦为废纸,那么就会导致存款很难有效履行货币职能。

想象一种情况:各银行信誉水平不一,有些差银行可能会破产,但可能性有高有低。那么,你拿着这一张100元的存款(假设是支票)去买东西时,对方要看看你的银行是哪家,如果发现该银行信誉不佳,卖家就会把这张支票当成80元(打折)来收,或者干脆拒收。

这可不是虚拟的例子。美国刚建国不久的自由银行时期,就是这个样子的。这种“自由银行制度”,显然不利于存款货币的高效运行。

于是,在没其他办法的情况下,只能取消银行业的自由竞争。就是不让各路资本自由开办银行,实行准入限制(特许经营)。

然后用各种监管指标,好好盯住这些银行,不让它们破产。这样,人们就可以放心地使用存款了,不用担心存款被拒收。

早期,这些获得稀缺银行牌照的资本,一般以国有资本为主,因此,这个银行制度又被称为“国家银行制度”。

国家银行从一开始就披上了国家信用的外衣,有一种隐性担保。而且,在这种制度下,哪怕不是国有银行,国家为了保障存款安全,也不会让轻易破产。也就是说,所有的存款都有了国家的担保。

国家银行制度主要流行于早年的东亚地区,它也有其问题。缺乏市场竞争的威胁,银行管理层的约束激励不对等,行长们的行为会异化,比如对实体的服务不够到位,开门朝南坐。或者在有些极端情况下,行长们觉得反正存款有国家保护着,自己怎么任性也无所谓,这就是“风险外部化”问题。

而同业市场行为也会异化,反正银行不会破产,那么同业交易也就没有真正意义的风险定价,只要是家银行发的CD,我都敢要。

可见,完全市场化竞争的自由银行制度,和限制牌照准入、实施有限竞争的国家银行制度,都不完美。这是源于“存款不能违约”这一死结。

存款不能违约,银行就不能轻易破产,那么就不能有完全竞争。没有市场竞争的约束,管理层和市场的行为就都会异化。

总之,“存款不能违约”(或“存款绝对安全”)和“完全竞争市场”是一对无法调和的矛盾。

二、存款保险制度

后来,我们发明了一项制度,尝试解决这一矛盾,就是存款保险制度。

所有银行都为存款交保费,然后自由竞争,竞争失败的银行,其存款由存款保险来赔,其他负债则不受存款保险保护,按一般债务来处理(但早年,银行的其他负债不多)。

我国于2015年建立了存款保险制度,大家保费也交了不少了,但至今没有“实测”过。

监管层希望存款保险制度成熟后,我国银行业能够更加市场化,以此来提升大家对实体的服务质量,也以此来约束管理层和市场主体的异化行为,让整个金融体系更加健康。而如果有了市场化的退出机制,市场出清就容易实现,银行业数量自己就地保持在合理水平,也不会过度恶性竞争。

存款保险是诞生于自由银行制度,早期银行的负债几乎全是存款。

但如今,存款占负债的比例在下降,同业负债和其他批发负债比例在提高,成了新的问题,并且不在存款保险保护范围内。

过去市场觉得“银行很难破产”,因此在给各种银行投放同业负债时,不怎么考虑其信用风险。而存款保险制度建立后,监管层希望建立市场化的银行退出机制,存款由存款保险来赔,其他负债则和一般负债一样,在退出过程中由各方自由商定处置方式。换言之,其他负债并不刚兑,债权人在投资时要自己考虑好风险,并在定价中合理体现风险溢价。

这样,银行间市场上便能形成更加合理的利率,不同银行之间会形成信用利差,资质不佳的小银行未来的融资也会更难更贵。这样的市场才是健康的,才是监管层希望看到的。

三、转轨时期

这些道理讲起来都是不难懂的,但难是难在我们正处于退出机制建立的过程中,存量的很多同业负债,还是按照“银行很难破产”的信仰投放的(定价中不含风险溢价),如若现在突然宣布银行也能破产,那么这些债务的定价会迅速调整,形成对市场的一次性冲击。

而对于一些风险偏高的中小银行,其同业负债的债权人可能赶紧抽回资金(他们原来是按不会破产的信仰投放了这笔资产的),这也会造成流动性风险,甚至导致本来无事的银行流动性枯竭而亡。

也就是说,树上有10只银行,打掉1只,可能就只剩0只……这就是系统性风险。

因此,让银行业市场化有进有出的目标是正确的,但是第一步是充满风险的。

但这一步总得走,否则我们的金融体系永远摆脱不了刚兑的魔咒。

在走这一步的过程中,最后的贷款人——央行,随时准备着往市场中注入流动性,防止流动性枯竭的发生。

王剑的角度

微信号:wangjianzj0579

功能介绍:投研就像摄影,永远胜在角度。分析师、摄影师王剑,欢迎交流。

.白澈

喜欢王剑的原创,能不能出一本银行的书。到时候第一个购买哦。

作者

前面出了本《回归本源:我眼中的互联网金融》多谢支持。

Variationen

银行的退出相当于金融去杠杆,宏观调控和监管政策相继发挥功能,伴随着去杠杆,更重要的是金融资产定价的市场化。

区块链神吐槽

区块链神吐槽