前言:关于Security Token证券通证在最近开始火起来了,越来越多的加密经济的机构投资者开始关注Security Token,更有人声称Security Token是金融科技Fintech的第三波浪潮,我们确实看到了从华尔街到Crypto的资本大鳄开始对STO(证券代币发行)有所布局,这从18年6月的Nasdaq网站所发布的一文中《Security Tokens Set to Take Center Stage in 2019》中可窥见一斑。

然而,即使传统金融市场肯定了对Security Token未来可能存在的巨大发展空间潜力,我们仍需要从技术和市场动态角度来提出一些更加务实的观点。

虽然我本人对ST证券通证依然保持相对乐观的态度。但是,我们也必须看到:ST的美好愿景与当前所应用的底层技术和实例的现实之间仍存在着一些巨大的(并且不断增长的)差距。

证券通证化平台之争Security Token

Security Token平台

从目前的技术角度来看,证券通证平台架构相当简单,ST的发行程序及平台的未来发展也必须走规范的商业化之路,所提供的价值应该从简单的Tokenization,进化到更贴近投资者维度的Stack及更高的层次。

Securitize, TrustToken, Harbor,Open Finance和 Polymath 是目前ST平台的领导者,但很显然这些平台目前依然处于起步阶段。

“赢家通吃”

在Security Token平台的竞争中,我相信只有其中极少数的可以在市场中脱颖而出。Security Token的下一阶段是将为初创公司提供技术和财务方面的更高标准。

我不认为这个市场是一场“零和游戏”,而更像是一种“赢家通吃”的局面。

以太坊可能不是长期的Security Token的首选平台:

在2017年Utility Token的疯狂之后,现在大多数Security Token都是ERC-20标准的变体。 但是,许多适用于以太坊Utility Token的具有吸引力的功能在Security Token方面基本上无关紧要。

诸如Token Soft今年7月份发布的ERC-1404。将所谓『可程序化的监管』实现为立即可以被运行的开源代码。

但ERC1404只是在ERC20的基础上增加了简单的两个函数,一个告诉转账者该笔转账是否合规,另一个函数则负责解释其原因,为程序化的合规留下了空间。

Polymath今年2月份推出对标以太坊ERC-20的的ST-20标准,以更模块化的方式打通了Security Token发行的流程。

但每个功能主体之间的利益分配仍然是基于polymath发行的内部ERC20的token(POLY)作为交换媒介实现流通。

Securitize项目推出的DS Token在兼容ST20和R-token的基础上,还充分考虑了证券类通证的证券属性。

比如分红(dividend)、投票(voting)、二级市场交易等情形。

Harbor项目发行的R-token(R代表Regulated)则为监管的手伸向技术底层提供了更加直接和彻底的工具。

以太坊的智能合约不一定适应于Security Token的发行

智能合约可能是实施Security Token的可怕方式,并不是世界上的所有东西都能被建模为智能合约,而且Security Token中使用的许多架构与智能合约几乎没有关系。

因为以太坊的先入为主,智能合约成为第一代Security Token的默认选择,但对于更复杂的场景可能并非如此。

相反地,有一些区块链技术,如Stellar,EOS或Algorand,它们基于更动态更自然的技术架构。 虽然以太坊作为Utility Token应用上抢得先机,但我们认为上述其他几个可能会给未来Security Token市场在技术标准增加了更多变数。

Security Token的杀手级应用在哪里

很多人对Security Token充满了巨大的热情和期望,声称Security Token将是区块链技术的最大应用或下一个华尔街,如上图所述,Security Token将是十万亿美金的巨大市场。

但是:

没有杀手级产品,Security Token可能会多年一直不温不火

如果历史告诉我们金融市场的一个教训,那就是许多有前途的金融产品几十年来一直无关紧要。举例来说高收益债券或垃圾债券junk bond。

最初是起源于20世纪30年代,直至70年代,垃圾债券基本上无关紧要,直到70年代末迈克尔.米尔肯想出如何使用它们来为杠杆收购提供资金。

吸引了诸多投资客包括巴菲特也在垃圾证券上大赚特赚,他曾说过:“购买垃圾债券证明是利润很高的一项业务。虽然普通股在跌了3年以后价格已经很吸引人,但是我们还是觉得很少有股票能够吸引我们。”

所以,我们认为Security Token的爆发也需要一个“米尔肯时刻”。

Security Token的杀手级应用可能并不明显

在互联网初期,我们第一次发送电子邮件,我们无法想象Email将开启应用程序开发和一个全新的行业。电子邮件作为一个杀手级应用开启了一个波澜壮阔的互联网时代。

我们并不知道Security Token是否会同样,至少现在看来单纯的证券化并不那么紧迫和必要。今天我们正在着迷于类似于Tokenization的证券化模型,但我们能否发现一个加密经济的新的杀手级应用。

Security Token的基础设施

有时我觉得Security Token过于沉迷于某个特定的应用案例,诸如房地产、资产证券化ABS,但究其本质的背后我们发现仍缺少些技术或经济上的严谨性。

我们今天研究的主要焦点应该是为Security Token建立正确合规的end-to-end的基础设施。

债务协议,衍生品,保管,披露,分析,治理这些都是建立Security Token框架必要的模块要素,完备的Security Token基础设施可以帮助金融科技创业公司能够切实可行地创建可行的Security Token应用程序。

Liquidity Trap流动性陷阱

很多Security Token的鼓吹者都会声称证券通证将打开资产流通的便利之门。

这点是Security Token在直观上所可能带来最大的变化,也是VC投资人最为追捧证券类通证的原因,他们仿佛看到了曾经广撒网的烂尾项目闪现退出的希望,尽管在ICO的热潮中已经有很多VC在这么做了。

资产流通的便利性体现在交易过程更加快捷,交易时间更加持续,交易范围更加广泛。

比如:

- 7*24的交易时长,全天候交易时间。

- 链上托管,交易即清算,T+0的资产流通

传统证券是证券资产交割和结算则需要一段时间,比如美股现金账户实行T+3,即T日买入证券后,T+3日才能卖出。Security Token将可能实现交易和清算的过程实现自动化,通过智能合约设计,交易即清算过程本身,大大减少资产交易时间。

然而,Liquidity流动性却是Security Token的最大挑战!

Mikko:Everything that adds to liquidity in good times pushes risk into the tail

(所有在牛市增加流动性的手段都在把风险推向尾部)

有时,我们的投机行为就像是打开了一个“潘多拉盒子”。

在金融市场,这种历史教训比比皆是,比如在08年金融危机时,在房地产(底层资产)的价值链条上,有众多影子中介通过复杂的金融工具看起来稀释了,实则掩盖了流动性风险、期限风险和信用风险,让风险定价变得模糊,最终激发了资产价格的非理性上涨及次贷泡沫的破灭。

但往往这样,在巨大的利益面前,人的记忆往往是短暂的。

金融机构/市场作为金融中介,核心功能是配置各个主体的风险结构。对于初创公司来说,要实现IPO是一个较为漫长的过程,而且其股权具备流动性需要一段时间。

但金融创新可能只是把风险堆积到了尾部,将可能会陷入一个漫长的,无关紧要,痛苦而缓慢的恢复期。当流动性过高时,短时间会积累大量风险,而一旦泡沫开始破灭,将会形成踩踏和崩盘,譬如A股股灾和FCoin的“死亡螺旋”。

为大型机构投资者建立流动性池和产品应该是Security Token市场的关键重点之一,我们必须确保Security Token市场空间的长期可行性和流动性陷阱风险的防范。

Programmability and interoperability

Security Token有两个杰出贡献:Programmability(可编程性) 和 Interoperability(互操作性)。

Programmability可编程性

如前文所述,ST基于的程序标准将允许我们将加密证券组合并分解为响应特定市场条件的新加密资产,同时,这里可编程性还与治理和合规性等方面相关。

在传统Crypto极客眼里,“Code is Law” ,代码即法律。

证券类通证在某种形式上甚为符合Cryptopunker所崇奉的。但证券类通证是先有“Law” 然后才有code,此code(代码)非彼code(法则),Security Token与极客们的初衷大相径庭。

Security Token所针对的不仅仅是监管,KYC / AML,甚至不是流动性。

Security Token要针对的是传统资产是:股票,债券,商品,货币或衍生品。

这些传统资产及衍生物需要以加密协议的形式进行抽象。而且,除了现有金融产品的各类形态(ABS、MBS、各类权证等等),新的金融产品形态一定会被创造出来,开发人员需要能够立即理解其交易逻辑及监管要求,并创建复杂的加密证券及衍生品,这是一个挑战。

Interoperability互操作性

是在不需要任何特定基础设施的情况下在不同交易所和市场中使用加密证券的好处,价值的流通和转移将变得前所未有地容易。

互联网本质上是一堆协议Protocols协议,它们使许多不同类型的软件能够交换和利用信息(TCP / IP,SMTP,FTP,SSH,HTTP)。Security Token制定资产的标准化协议将促使不同质资产、不同法币间的互通更为便捷,跨国资产的无缝流通成为一种可能。

- 发行资产通证使用哪条公链?

- 公链的稳定性如何?

- 跨链资产的互通性如何?

- 区块链技术安全也可能是一个问题。

Security Token的KYC/AML机制是否存在能被攻击者(不合格交易者、犯罪集团)利用的漏洞。

区块链技术的安全漏洞叠加上金融资产的复杂性,将会导致情况变得更糟,这点和目前的Utility Token没有关联到现实资产所引发的影响程度还不太一样。

Consensus Models and Compliance convergence

Consensus Models新的共识模型

现有的共识机制,如POW工作量证明,POS权益证明,甚至像一些POA权威证明这样的新形式,都没有能力支持Security Token。

加密Security Token的共识是关于两件事:

- 证明你是谁;

- 声称什么样的权利,如投票权,现金流或所有权。

这是针对Security Token优化的新形式的共识基础。但有时,我们会发现很难对Security Token中的投票权或治理机制等方面进行准确建模。

Compliance监管分歧

尽管Security Token呼声很高,也有很多公司做出了尝试,跳出这些技术上的限制,我们面临更大的挑战是全球监管制度的差异。

目前没有一个国家放宽有关Security Token的监管区块链政策,各国使用法律不尽相同,以此也会制约着STO在全球范围内的推广,即使在相对监管比较完善的美国,对于Security Token在各州都要适应不同的法律。

| 国家地区 | 类型 | 简要 |

| 美国 | Reg A+ | 小型IPO

发行人可筹集高达2000万美元,投资额和没有限制,须提交发行说明书及2年经审计财报等材料。 发行人最多可筹集5000万美元,非合格投资者只能最高投资其净资产的10%。 |

| Reg D | 针对美国投资人

具体条款参考Rule504、Rule506(b)、Rule(c) 发行人可在12月内筹集最高500万美元,提交FormD |

|

| Reg S | 监管美国企业面向海外投资人的募资。 | |

| 新加坡 | MAS规定任何连续12个月期限,非公开募集总金额不得超过500万新币,且不得超过50个自然人,需向机构投资者进行募集。 | |

| 欧盟 | 针对合格投资者,投资者人数不得超过150人,每位投资者金额不得超过10万欧元,

100万欧元以下可豁免。 |

|

STO美国证券通证化代币发行

最近我们看到了太多的关于Security Token的新闻,但其实我们需要的是更多的代码和更少的话题。

STO造势传播可能是一个新技术市场发展中非常重要的一个方面。但是,在一个早期的市场中,过多的宣传只可能会引起混淆并产生错误的期望。

我们认为关于Security Token,目前所描绘的前景(钱景)与该领域的技术和应用的现实之间仍然存在着较大的差距。

我们今天听到的大多数预测都可能会被证明是错误的,并且随着加密市场的发展,新的机会可能会显露出来。我们应该更多去考量Security Token在技术和财务上的严谨性而不是过渡营销STO这个名词。

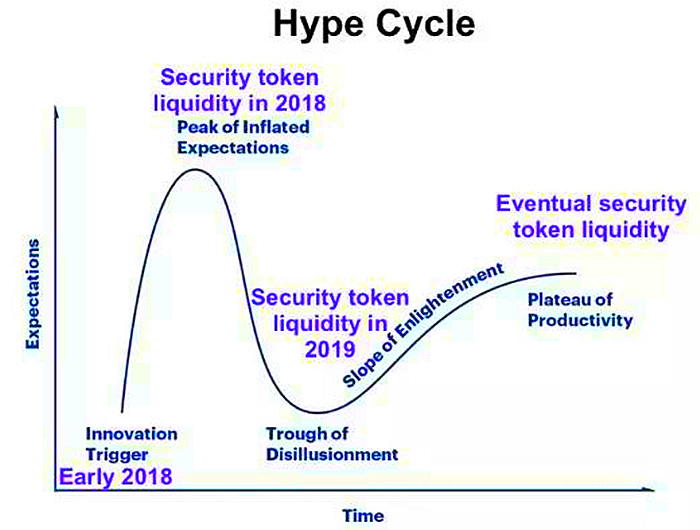

从Hype Cycle曲线来看,我们目前似乎正处于ST膨胀期望的顶点,随着时间的推移或许我们过度到“幻灭期”,经过较长的市场培育启迪期,Security Token最终抵达“生产力高原”而迎来收获的季节。

共识未来

作者:袁皓

区块链神吐槽

区块链神吐槽