PCV要取代流动性挖矿成为新的获取流动性方式?DAO机制的引入改变资本提供者与协议之间的关系?为什么OlympusDAO、Alchemix、Tokemak、Spell等“新面孔”入选经典DeFi2.0案例?老牌DeFi协议有了哪些突出的创新与进展?

10月21日, defieye.io创始人@0x泰迪在DeFi之道【寻宝课堂】频道(https://discord.gg/defidao)

与DeFi之道主理人屏风共同探讨DeFi2.0。以下是主要内容:

DeFi 2.0概念突然火了,它有哪些特征?

0x泰迪:

我觉得可以从三个方面来看:

第一,从产品机制看,DeFi2.0相对DeFi 1.0对流动性挖矿有一个比较大的、根本性的改变。

第二,从创始人团队和投资者来看,DeFi2.0的绝大多数项目,包括olympus和 SPELL都是属于社区驱动的,没有拿VC投资,相对比较草根。然后它有很多的meme的成分在里面,比如说大家可以去看到 spell创始人Daniele把自己的推特签名写成#OccupyDeFi,其实它是有一定的民主精神在里面的。

https://appserversrc.8btc.cn/FkTbsmaREy9szsw6vkfDHy5GyDxl.png

https://appserversrc.8btc.cn/FkTbsmaREy9szsw6vkfDHy5GyDxl.png

olympus也有很多的meme,比如大家在推特会看到很多人的签名是(3,3),这其实就是一种文化。

https://appserversrc.8btc.cn/FpqUhxO9MCyrYPsIArEwZbsPJtiq.png

https://appserversrc.8btc.cn/FpqUhxO9MCyrYPsIArEwZbsPJtiq.png

第三,从运营数据看,现在DeFi2.0的锁仓规模还不是特别大。像olympus还不到30亿美金,正处于上升期,还没有达到能够取代DeFi 1.0的阶段。

DeFi2.0对流动性挖矿机制有哪些改进?

0x泰迪:

其实大家都知道,DeFi 1.0火起来就是因为流动性挖矿。由synthetix开始,经compound点燃,随后由红薯(Yam)、寿司(SushiSwap)推向高潮。

DeFi 1.0创新地方在于提供Pool让用户自己来提供流动性,解决了项目冷启动的问题。随着时间的推移,这种方式实践下来出现新的问题:

第一,通胀问题。项目方把代币送给用户,造成代币通胀。

第二,忠诚度问题。提供流流动性的用户多数是无情的“挖提卖”,这就像是雇佣兵,只认钱,没有忠诚度。尤其在项目低迷的时候,反而更需要流动性。但是大家都比较恐慌,提供流动性的人会把流动性抽走,导致流动性往下走。

DeFi 2.0在解决DeFi 1.0上述问题上,目前出现了三种有代表性的项目。

第一种,olympus。它的基本概念是,项目流动性99%是协议控制,协议用打折的项目代币OHM去购买了用户的流动性。这其实有一点类似ICO,不太一样的是,用户的资金是去了协议,而不是团队手里,这样就解决了雇佣兵问题。

第二种,Tokemak,现在还在启动阶段。它基本的思想是:流动性提供者存单币,获取Tokemak平台的代币(TOKE)奖励。好处是,不会有无偿损失,或者说无偿损失是通过比较严格的机制来保护的。Tokemak还有一个比较新的角色是做流动性的引用者,需要持有并且质押TOKE,然后利用TOKE去投票,决定流动性去哪个Exchange。引入流动性引用者有点像做市商的概念,会去判断哪个地方收益比较高,把流动性引入到哪里去,收益最终归TOKE持有者。这样做,对项目方的好处是,项目方不再需要给流动性提供者提供自己的token奖励,从而减小通胀压力,同时消除雇佣兵问题,质押的是单币,基本没有无偿损失,它的币价风险也是由TOKE来承担,而不是有项目方来承担。所以它在一定程度上解决了DeFi1.0的流动性问题。

最后一个例子,也是最近的都是比较新的:fei+ondo。它的合作方式是,ondo里面开个2池,然后项目项目方来提供ABC代币,fei提供了fei代币,这样就形成ABC-fei的流动性。流动性结束后,fei收取本金和一定的费用,项目方收获剩余费用和承担无常损失。

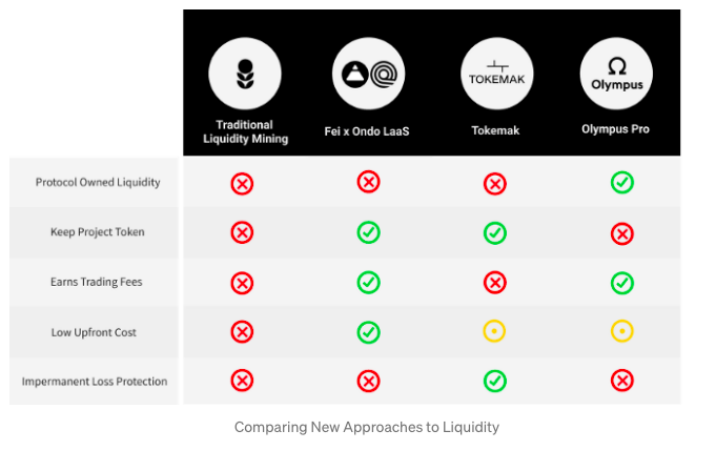

三种模式的区别可以用下图对比:

https://appserversrc.8btc.cn/FguK2LXv2l7WMjw4Ud1Vv6poT_Ra.png

https://appserversrc.8btc.cn/FguK2LXv2l7WMjw4Ud1Vv6poT_Ra.png

DeFi2.0相比1.0有哪些不同?

0x泰迪:

第一,更好的社区驱动。我们可以看一下DeFi的数据,锁仓量在前十名的项目大多数都是传统VC投资的,比如Uniswap、Compound、Maker。YFI和Sushiswap是少数几个社区公平运行的DeFi1.0项目。

OHM、SPELL等DeFi2.0项目的社区驱动会更加强,很多是一些散户在支持。SPELL创始人Daniele在推特的签名#OccupyDeFi,跟2008年金融危机里面的Occupy Wall Street对应。

Occupy Wall Street反映了当时的美国民众希望对金融制度的不满,Occupy DeFi反映了DeFi2.0用户对DeFi1.0被大户或者机构投资者控制的不满,希望以社区驱动Fair launch的形式让更多人获利。

第二,更好的资本利用率。比如我在 YFI和convex里面存了钱以后,这些生息资产会闲置。

alchemix和spell利用这些资产再次抵押产生借出稳定币,提高了闲置资产的资本的利用率。用户可以把 YFI的存款代币放到spell里面,借出美元稳定币去耕种,提高了资本利用率。

https://appserversrc.8btc.cn/Fk06MN730mQ6OS3_g7H_gXYvL2Ao.png

当然,多个智能合约组合在一起里面风险挺大的。之所以Maker、AAVE这些老牌DeFi协议没有这么做,我认为是里面有很多是来自传统资本市场的资本大户,他们风险承受能力比较低。而slell的很多用户来自新生代,对风险的容忍度要高。

第三,无需许可。比如rari capital 的fuse,用户可以自己创建池子,制定利率曲线。curve现在也有无权限许可的factory池子。

第四,更好的用户体验。DeFi 2.0会更加好,比如说前一阵子比较火的由大V 0xb1做的项目fodl,支持一键循环借贷,原理是利用 flashlon。相比手动,这样操作会比较简单。另外一个功能,是自动防止清算,用户就不用实时盯着了。

老牌的DeFi项目,最近有哪些突破性的进展?

0x泰迪:

由于多数老牌DeFi项目由机构投资,做事会比较严谨,大多数时候是闷头干一些优化工作,很久才会有新的突破。比如Uniswap V3解决了DEX的流动性管理问题,AAVE在web3方向上的探索。另外,这大半年来老牌DeFi变得更加去中心化,慢慢把自主权交给社区,比如说Maker几个月前把整个控制权全部交给了社区。最近,AAVE也把前端全部开源了。这样做,一方面有利于项目的去中心化程度,顺应区块链的发展趋势,另一方面可以更加抗审查。

对DeFi发展趋势的预测

0x泰迪:

预测其实很难了,我讲一些思路:

第一条思路,沿着DeFi2.0发展态势,去看一些新的项目上线情况,关注上线以后效果怎么样。

第二条思路,cex和传统金融有什么强需求,在defi上面也会有类似的功能,不过实现方式不一样,最近的例子是火热的dydx,因为合约是刚需,以前是cex做,现在defi有了layer2也可以做。

我比较关注资产管理这一块,中心化交易所里面的资产管理怎么挪到链上去做。比如matrixport,大家可以思考一下,在链上会是什么形态。现在主流的都是超额抵押贷款,如果我们做一些信用贷款的话,怎么来做?另外还有区块链保险、期权以及各种衍生品,现在还比较早期。

另外一块,我觉得比较有意思的是NFT资产的引入可能会有一些大的的变化,比如用这些NFT资产来做一些借贷。

除了defi,还可以关注web3。Web3的底层数据存储和查询已经相对比较成熟了。接下来大家可以关注Web3应用层,去上手体验下。比如mirror,创作者在上面完成创作,作品可以做成NFT,然后版权实现收费。这样就形成了闭环,我觉得比较有意思。

深入参与Web3,有什么样的建议?

0x泰迪:

对于VC投资的项目,大家可以去关注链闻的融资新闻。需要注意的是,二线和三线的VC投资的项目没有关注的必要。如果项目被顶级VC投资,你可以去推特上面去订阅,实时跟踪这几个项目的最新的进展。

还有些项目是社区驱动的,你可以去推荐上面看defi 大v的新关注和新讨论。

在获取项目以后,可以通过defilama、tokenterminal关注项目的运营数据。通过nansen关注smart money的流向,为交易做指导。资讯方面,可以关注defi之道的资讯和defieye的日报,同时也可以关注我们的defieye日报,我们是从投资者角度去关注项目的重大突破,为投资者提供获取阿尔法的信息。

https://weibo.com/ttarticle/p/show?id=2309404696246861562247

区块链神吐槽

区块链神吐槽