申万宏源金融工程 邓虎/蒋辛

https://wxweb.swsresearch.com/report/getDetailReportInfo.do?reportId=327784&reportType=2&OpenId=o31qquMB1ipiIC9udZlaQLpes3wA&continueFlag=a09723bb3302dd019dd3b52706d0847d

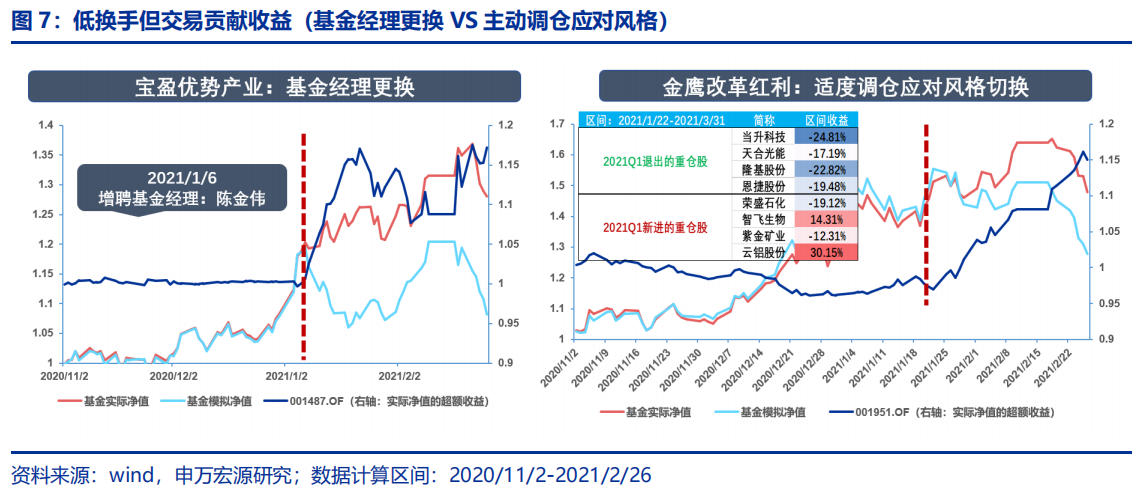

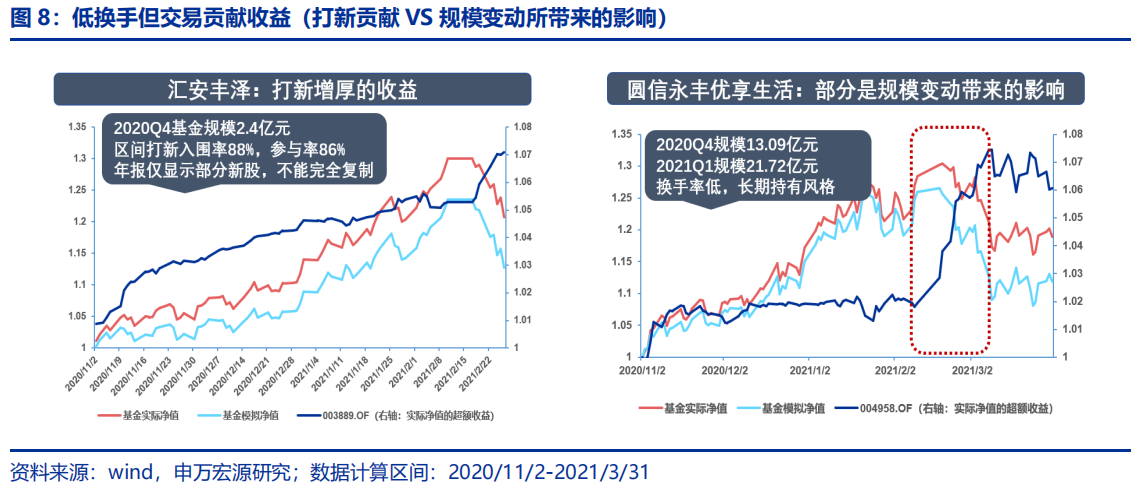

● 换手率较低但交易能力出色基金的背后原因。(1)基金经理的更换,例如宝盈优势产业;(2)适度调仓以应对风格切换,例如汇丰晋信动态策略、金鹰改革红利;(3)打新增厚部分收益,例如汇安丰泽;(4)规模变动所带来的影响,例如圆信永丰优享生活。

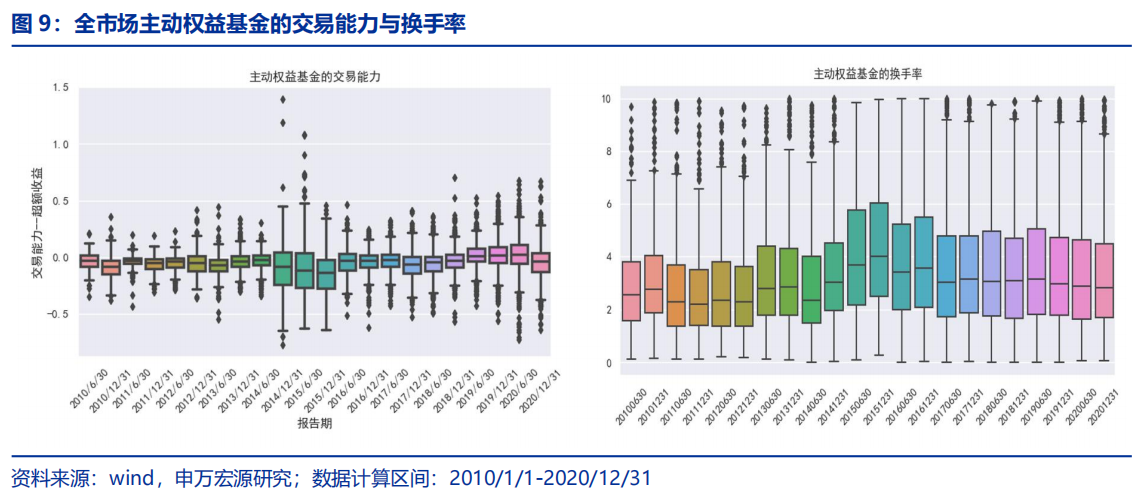

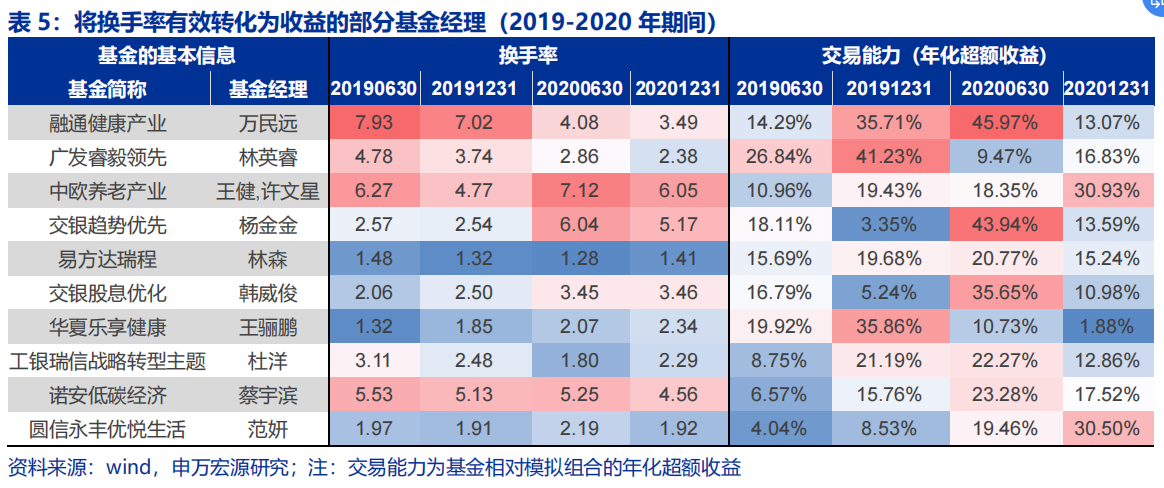

● 交易只是少部分基金经理才具备的能力。全市场主动权益基金经理的平均交易能力为0,但也有少部分基金经理能够将换手率转化为收益率:例如既有较高换手的融通健康产业(万民远)、中欧养老产业(王健、许文星),也有较低换手的易方达瑞程(林森)、圆信永丰优悦生活(范妍),2019-2020年每一期的交易能力都为正,最终为组合增厚收益。

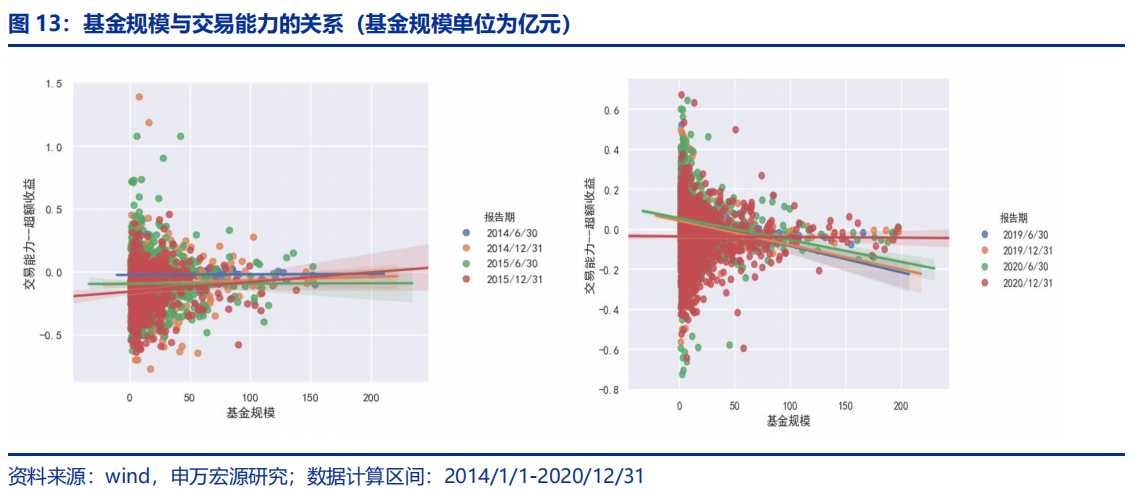

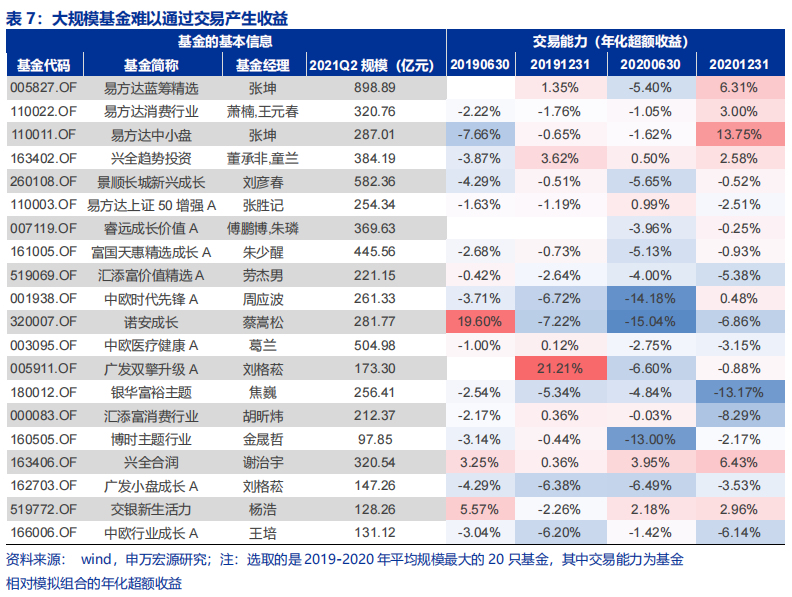

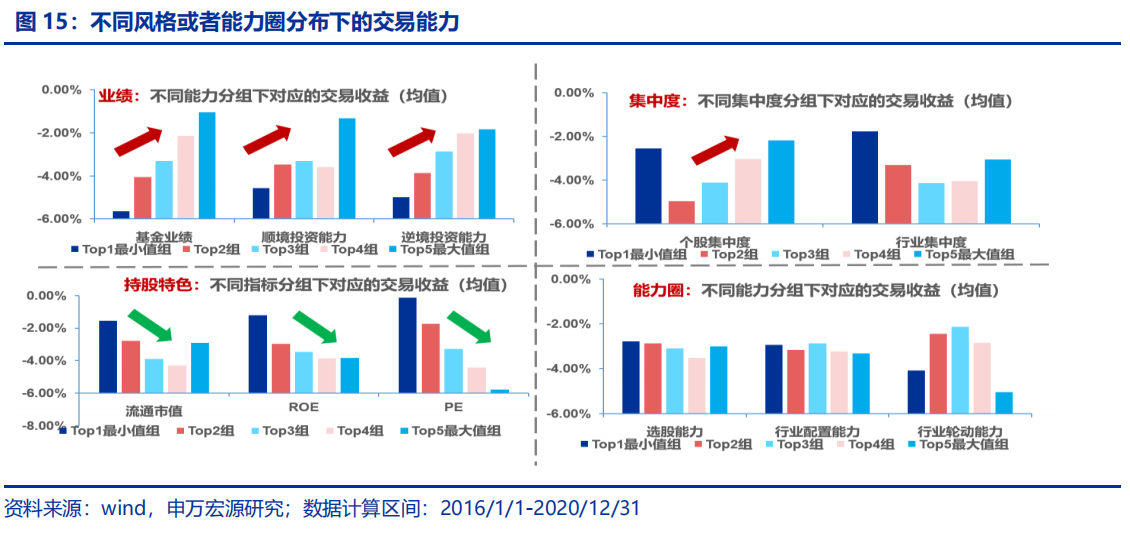

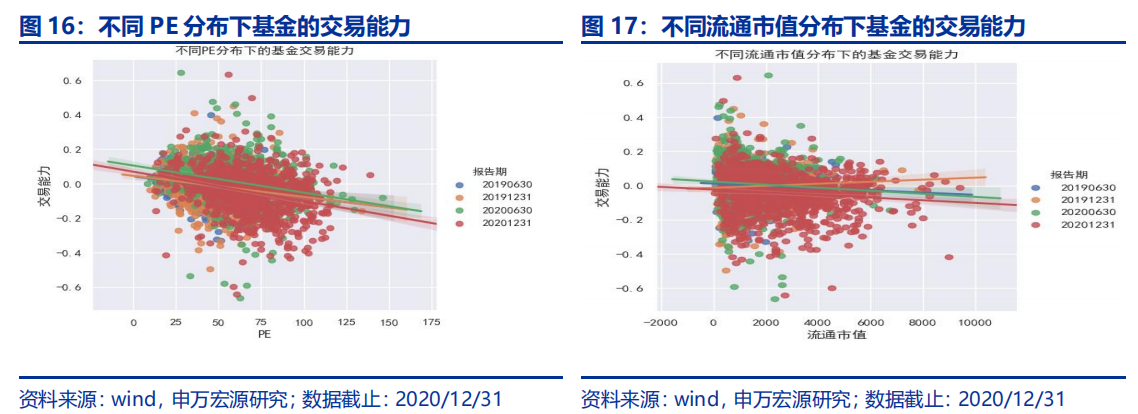

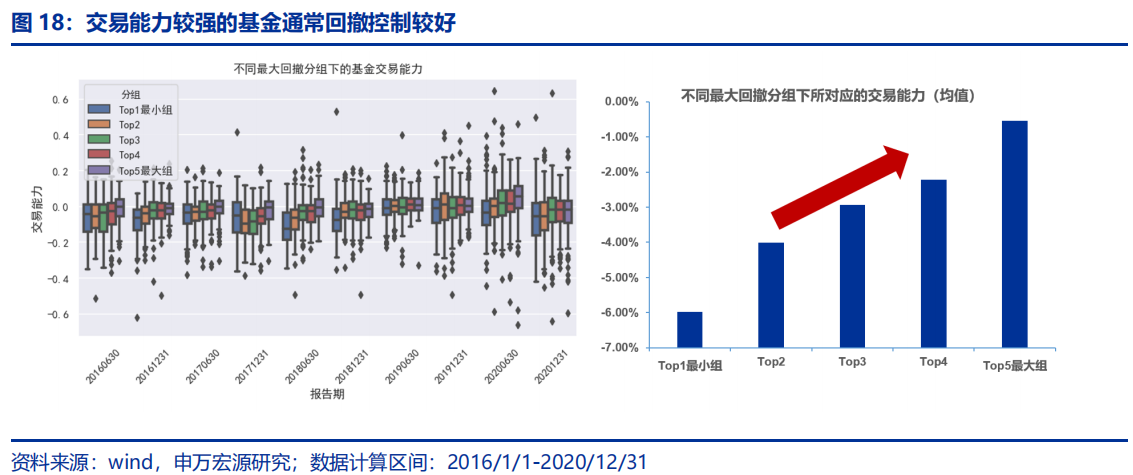

● 哪些维度可能影响基金经理的交易能力?(1)基金规模大小决定交易能力的上限,基金规模在50亿之后调仓难度较大,交易能力接近0;(2)个股集中度最低或者最高的一组,交易产生的收益反而更高,以个股集中度最低为例,量化基金即为最好的例子;(3) PE越高的基金其交易能力可能更弱,流通市值越高的基金交易能力越接近0;(4)最大回撤控制越好的基金,计算的交易能力指标也越靠前。

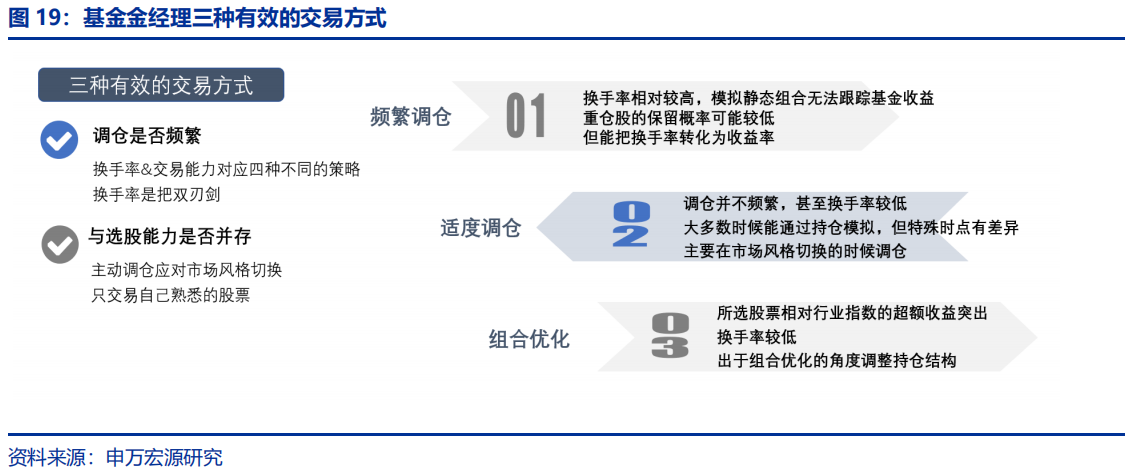

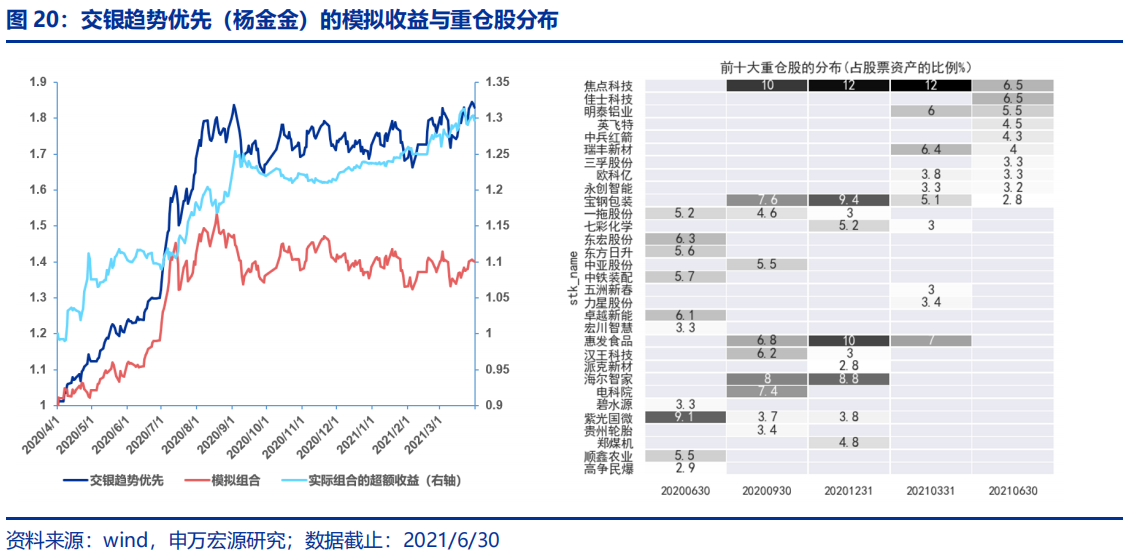

● 三种主流的交易方式。(1)较为频繁的调仓,该类基金我们认为市场敏感度较高,或采用景气度的投资方法,或更偏好中小市值股票,例如交银趋势优先(杨金金);(2)为应对市场风格的适度调仓,例如广发睿毅领先(林英睿),更多是从中观入手,不偏好高估值或拥挤的赛道,更专注寻找有行业景气拐点的行业,调仓主要应对市场风格的切换;(3)与选股能力并存,交易主要是优化组合,例如海富通改革驱动(周雪军),选股能力突出且持股周期也较长,选股是基金的主要收益来源,主要交易的是自己熟悉的股票,以达到优化组合增厚收益的目的。

● 具备哪些交易能力的基金经理更值得我们关注?交易能力是基金经理的能力而并非运气,因此可以作为基金筛选的条件。但选股才是主要收益来源,交易只能作为收益增厚的策略,因此最终通过三个维度对基金进行筛选:选股能力、换手率限制、交易能力。最终构造的FOF组合,自2012/9/1-2021/8/13的累计收益为471.56%,年化收益率为22.37%;期间偏股基金指数的累计收益率为232.02%,年化收益率为14.91%;相对偏股基金指数的年化超额收益为7.46%,信息比率为1.25。

● 风险提示与声明:本报告数据均来自公开信息,不涉及对未来走势的预测,相关模型构建与测算均基于申万宏源研究客观研究,可能存在模型失效等风险。本报告不涉及基金评价业务,不涉及对基金公司、基金经理、基金产品的推荐。阅读本报告时,投资者需结合自身风险偏好及风险承受能力,充分理解基金产品波动、基金经理个人长期投资风格、历史业绩、选股能力、风险偏好等因素,对基金业绩可能造成的影响。报告内容仅供参考,投资者需特别关注官方基金披露信息。

1.1交易能力的识别:模拟组合收益&利润表数据

1.2常见的误区:具备交易能力的基金经理换手都较高

1.3 市场整体:少部分基金经理才拥有的能力

2.哪些维度可能会影响基金经理的交易能力

2.1基金规模决定交易能力的上限

2.2基金经理的风格与能力圈

3.基金经理三种主流的交易方式

3.1较为频繁的调仓:市场敏感度较高

3.2适度的调仓:应对市场风格变化

3.3组合优化策略:与选股能力并存

4.具备哪些交易能力的基金经理更值得关注

4.1具备可持续的交易能力:能力而非运气

4.2两大关键因素:投资理念&能力圈认知

5.风险揭示与声明

交易是把双刃剑,寻找将换手率转化为收益率的基金经理:但通过本文的研究我们发现,真正具备交易能力的基金经理并非是频繁交易,而是在具备较低换手率的情况下,通过主动调仓去应对市场风格的变化,或只交易自己熟悉的股票,将换手率转化为收益率,以此来增厚收益。

1.如何正确看待基金经理的交易能力

1.1 交易能力的识别:模拟组合收益&利润表数据

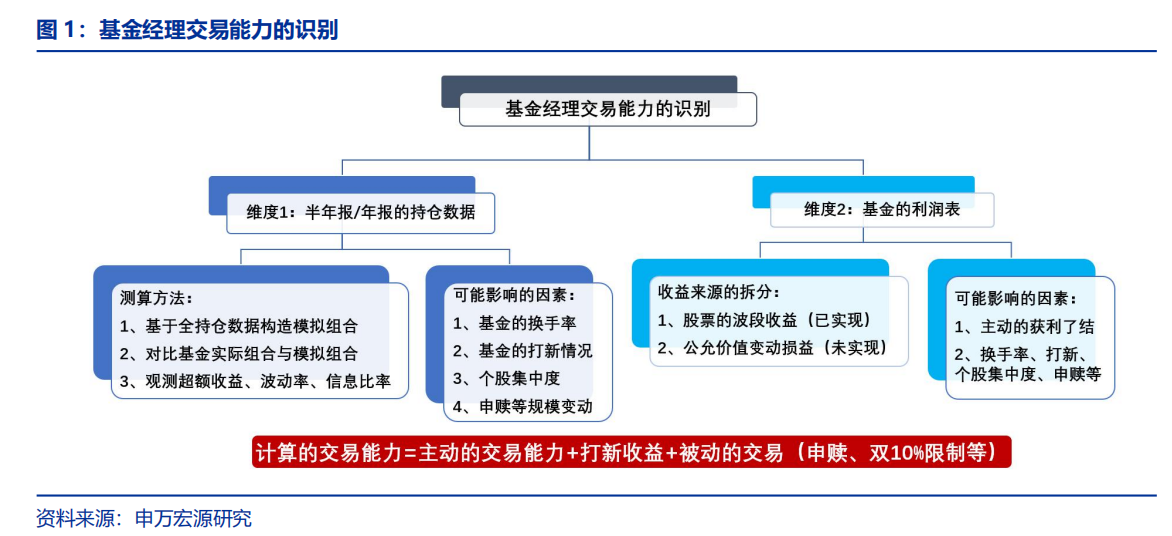

如何定义交易能力?本文主要采用两个方法进行识别:

(1)基于基金公布的全持仓数据(半年报或年报)构造组合,若最终模拟组合的收益与基金实际收益差异较大,我们认为该基金已经调仓。若基金收益高于模拟组合的收益,则交易产生了正收益;若低于模拟组合的收益,则交易产生了负收益。

(2)观测基金的利润表数据,利润表中股票收益主要分为三块:股利收益、股票投资收益(已实现收益)、公允价值变动收益(未实现收益),交易部分的收益将体现在已实现收益中,若已实现收益明显高于未实现收益,则交易产生的收益更多。

通过全持仓所计算的交易能力,也并非都是基金经理主动交易的收益:例如某些基金在6/30或12/31之后的几个交易日获配到新股,则半年报/年报中没有该新股的信息,模拟的收益就有可能低于基金收益;或者因为投资者申赎,基金经理需要买卖股票应对赎回,该部分操作属于被动的交易。

一、根据半年报/年报的数据构造模拟组合

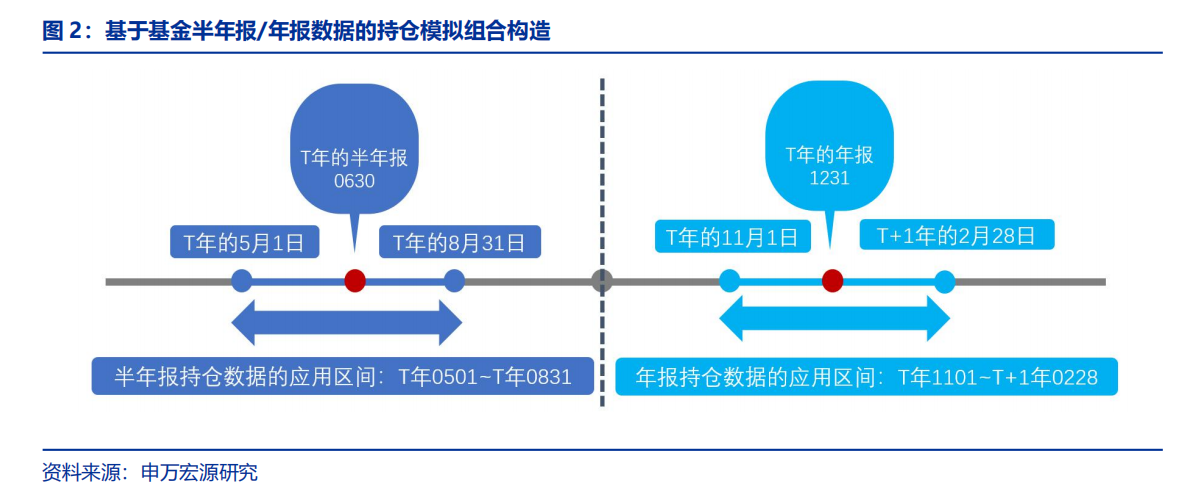

采用第一种方法计算基金经理的交易能力,我们仅选取半年报/年报的数据,时间区间为报告期的前两个月+后两个月,即为:通过半年报的全持仓数据,构造模拟组合观测在5/1-8/31的表现。此时需要注意的是,不仅需要观测基金相对模拟组合的超额收益,还需要观测超额收益的波动率:若超额收益较高且波动率较低,可能是打新或者小部分有效调仓所导致的;若超额收益与波动率都较高,则可能是基金经理对组合大比例调仓应对市场风格,超额收益在部分时间区间会出现跳升。

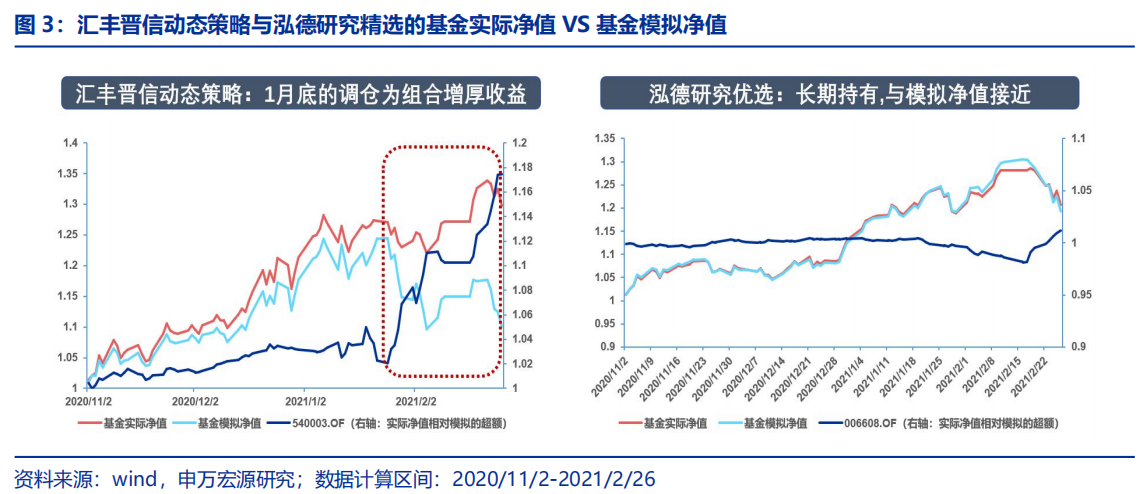

以王克玉管理的泓德研究优选为例:该基金的实际净值与模拟净值走势非常接近,说明基金经理在此期间并未明显调仓,持股风格为长期持有。

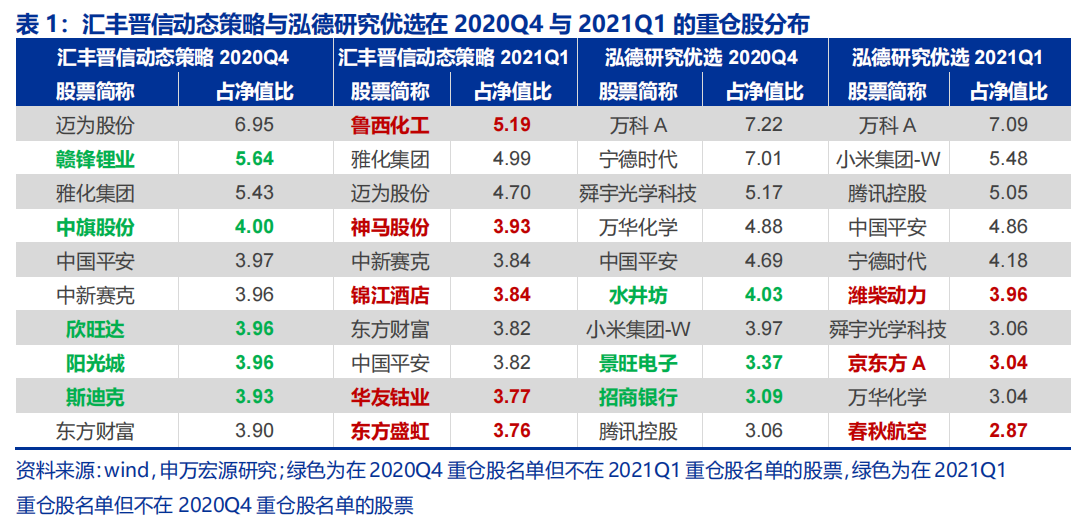

(1)汇丰晋信动态策略的重仓股共更换了5只,其中鲁西化工在2020年的年报中持有比例为2.25%,还没出现在重仓股名单,但2021Q1已经成为第一大重仓股占比5.19%,鲁西化工在2021Q1的涨跌幅为21.52%,为组合贡献较高收益; 另外2020年报显示该基金也并未持有神马股份,但2021Q1已经出现在重仓股名单占比3.93%,其中神马股份2021Q1涨幅为24.54%。再具体看退出前十大的股票在2021Q1的涨跌幅:赣锋锂业(-6.86%)、中旗股份(-4.17%)、欣旺达(-36.73%)、阳光城(-6.75%)、斯迪克(2.42%),退出2021Q1前十大的股票在一季度整体表现都较差。结合上下分析,我们认为汇丰晋信动态策略在2021年1月底的调仓,成功应对市场风格切换,交易能力突出。

(2)泓德研究优选的重仓股虽然更换了3只,但2021Q1新进的三只重仓股本身已出现在2020的年报中:潍柴动力占比3.03%(排名13,2021Q1涨幅21.85%),京东方A占比2.97%(排名14,2021Q1涨幅4.50%)、春秋航空占比2.86%(排名15,2021Q1涨幅7.45%),三只股票的涨幅相对部分2020Q4原有重仓股更高,在持股较为分散的背景下出现在2021Q1的重仓股名单中。我们认为泓德研究优选在2020年年报的前后共4个月并未明显调仓,几乎没有主动产生交易。

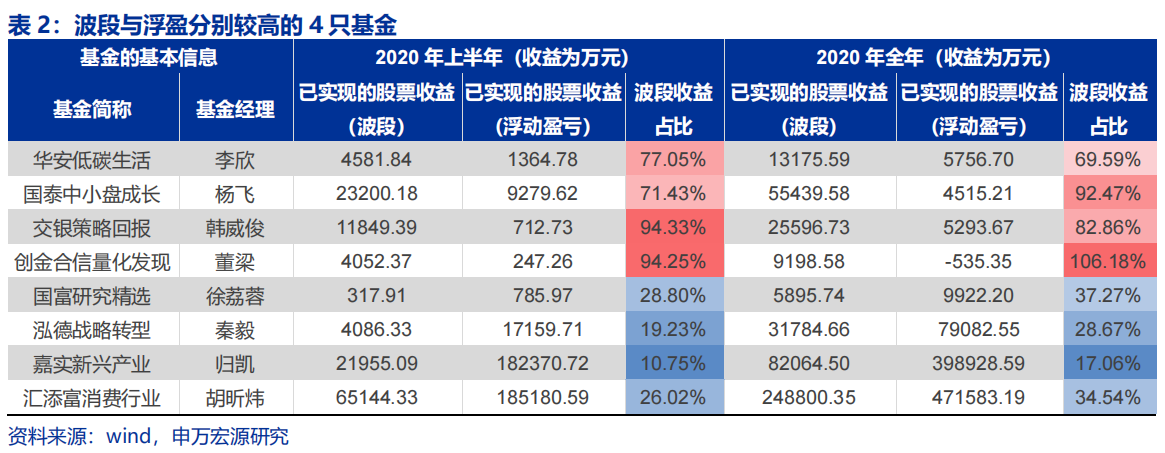

从基金的利润表中我们也可以看出基金经理是否偏好交易,以下我们分别列出2020年已实现收益占比较高的四只基金与未实现收益占比较高的四只基金。

以华安低碳生活为例,2020年上半年已实现收益占比为77.05%,换手率为446.30%;全年已实现收益占比为69.59%,换手率为567.90%。股票部分的收益更多来自于已实现收益,且换手率较高,因此我们认为该基金交易产生的收益较高。

以国富研究精选为例,该基金在2020年上半年已实现收益占比为28.80%,换手率为86.17%;2020年全年已实现收益占比为37.27%,换手率为106.85%,在较低换手率的背景下股票收益以未实现收益为主,因此我们认为该基金较少交易,更多是买入并长期持股的投资风格。

一、换手率&交易能力的维度:四种不同的投资策略

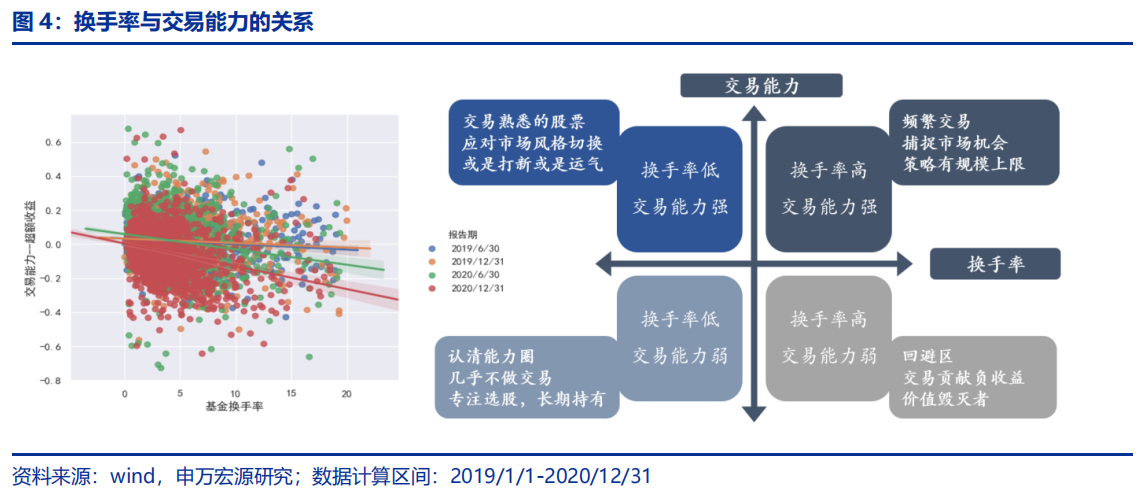

通常投资者都认为具备较高换手率的基金经理可能才具备交易能力,但我们研究发现结论刚好相反:以下图为例,构造每一期基金的交易能力(基金实际收益相对全持仓模拟组合的年化超额收益)与换手率的散点图,换手率越高交易能力可能越弱,甚至交易部分几乎产生的是负收益。

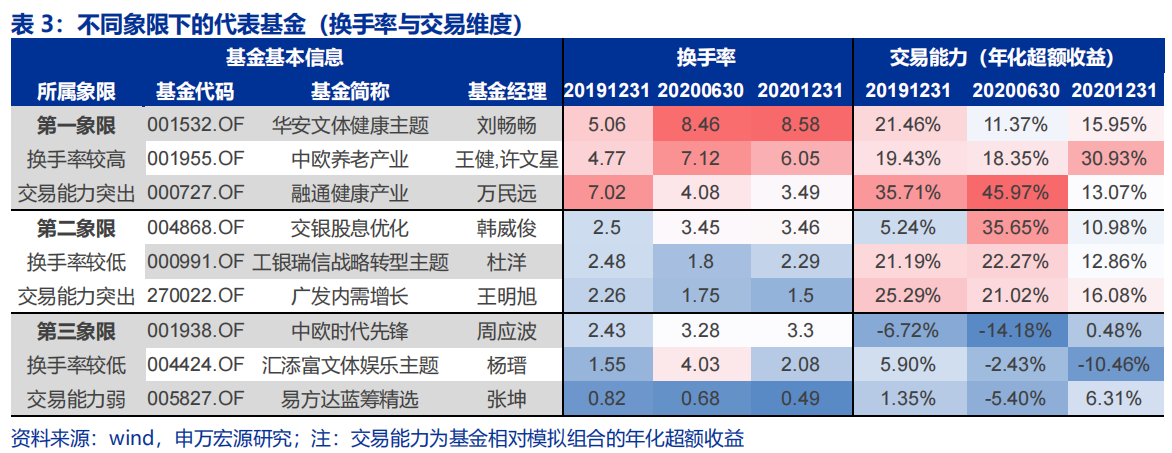

若将换手率与交易能力看成两个维度,可以划分为四个象限:

第一象限:换手率较高&交易能力强。这部分基金通常是大家理解的具备交易能力的基金,但从以上散点图可以看出,在右上角的基金数量非常少。通过频繁交易去增厚收益的难度较大,且胜率较低,只有少部分基金经理具备该项能力,例如以下表格举例的华安文体健康主题(刘畅畅)、中欧养老产业(王健、许文星)、融通健康产业(万民远)。

第二象限:换手率较低&交易能力强。从以上散点图可以看出,该象限的基金反而占比较高,说明交易不在于频次而在于胜率,或应对市场风格的切换,或只交易自己熟悉的部分股票,当然也可能是打新或者被动调仓的运气所在。例如交银股息优化(韩威俊)、工银瑞信战略转型主题(杜洋)、广发内需增长(王明旭)。

第三象限:换手率较低&交易能力弱。该象限的基金也较多,通常这类基金经理更多将能力专注于选股,长期持有,认清自身的能力圈,不做能力圈边界之外的策略。例如中欧时代先锋(周应波)、汇添富文体娱乐主题(杨瑨)、易方达蓝筹精选(张坤),都属于换手较低,选股能力出色的基金经理,通常也是管理大规模的基金经理。

第四象限:换手率较高&交易能力弱。该象限的基金喜欢频繁交易,但交易产生的是负收益,采用的是价值毁灭的策略,我们应该回避。

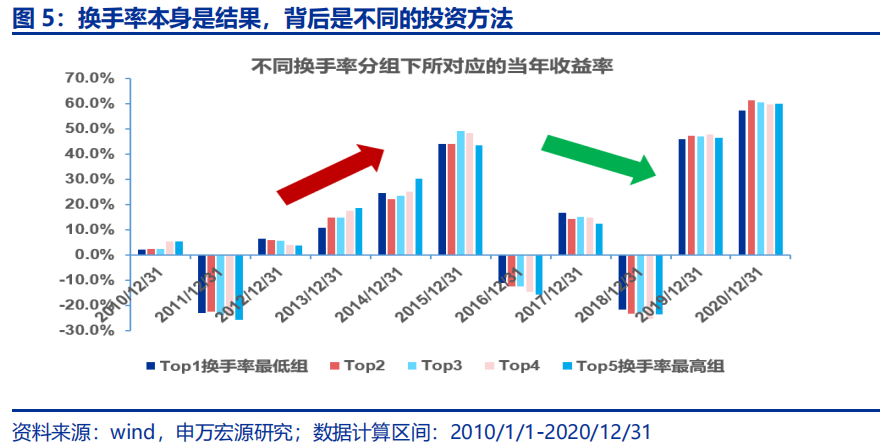

换手率是把双刃剑,背后代表的是不同的投资理念与投资方法。每一年将主动权益基金的换手率分为5组,并观测这5组基金在当年的平均收益率。可以看出:2011年与2012年换手率最低的组收益更高;2013-2014年换手率越高收益也越高;2016-2018年换手率越高收益越低。这背后也主要与市场环境密切相关,2013-2015年市场更多是小市值股票、热点主题股票为主,追热点追动量的策略收益更高;2016年之后A股估值体系重塑,基本面投资、高质量证券筛选成为主流策略,频繁交易反而会错过收益。

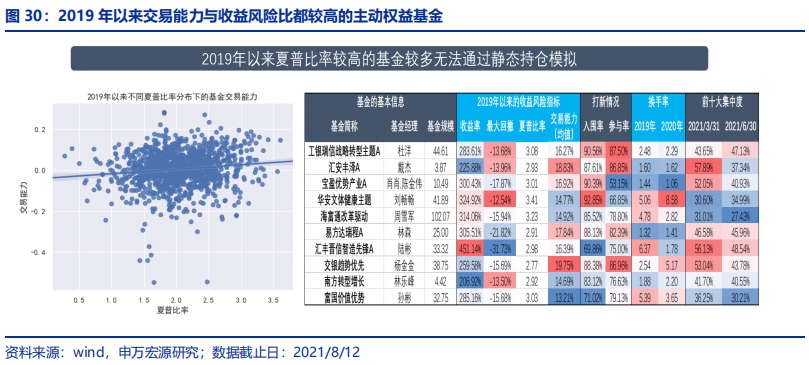

即使在基本面投资的背景下,我们发现也有部分基金经理能将换手率转化为收益率:换手率较高且收益风险比较高。这些基金我们基本上可以归纳为以上第一象限的基金,虽然能找到特殊例子,但这是少部分基金经理才具备的能力。

以上我们发现交易能力出色的反而是换手率较低的这部分基金,而背后主要是四种情形,如下

(1)基金经理的更换:以宝盈优势产业为例,模拟2020年的年报持仓,从2020/11/2-2021/1/5的模拟效果都较好,基金实际净值与模拟组合净值高度重合。但2021/1/6之后基金收益明显高于模拟组合的收益,主要原因也是该基金在2021/1/6增聘陈金伟为基金经理,与之前的持股风格相比发生较大变化:肖肖独自管理该产品期间以食品饮料和农林牧渔为主,增聘陈金伟之后2021Q1重仓股显示以机械、化工、电子等行业为主。

(3)打新增厚部分收益:汇安丰泽在2020年的换手率也较低(上半年换手率253.73%,全年换手率161.83%),但该基金交易能力显示较突出,且超额收益较为稳定,具体看持仓并未发生明显变化,我们认为主要是打新部分收益无法计入模拟组合收益所导致:2020Q4基金规模在2.4亿元,期间打新的入围率与参与率都较高,打新收益对组合收益增厚明显。

(4)规模变动所带来的影响:圆信永丰优享生活显示在2021年2月份的交易能力较突出,但3月份之后基金收益与组合收益的差距开始缩小。具体看两个季度的持仓也没有发生明显变化,我们认为该部分收益可能不全是基金经理主动交易所产生的收益,规模变动也会对最终结果带来影响:该基金2021Q1总申购份额为5.56亿份,总赎回份额为3.49亿份,净申购份额为2亿份,约占基金总份额的20%,申购的资金需要建仓期,在2月下跌的市场环境中跌幅相对会更小。

一、交易并不是主流的策略,是少部分基金经理增厚收益的能力

若我们采用Brinson的收益拆分模型,会发现大多数基金的主要收益来源为选股,这本身也是基金经理的核心竞争力。从下图也可以看出,我们画出主动权益基金在每个报告期的交易能力分布图,发现基本上在0左右波动,即为全市场主动权益基金经理的平均交易能力为0。

采用利润表拆分的方法分析,计算股票已实现收益与未实现收益,从以下分布图可以看出: 2014-2015年、2019-2020年的已实现收益明显更高,牛市期间获利部分的收益明显高于浮动收益,主要原因也是牛市期间,投资者对基金的关注度提升,申赎频率加大,基金经理为应对申赎需要买卖股票,变现部分的收益最终变得更多。

以下列出2019-2020期间已实现收益较高的基金,部分是本身换手率较高,主动调仓的因素,例如华商量化进取,该基金在2020年的换手率为1157.64%;也有部分是投资者申赎所导致,例如工银瑞信新生代消费,该基金2020年换手率为262.30%,但因为投资者较大比例的赎回(2019年年底份额为5.52亿份,2020年年底分为为2.88亿份),基金经理卖出股票,最后该部分收益体现在已实现收益中。

基金经理不同的投资风格对应不同的能力圈分布,同时评价能力圈的指标也不可能适用所有基金,只能在特定分类下的可比基金中,才有比较的意义。以下我们主要从四个维度进行展开:管理规模、组合构造方式、持股风格以及能力圈分布,观测哪些因素可能会影响到基金经理的交易能力。

基金规模在50亿之后调仓难度较大,交易能力接近0:不管是2014-2015年的市场,还是2019-2020年的市场,从下图可以看出,随着基金规模的逐步增加,基金的交易能力逐步接近于0。规模在10亿元以下的基金中可能会出现交易能力很强的基金经理,但规模在50亿以上之后,通过公布的持仓所构造的组合,最后和基金实际收益相差较小。

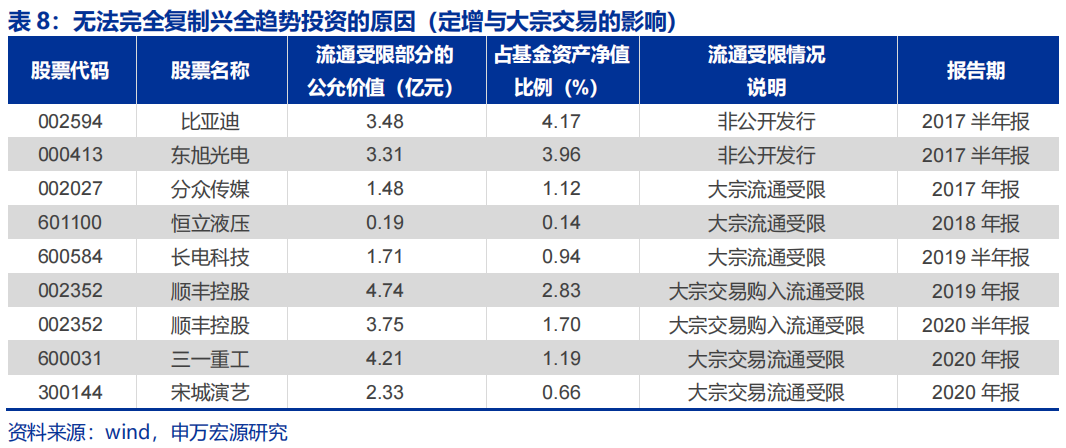

以易方达蓝筹精选(张坤)、兴全趋势投资(董承非)、景顺长城新兴成长(刘彦春)为例,利用半年报/年报持仓构造的组合与实际基金净值进行对比,发现易方达蓝筹精选与景顺长城新兴成长的实际净值与模拟净值都非常接近,但兴全趋势投资的基金实际收益明显高于模拟的收益。

一、基金业绩与交易能力的关系:业绩更好的基金通常交易产生的收益更高,或者说业绩更差的基金交易贡献的负收益较多;

二、行业/个股集中度:个股集中度最低或者最高的一组,交易的收益反而更高。而个股集中度较低的基金中最具代表性的即为量化基金,量化基金具备“黑箱策略”的特色,优秀的量化基金不可能通过公布的持仓模拟出业绩。交易能力在行业集中度上没有明显区分,即为行业均衡的风格或者行业偏好的风格都有可能具备交易能力。

三、能力圈分布:不同选股能力、行业配置能力或者行业轮动能力的基金,在交易能力上也没有明显区分。

通过以上的分析,我们可以将基金经理主流的有效交易方式分为三种:

(1)较为频繁的交易:无法通过静态持仓模拟组合收益,每一期重仓股的保留概率可能较低,但出色的基金经理能够将换手率转化为收益率;

(2)应对风格切换的调仓:该部分基金经理的换手率并不高,大多数时候静态持仓模拟的组合与基金实际走势相似,但特殊时点会有差异。基金经理主要基于市场风格切换的判断,或者结合自上而下宏观经济的判断,会对组合进行调整。

(3)出于组合优化的考虑:其核心竞争力仍然是选股,所选股票相对行业指数的超额收益突出,但模拟组合的收益与基金实际收益也会有差异,具体看买入卖出较多的股票,可能也是长期持有的股票,基金经理主要基于组合优化的角度调整持仓结构。

以下为换手率相对较高,但基金实际收益高于模拟组合收益,且重仓股保留概率并不靠前的部分基金。该类基金我们认为市场敏感度较高,或采用景气度的投资方法,或更偏好中小市值股票。

重仓股的流通市值相对较低,例如2021Q2重仓股焦点科技流通市值55.30亿元,佳士科技流通市值为76.17亿元,英飞特流通市值为69.18亿元。

第二象限的基金(换手率较低&交易能力强)有部分主要是出于应对市场风格切换的考虑,我们选取换手率相对较低,交易产生收益较高,但交易收益的波动率也同时较大的基金,该类基金即为在特殊时点进行调仓,超额收益出现突然跳升的情形。

因此我们认为林英睿的风格更多是从中观入手,不偏好高估值或拥挤的赛道,更专注寻找有行业景气拐点的行业,调仓主要应对市场风格的切换。

第二象限的基金(换手率较低&交易能力强)另一类策略即为组合优化的策略,该类基金的持股周期一般较长,且所选股票的超额收益也较高,换手率较低也可能在中位数水平,但交易所产生的收益相对较高,且交易收益不是跳跃性的增加,而是较为平稳的增长。我们认为这类基金的投资策略即为以选股能力为主,出于组合优化的角度适度交易以增厚收益,交易能力与选股能力并存。

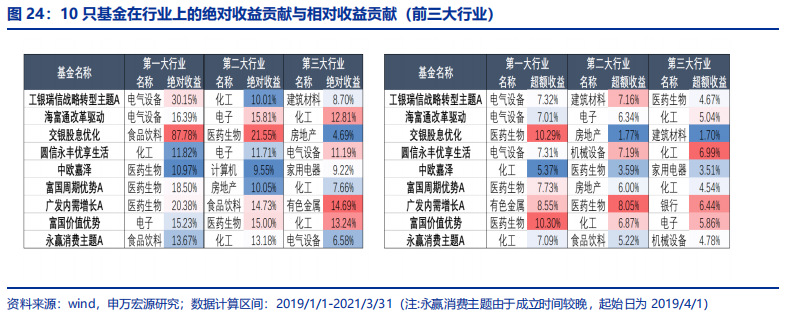

大多数基金经理绝对收益贡献最高的三个行业与相对收益贡献最高的三个行业有一定的重叠度,说明基金经理清楚自己的能力圈,在擅长的领域中加大配置,并选出具备超额收益的股票。从行业分布上看,都是近几年较为热门的行业,且最终能在热门赛道中做出超额收益。例如富国价值优势,电子、医药生物以及化工是收益贡献最多的三个行业,同时也是超额收益最高的三个行业。

具体分析该类基金的特点,以海富通改革驱动(周雪军)为例:选股收益以及交易部分的收益都较高,公布的持仓模拟的收益与基金实际收益仍然差异较大,且交易部分的净值线相对平滑,并未出现突然跳升的情形。

具体看能力圈分布,基金经理采用行业与个股均分散的组合构造方式,在选股能力、行业配置能力、顺境/逆境上都较为突出,在周期、先进制造以及科技创新的板块中选股能力都出色,超额收益稳健。

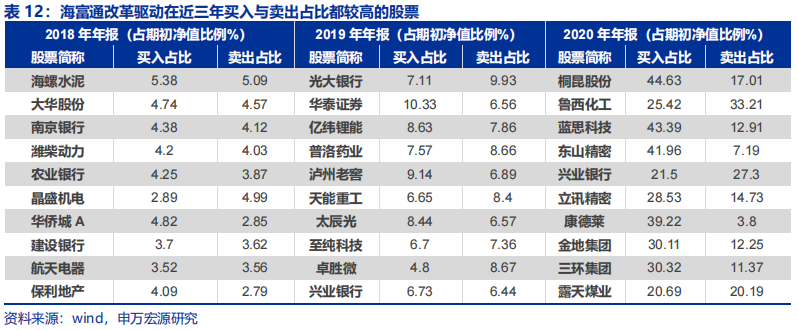

而这些股票部分也是海富通改革驱动的重仓股,例如以2020年年报为例,买入与卖出比例都较高的桐昆股份、鲁西化工等都是2020年年报的重仓股,蓝思科技为2020Q3的重仓股。

从利润表的数据进行验证,海富通改革驱动的已实现收益通常都高于未实现收益,表明获利部分的收益相对更多,结合基金经理本身持股周期也较长的特征,我们认为海富通改革驱动更多是处于组合优化的角度进行交易,以增厚组合的收益。

4.1 具备可持续的交易能力:能力而非运气

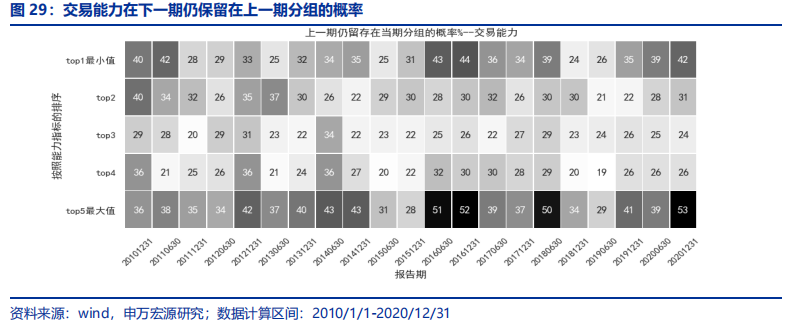

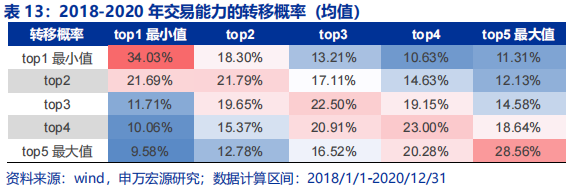

每个报告期计算每只主动权益基金的交易能力,并将其分为5组,Top1即为交易能力最弱的一组,Top5为交易能力最强的一组,观测在下一个报告期该基金仍能留在该分组的概率。从下图可以看出,Top1组与Top5组的保留概率最高,即为交易能力较强的基金大概率下一期交易能力仍然较出色,但交易能力较弱的基金大概率下一期交易能力较弱,因此我们认为交易能力是基金经理的能力而并非运气。

同时也可以观测交易能力的转移概率,上一期被分在某一组的基金下一期留在当前分组的概率最大,转移到其他组的概率相对较小。例如上一期在Top5交易能力最强组的基金,下一期留在Top5组的平均概率为28.56%,转移到Top1或Top2等其他概率的组相对较小,即使转移也是转移到Top4组的概率稍高,而这一组的交易能力仍然属于较高的一组。

选取2019年以来夏普比率相对较高的基金,可以看出其交易部分的收益也较高,部分可能是打新所导致,也有部分是主动调仓所交易增厚的收益。且全市场整体看,夏普比率与交易能力的散点图也存在一定的正相关,交易确实可能为组合贡献收益,而并非单纯的运气成分。

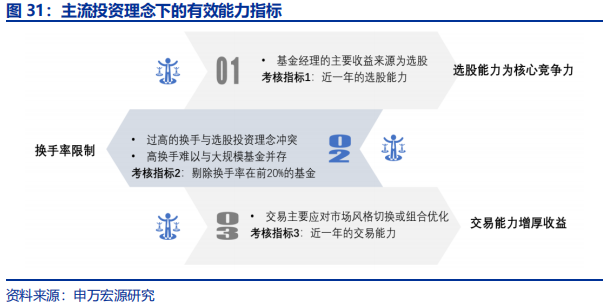

通过以上的分析我们知道:(1)交易是少数基金经理才具备的能力,且该项能力的可持续性较高,是能力而并非运气;(2)但交易产生的收益也并不能是策略的主要收益来源,选股才是主要收益来源,交易应该是收益增厚的策略;(3)基金规模增加之后,会限制基金经理的调仓,交易能力最终趋于0,因此频繁调仓的基金并不是我们最终寻找的,策略构造中我们会适度限制该基金的换手率。因此最终我们通过三个维度对基金进行筛选:选股能力、换手率限制、交易能力。

(1)计算该基金近一年的选股能力(基于报年报/年报的持仓数据,观测基金经理所选股票相对行业指数的超额收益),即为两个报告期的均值;

(2)剔除换手率在前20%的基金;

(3)计算基金在近一年的交易能力(基金实际收益相对全持仓模拟组合的年化超额收益),即为两个报告期的均值;

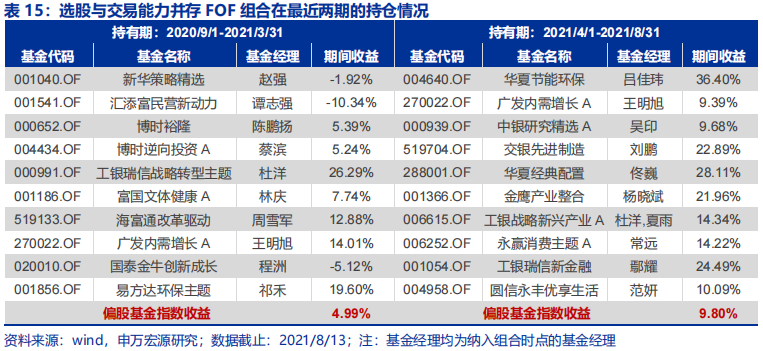

(4)在半年报或年报公布之后对组合进行调仓,剔除纳入时点所对应的最近报告期在2亿元以下的基金,剔除纳入时点为暂停申购/暂停大额申购/包含持有期的基金,选取选股能力与交易能力排名相对靠前的10只基金,等权持有中间不做再平衡操作。

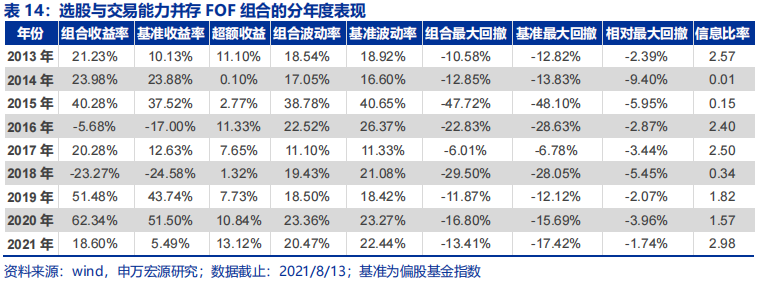

选股与交易能力并存FOF组合的整体表现:该策略的基金特征为选股能力与交易能力并存,自2012/9/1-2021/8/13的累计收益为471.56%,年化收益率为22.37%;期间偏股基金指数的累计收益率为232.02%,年化收益率为14.91%;相对偏股基金指数的年化超额收益为7.46%,信息比率为1.25。

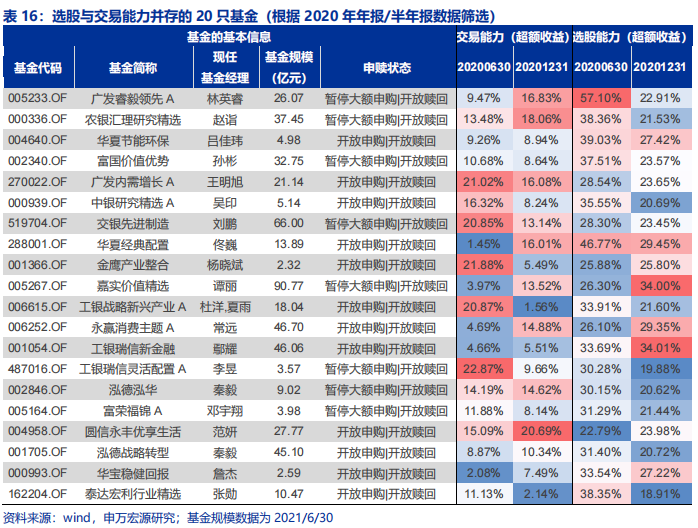

若不考虑大额申购的限制,根据以上方法,我们筛选出选股与交易能力整体排名靠前的20只基金。交易能力即为基金实际收益相对模拟组合的年化收益,选股能力即为所选股票相对行业指数的超额收益,并通过持仓市值加权得到。

从以下结果我们可以看出,这些基金主要收益来源为选股,会适度调整组合以应对市场风格切换或优化组合,交易更多是增厚收益的作用。且从基金经理的投资风格看,大多为长期持股的风格,换手率并不高,采用自下而上的选股投资理念,对能力圈有清晰的认知。

往期报告

--固收+系列--

3.《固收+基金里哪些择时能力强?哪些风控能力强?哪些持有体验好?》

--量化新思路系列--

--指数与创新产品系列--

4.《2020美国ETF创新产品:主动ETF迎来“高光时刻” 》

5.《底层资产多样化,市场特征差异大:海外REITs产品介绍》

7.《基建REITs上市前瞻:关注产权类REITs上市后的交易机会》

--转债研究系列--

3.《长短结合、取舍有道——2020年四季度可转债市场展望》

5.《转债持仓性价比显著提升—2021年一季度基金转债持仓分析》

--股票基金系列--

4.《如何预测基金仓位?——基金仓位测算模型与仓位择时效果检验》

8.《刻画顺境和逆境投资能力,寻找不惧市场风格切换的基金经理》

--债券基金系列--

--新股研究系列--

2.《中签率大幅提升,关注打新基金投资机会——首批科创板新股打新收益测算》

3.《硕果累累,以待来年——2020年新股市场总结与2021年展望》

--机器学习系列--

--行业景气系列--

--行业量化配置系列--

1.《趋势、情绪、资金与基本面共振,构建超额收益相对稳健的行业组合》

--海外资产管理公司系列--

区块链神吐槽

区块链神吐槽