在全市场2000多名基金经理,林国怀是一个少数派,或者说,他选择了一条少有人的道路。

作为兴证全球基金FOF投资总监,这是一个很小众的职业选择——截至6月底,公募FOF整体规模刚刚超过 1700 亿,占公募基金23万亿总规模的不到1%;林国怀管理公募FOF规模超200亿,占整体FOF规模比例1/10以上。

对规模的焦虑伴随着很多基金经理的职业生涯,这也让很多雄心勃勃的从业者天然地抗拒FOF基金经理的岗位——投资基金本身不如投资股票更容易产生快感;同样的道理,把基金作为底层投资标的的FOF也远不如股票基金容易讲出那些激动人心的投资故事。

但林国怀很淡定,在他眼中,公募FOF从不是一个冷门的赛道,未来更不会是。

“波动是风险的一种体现形式,净值的增长没有变成基民的实际收益,很多时候都是因为波动会使得人们做出错误的决策和行动。而FOF可以有效的降低波动。未来,FOF的优势会更加明显。”

今年7月,一只FOF单日募集资金超180亿,最终以46%的比例配售,这只产品就是林国怀管理的兴证全球优选平衡FOF。如火如荼的募集也与林国怀亮眼的业绩密不可分。这位拥有10余年基金配置经验的FOF基金经理,管理的兴全优选进取FOF,成立1年多以来获得了45.64%的收益,同期表现在全市场FOF中排名前列。

而FOF的优势在他的代表产品兴全安泰平衡养老FOF有着更鲜明的呈现。

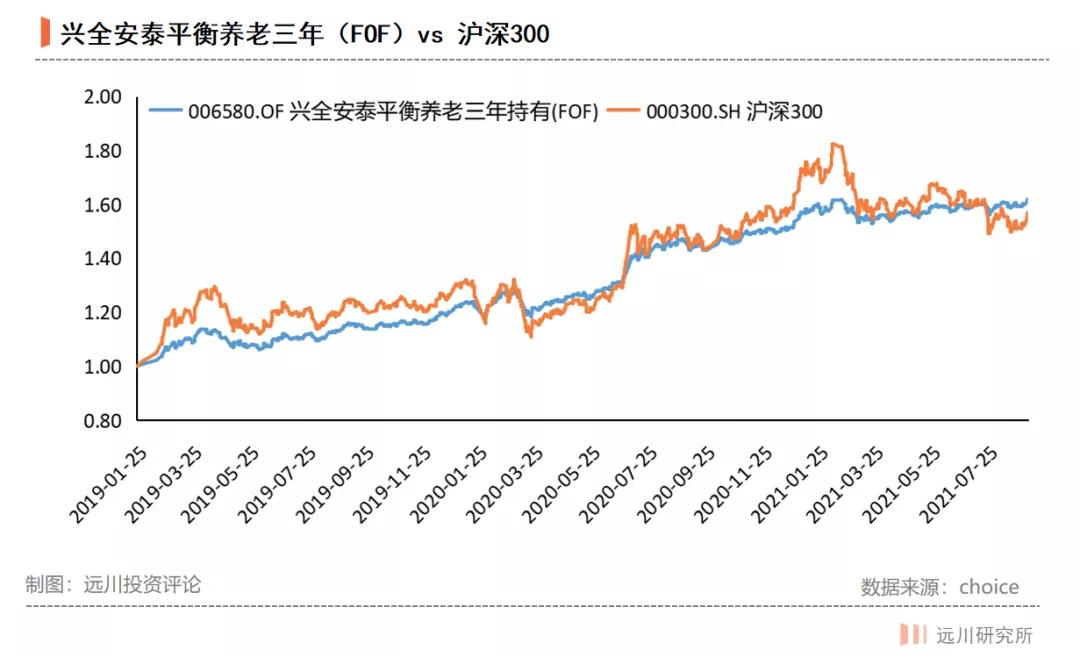

作为一只股债平衡的基金,权益资产的中枢水平是 50%,林国怀的这只FOF从2019年1月25日成立至今,获得了61.63%的收益,不仅跑赢了过去三年表现不俗的沪深300指数,而且同期的最大回撤仅为7.79%,远低于沪深300指数18.19%的回撤程度。

这也让我们好奇,过去一直以股票投资见长的兴证全球基金,为什么会开辟出一片FOF的天地?林国怀又是凭借着怎样的基金投资方法取得了长期优异的业绩?

01

兴全式的价值观:让持有人赚到钱

对于股票投资部门来说,找到好公司、构建有性价比的股票组合就是兴全投研体系的一个核心,这一点在公司顶流基金经理董承非、谢治宇、乔迁的身上都有组合上都有鲜明的痕迹。如果说,林国怀的投资有何不同,那最重要的一点,就是他通过买基金来表达他对投资世界的理解和审美取向。

为什么是基金?这个问题又要回到“给持有人赚钱”的使命上。

林国怀是一个很接地气,又能在此之上抽象出普遍原则的基金经理。在各种能够接触到普通基民的路演现场,他和他的团队都会让客户填写一份投资行为调查问卷,收集和归纳他们的投资行为。在这个原创的研究过程中,林国怀构建了一个名叫“交易损耗”的指标,直指“基金赚钱,基民不赚钱”这个问题的痛点。

所谓“交易损耗”就是指客户在单只基金上赚到的钱与基金净值增长率之间的差值,而这个指标的数值大小与基金本身的波动率高度相关。说得更直白一点,基金的波动率越大,越考验持有人的承受能力。承受不了波动的基民,或是来不及等反弹就要用钱的人,一旦下车,就与基金此后的净值增长无缘了。

在林国怀看来,尤其是对于非专业的基金投资者来说,波动本身就是风险,每个人的承受能力、投资期限都是有限的。他必须要考虑到普通人的这些约束条件,减少波动,就是减少人们做出错误投资决策的概率。

一旦站在持有人的立场上思考问题,林国怀就很清楚,对很多普通人来说,当基金产品的持有体验越接近银行理财或者余额宝的投资体验时,就越能拿得住,就越能挣到钱。

出于这种价值取向,林国怀选择了FOF的道路,最关键的一个考量就是它真的可以降低基金的波动率。

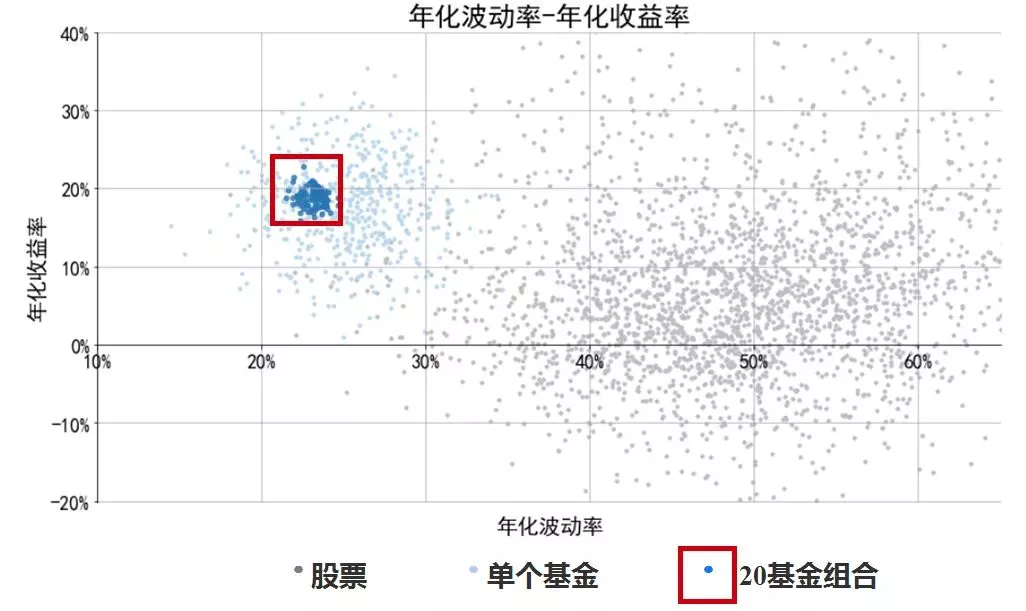

他曾做过一个散点图,以年化收益率为纵轴,以年化波动率为横轴,将基金组合和单一基金的分布做对比——根据历史数据测算,即便是随机选择20只基金构成投资组合(红框内),整体的波动率大概率会比单只基金(浅蓝点)、比股票(灰点)更低,而在收益率上,基金组合和单只基金的年中位值差不多。

“这就说明FOF在显著降低了波动、优化持有体验的同时,并没有牺牲收益率。”

而这个结论,还只是随机选择20只基金构建组合得到的。一旦加入主动的研究和管理,往往能够得到更加优化的投资结果。

在这一点上,秉承着兴全价值观的林国怀,也践行着典型的兴全式投资体系。

02

兴全式的基金投资:注重性价比的均衡组合

作为兴全的一名的基金经理,林国怀的基金组合,也流露出典型的兴全式审美——逆向、均衡、注重性价比。这既受到了兴全系的投研熏陶,也与林国怀的性格相契合。

林国怀是一个极其理性的人。对待人们的言论,他总是会怀有天然的疑问,转而更相信数据反映出的真实行为模式。在这种审慎的态度下,他哪怕再看好一只基金也不会配置过高,尤其是股票基金,他的持仓占比一般不会超过5%。

这种审慎的均衡法则,曾让兴全的基金产品,在一众押注赛道的同类中别树一帜。如今,也成为了兴全系FOF的鲜明标签。

但均衡不代表撒胡椒面。为什么买?买多少?这些基金在组合中起分别什么样的作用?对于这些问题,林国怀都有非常理性的考量。

他把自己的工作,比喻成足球场上的教练,任何一个时刻,都要求这只基金队伍中既有前锋,也有中场和后卫,还有守门员。唯一的不同,只是在于球队的阵型——“究竟股债配比是八二开、五五开还是二八开。”而这一点,则取决于产品所对标的风险收益特征——进取、平衡或是稳健。

注:兴全安泰平衡的股债配置比例一般为5:5

注:兴全优选进取的股债比例一般为8:2

均衡的投资,也来自于林国怀天生是一个怀疑论者。尽管他的组合换手率很低,长期配置着很多基金,但他通常不会对持有的任何一位基金经理产生绝对的信仰。

他经常与市场上各类公募基金经理打交道,通过第一手的数据研究、访谈定性,寻找可靠的基金经理,完成组合的构建。但他买基金的理由,并不是对这个基金经理的能力绝对信任,只是在特定的风格上,选择自己长期能“拿得住”的基金经理。

“在我看来,一个好的基金经理并不是预期未来表现最好的基金经理,因为未来谁表现好难以预测,我更多从‘投资风格稳定性、盈利模式的可持续性’来选择自己长期可以‘拿得住’的基金经理管理的基金。”

与典型的双子座向往无拘无束、充满灵感的生活不同,林国怀的投资世界里充满了各种原则。“投资其实是很枯燥的,很多时候需要的不是灵感,而是把一些长期可验证、可持续的原则坚持下来,模块化、纪律化、团队化,削弱单个个体自身状态的起伏对产品业绩的影响。”

对于林国怀来说,基金投资的原则拆出来,其实也很简单,就三条:长期业绩不错、投资风格稳定、盈利模式可理解,然后遵循这三条原则,不断在市场上跟踪、挖掘,充实自己的工具箱。

那么,在具体的投资中,林国怀又是如何细化、落实这些原则的呢?

03

少去人多的地方

远川投资评论 :从整个投资框架上来看,你怎么去评价一个基金经理?什么样的基金会被你选到组合中?

林国怀 :第一,长期业绩不错;第二,投资风格稳定;第三,盈利模式可理解。

比如选股型的基金经理相对于择时型基金经理,我更愿意选择选股型的;同样是投资优质企业,有选择高ROE、合适性价比股票的基金经理和赛道景气类的基金经理,我更愿意选择前者,因为相比动量因子,我更能够理解价值因子和盈利因子较高的基金经理的盈利模式,通常他们的长期表现也会更稳定。

远川投资评论 :你喜欢均衡的投资,那在选基金的时候,你是会配一些本身就做得比较均衡的基金,还是会把风格做到极致的各种基金搭配在一起?

林国怀 :两种我都有。我要求自己的组合相对比较均衡,但不要求我选择的子基金都是均衡型的。我说要像一个足球教练一样做FOF,也就是组合里前锋、后卫、守门员都有,组合里每个人承担的角色能使整体组合变得均衡就行。

远川投资评论 :你刚刚提到,相比于赛道型的基金,你会更偏向于配置全市场选股型的基金经理?

林国怀 :所谓赛道是市场上大部分人认为的未来比较好的方向,但我不相信大部分人能准确判断行业未来方向,因为如果方向能被轻松判断出来,经济就不会有周期。就像高考填志愿的时候,家长喜欢给的专业建议,过几年再看,通常都是坑。

但行业主题型基金我也会配,只是一般我配的时候,大家都不认为它是赛道型的,等到大家都认为它是赛道型的时候,它可能就不在我的组合里了。

远川投资评论 :你考虑配置行业主题型基金的时候,决策的起点是什么?是你觉得现在需要配一些这个行业,还是说某个基金经理在这个行业上有超额,我先买到组合里?

林国怀 :决定配置行业主题型基金一般有三方面原因。

第一,基金经理在这个领域里面做得很好,我认可他或他们团队的能力。

第二,这个板块性价比较好,现在没有人看好,估值又极低的板块,这种情况下,我喜欢偏左侧进行配置,把它作为一个期权类的项目配在组合里。

第三,可能会做一些市场跟随,比如最近有些行业跌得太多,而我之前低配,可能就会逐渐加一点。

远川投资评论 :你会选择交易型基金经理吗?你怎么去理解交易型选手的持续性?

林国怀 :交易型的基金经理我也会配一些,但占比不高。

交易型基金经理的组合中会有很多股票,如果他股票换手的正确概率能达到55%-60%,整个组合获得超额收益的概率还是比较高的。

但交易能力的持续性确实很难保证。所以我们一方面是在基金经理交易做得好时买入,一旦连续两个季度交易做得不好就会减仓;另一方面,基金经理交易做得好,产品规模会持续上升,上升到一定程度后,想交易也无法交易了。

这两点因素的限制,导致这类产品我们会非常密切地进行跟踪,但即使买入,我们持有的时间跨度也不会很长。

远川投资评论 :在选择兴全内部的基金和外部的基金时,你是如何考虑的?买兴全自己的产品免除费用是考量的因素之一吗?

林国怀 :我们FOF买兴全的基金是不收费的,但我们的定位是做全市场选基的FOF。原因有3点:

第一,相较于市场同类基金,兴全的基金每年还是能相对较稳定获得一定的超额收益,有这样一个非常稳定的增强组合,我肯定要配;

第二,买公司内部基金在费率上面会有一定的优惠;

第三,我既认可兴全内部的基金经理,也认可其他公司一些不错的基金经理,通过对不同平台基金的搭配,整个组合的稳定性更高。

我更追求组合的稳定性。很多时候从利他角度去考虑问题,结果其实是利我的,当你思考怎么让客户在产品上挣到钱时,你会发现净值增长率其实也不差。

远川投资评论 :你一般什么时候会卖掉基金?

林国怀 :卖掉基金一般有两方面原因。一方面,找到了性价比更合适的同类型产品,会进行替换。另一方面,基金经理的风格发生了变化,无论是变好或是变坏,一旦漂移,我都会卖掉。

04

选择强基准作为自己的锚

远川投资评论 :关于选股型的基金经理,一些人认为他曾经的选股理念、价值取向可能不适应现在这个时代了,不同时代对优质企业的定义可能也不太一样了,你怎么理解这件事情?

林国怀 :我觉得很多时候是幡没动,人心在动。现在大家所学的企业的商业模式、优秀管理层应该符合什么标准,跟几十年前所学的内容相比,其实并没有什么翻天覆地的变化。

我们要从市场中去学习,但不是从后视镜里去学,跟着市场风格跑,不断风格漂移,这也是不对的。

远川投资评论 :你不会跟着市场的风格变化而跑,那你的锚是什么?

林国怀 :我把市场里所有的投资者比作一个牛群,我要在这个市场上存活下来需要做到两点:

一方面,在大方向上,我要跟牛群往一个方向跑,尽可能跟着它,不然老是反方向,我就会被淘汰掉;另一方面,我要跟牛群保持一定的距离,不管我在前,还是牛群在前,我都要和大部队保持距离,这样即便牛群突然掉头,我不至于因为距离太近而被踩死。

我觉得国内市场还是对短期排名看得太重,很多行为都会受到短期排名的影响。但我自己的锚就是我的比较基准——中证偏股基金指数,它就相当于牛群的整体情况,我以它为标杆,根据我自己的价值取向做相应的评估。

选择中证偏股基金指数作为比较基准的好处在于:历史上它相对于沪深300而言收益率更高,波动性更低,所以是一个更强的基准。我选择去战胜一个更高的基准,而不是选一个容易战胜的基准,如果目标达到,我的产品自然会做得不错。

远川投资评论 :很多人觉得不懂底层的股票、债券就很难做好一个FOF基金经理,你会花多少时间研究基金经理的底层持仓?

林国怀 :我觉得这个不像大家想得那么重要。首先,水平比我强的人,他的持仓和理由我应该是不完全理解的才对。如果能从基金经理的持仓中轻易读出他选择这些股票的原因,那说明他的水平跟我差不多,那我也不会去配置他。

而且,作为一个FOF基金经理,我想不以自己的角度去衡量别人。做基金组合,重要的是做基金经理的搭配。我更多是衡量基金经理通过哪个角度赚钱,我会听基金经理持股的逻辑,判断他的风格、持股理由是否一致、稳定,然后纳入组合中。

如果先入为主地判断哪个股票、哪个行业好,就会选择一堆差不多的基金,基金相关性强就会导致组合稳定性差,要么一荣俱荣,要么一损俱损,反而丧失了FOF的特点和优势。

05

以让投资者赚到钱为己任

远川投资评论 :很多人认为FOF降低波动、优化体验的过程,也牺牲了收益率。你如何看待这件事?

林国怀 :首先,我不认为FOF降低了收益率,它只是降低了波动幅度。我们如果把组合里的权益部分单独拎出来,这部分收益率的期望值与基金收益率的中位值是差不多或更高的,只是FOF的波动性显著小很多。

FOF牺牲的不是收益率,只是收益率的想象空间,因为它一般不会去追求非常极致的收益率。

远川投资评论 :也就是说FOF不去追逐一个非常高的收益,而是想要一些更高质量的收益?

林国怀 :我觉得对于国内的投资者来说,投资分为两个模式,一种是赌博型的,另一种是理财型的。

赌博型就是押一个大小,短期内其实是个负和游戏,如果换手率很高的话,算上交易费用就是一个负和游戏。长期看,肯定是会亏钱的,差别只是每个人能玩多久。

如果你把投资看成一个理财型的模式,就会对稳定性的要求更高。比方说我3年之后或5年之后,要尽可能使我的资产净值在某一个范围区间之内,那就一定要平滑波动,才能使得你达到期望值的概率有所提升。

如果从这个角度来看的话,其实FOF就是一个非常好的实现途径。

远川投资评论 :做FOF的方式有很多种,有做行业轮动的、明星基金经理的,还有像你这种做资产配置的,你怎么看待做FOF的不同方式?为什么你选择资产配置这种方式?

林国怀 :选择不同的方式是因为每个人对投资的理解不一样。有人认为业绩每年都特别靠前是优秀,有人认为不让客户亏太多钱是优秀。如果有基金经理在行业层面、资产层面做很大轮动,他可能是希望提升组合的锐利度。

但这不是我对投资的理解。

我认为管理产品的目的是让客户挣到钱。很多买基金的投资者,可能对基金本身没什么概念,那些涨势很猛的基金,他们涨的时候不在里面,跌的时候都在,客户在这里面挣不到钱。什么样的产品才能让客户挣到钱呢?

越像理财、余额宝的产品,客户越能拿得住,拿得住就能挣到钱。

资产配置是在均衡的配置情况下,寻找各领域里性价比好的投资机会。均衡的好处就是降低波动,让客户能够持有相对较长的时间,最终在产品上就能挣到钱。

06

写在最后

从2007年入行至今,随着与市场相处的时间日积月累,林国怀也越来越敬畏这个充满了不确定性的行业。很多事情,他会先做一个最基本的区分:这是大概率事件还是小概率事件?

选择大概率的投资,既可以解释他的职业选择,也可以概括他的投资取向。

选择FOF,是因为对于大部分人来说,用专业的基金组合来实现对股票市场的配置,可以极大程度地降低波动,减少投资过程中的情绪起伏、追涨杀跌——那么,人们在持有的过程中,能更大的概率实现财富的增值。

而选择均衡的投资,则是为了更大的概率地在不断变化的市场中始终能够活下来,就像他自己所说——“我要和牛群保持适当的距离”,不偏不倚、不赌不博,身在市场中,又不被任何一种叙事、任何一条“赛道”所裹挟。

某种程度上,对于初入基金投资世界,却在这一年里饱受市场左右打脸的投资者来说,也许真正需要的就只是这样一个专业、均衡的FOF。

专业的一个,往往远远大于盲目的很多个。

全文完。感谢您的耐心阅读。

远川投资评论

微信号

caituandzd

功能介绍

看更好的资管报道

https://mp.weixin.qq.com/s/abHOIJNvvfdYvwNN2TKHMg

初心💗

33

我是安泰平衡的持有人,有一说一,持有体验真的挺不错的,很抗震

区块链神吐槽

区块链神吐槽